文:曾淑玲

8月9日,平安银行私人银行宣布落地了国内客户个人最大规模保险金信托3.75亿元,震撼市场。而在前不久,中信信托也刚宣布协同中信银行、中信保诚人寿落地了一单总保费1.2亿元的信托投保的保险金信托,该保单为近期中信保诚人寿最大保费规模的个人保单。

自2014年中信推出首单保险金信托以来,七个年头里,保险金信托业务无论是保单规模还是信托设立数量都在快速增长。一则则来自私行、保险公司或者信托公司美滋滋的喜报中,莫不宣传该笔业务规模之巨大,历史之未有,行业似乎已经出现了井喷之象。

金融集团协同优势明显

面对着如此大规模的保险金信托,有人表示惊讶,不是说保险金信托的优势是入门门槛比较低100万即可,可以用杠杠撬动更多的财富传承,适合中产和高净值客户,怎么超高净值也砸大钱来凑热闹了?

优沃家族办公室创始人徐春珍告诉《家族办公室》她们也有在帮家族客户做保险金信托,经常跟信托公司和保险公司打交道。针对中信和平安的大额保险金信托,她表示,大额保险金信托的成功落地,体现了银行、保险、信托三方协同服务的优势。目前规模上亿的保险金信托,是通过平安银行私人银行+平安保险+平安信托这样的结构才能做到的。中信也是这个结构,中信银行私人银行+中信保诚保险+中信信托。当然,客户也确实很有钱,买几亿的保险和做几个亿的信托很正常。

“这种大单都是特殊单,一般人成交不了的,都是体系内协作的。从流程上看,是私人银行出客户,让客户买保险,再帮客户做保险金信托;客户在内部的共享,肥水不流外人田。三个客户经理都有业绩,机构内协同,共同出单,这是综合金融集团的优势,以后会越来越多的。另一方面,保单是可以质押贷款的,客户买了保险,除了可以进行家族财富传承安排,通过信托计划进行合理节税,还可以把现金贷出来做别的用途,这是一个双赢的过程。”徐春珍说。

其他私行保险金信托规模也在不断地扩大,但是可能就没办法达到金融集团协作一条龙那么大的规模。原因很简单,在跟外部保险公司合作的过程中,有可能会担心高净值客户流失,彼此的利益不好协调。

据《家族办公室》了解,中信信托与中信银行、中信保诚人寿协同落地的这笔总保费1.2亿元保险金信托的信托财产是由“保单+现金”组成,据说是我国第一单亿元信托投保模式的保险金信托。平安私行新落地的这笔3.75亿元的保险金信托也是信托先行。据悉,该笔业务由平安信托家族信托团队操作,私行提供客户渠道。

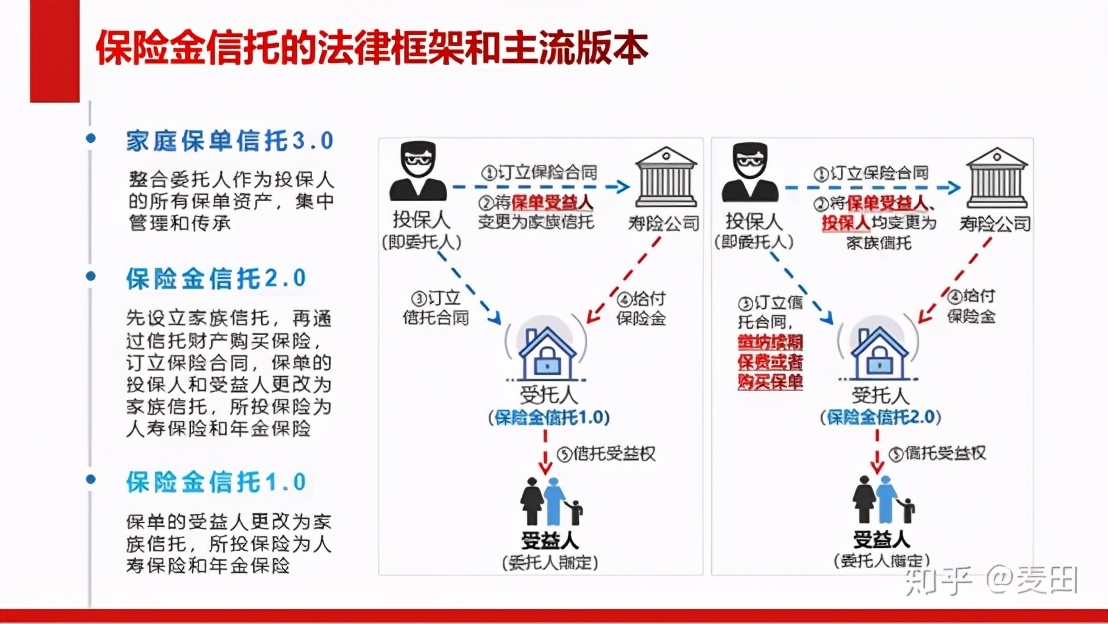

这种信托投保模式实际上是保险金信托2.0,即委托人将资金交付给信托公司设立信托,指令信托公司作为特定保单的投保人,使用信托资金为被保险人投保相应的保险、交纳保费,同时指令信托公司作为唯一的保险金受益人。通过这个信托投保模式,一方面,可以帮助客户通过个性化的信托利益分配条款,实现未来对家人生活的长期妥善照料;另一方面,通过该服务,客户指令信托公司作为保险的投保人,增强了保单的风险隔离功能,避免了个人作为投保人可能出现的保单失效、被强制执行、分割等种种不确定风险。

TIPS:目前保险金信托已经迭代到了3.0,即家庭保单信托,可以承载的规模更大。

备注:本图来自知乎@麦田

目前各家私行和各财富管理机构及信托公司都纷纷加大力度宣传他们的保险金信托业务。这些私行和机构的优势在于可以根据客户需求灵活搭配各个保险公司丰富有特色的险种,选择服务较好的信托公司来设立保险金信托,对客户的定制化服务更到位。

市场端变化,客户需求井喷

像文章开头提到平安和中信这样大规模的保险金信托,既让保险金信托从业者眼红,也让从业者看到了保险金信托令人眼前一亮的市场前景。为什么保险金信托现在规模会越来越大呢,是因为保险金信托迭代原因引起的吗?

平安私行某不愿透漏姓名的工作人员告诉《家族办公室》,其实,保险金信托作为家族财富传承工具,从一出台的时候到现在,它的本身功能没变化,通常地说,就是具有财富传承、财富增值、风险隔离、税务筹划、隐私保护等功能的。但是这几年最大的变化,其实是基于市场端的变化,即客户的需求进入井喷的状态。

首先,保险金信托门槛不高,一百万就能设立,它不像家族信托,门槛儿是一千万,不少客户的资金量已经达到了这个阶段。

其次,理财端业务经理的成熟。三年前,虽然各家的客户经理手上有一些高净值客户资源,但是他们没有认识到保险金信托工具的价值,未曾很有效地去跟客户做资产配置建议。这一两年随着大家财商的提高,都知道保险金信托工具是一个确定性的法律工具,除了买保险之外,还进入一个更确定的环节,身后能进行资产隔离、有效传承。优秀的客户经理就会把保险金信托这个工具理解得更到位,对客户的推广效果更明显。

第三,国内企业家、创一代开始步入70- 80岁的生命周期,进入企业和财富的传承阶段,偏偏不少二代不愿意接班。创一代们希望能够确定性地进行传承,对保险金信托有了功能性需求。

第四,国内开始出现互联网等领域创业的新贵,他们三、四十岁,上有老下有小,有资本也有风险,对于保险金信托需求也是特别多。

最后,这几年政策监管、资本市场、经济形势、自然灾害、疫情等等这些不确定的因素频现,对于客户来说,保险金信托对身前身后都能有保障,还能解决一部分的节税问题。(关于这点,也有其他从业者认为,遗产税呼之欲出,市场也将催发保险金信托设立的热潮。)

该从业人员从市场端梳理了大规模保险金信托出现的原因,而北京观韬中茂(深圳)律师事务所任虹律师则从信托和跨境资产安排的角度跟《家族办公室》进行了分析。

她认为,造成现在保险金信托是多方面的,一是国内多个机构的合作让保险金信托的概念逐步被客户接受,保险金信托集中了保险和信托的优势可以实现多个财产保全和传承目标。二是境外信托存在理解和法域上的信息壁垒,相关配套服务人员充足率也有待进一步提高。三是资金出境存在事实上的障碍,这是最根本的原因之一。四是长期疫情之下造成出入境无法实现,客户对中国未来看好,将需求选择在国内落地。

关注设立、赔付和分配环节

虽然说客户需求暴增,保险金信托势头很猛,各机构也沾沾自喜。但是我们也不能忽略大规模保险金信托在设立、赔付、分配各个环节可能存在的问题。

从设立环节看,随着单笔保险金信托资金规模增大,对客户的KYC也相应地要更加严格,还要注意装入信托或者购买保险的资金来源问题。比如,资金是否是完税,是否干净,是否存在欺诈。例如,有从业人员提醒,假如保险金信托是对遗产税等筹划,如以终身寿险等财产形态减少应税总财产,需提前五年才有效;假如是为了家企资产隔离,如有证据表明企业主早就知道企业将出现问题后才开始规划家庭资产保全,亦可能无效。

从理赔分配环节上看,毕竟保险金信托的整个业务条线比较长,并不是一个简单地设立过程,还要考虑后期出险、赔付、分配等问题,这些都要做好严谨地规划。

据任虹介绍,保险金信托大体来说分为1.0模式和2.0模式(可能随着实践的发展还有其他变形,比如3.0),1.0模式即先购买保单,将保单的受益人变更为信托公司,在保单发生赔付或资金向受益人分配时,这个资金是分配给信托公司然后由信托公司根据信托合同的约定再对该笔资金做出分配或者投资安排;2.0模式即先设立信托,信托公司作为投保人购买保单,信托公司需要根据保单的约定趸缴或分期支付保费,客户作为信托委托人需要预留足够的资金按期委托给信托公司或在信托设立时即将足以支付全部保费的资金置于信托内。在保单发生赔付或资金向受益人分配时,相关操作参照1.0模式。

任虹律师提醒,不论哪种模式,整个过程对信托公司的操作和管理职责要求较高,建议客户选择保险金信托运作较为成熟的信托公司并且在签署前对信托合同相关条款仔细把握,若金额较大建议选择律师为其审核全部法律文件甚至担任该信托的监察人,该监察人的相关义务可以在信托合同中详细约定。

此外,《家族办公室》提醒,由于目前保险金信托还没有明确的法律规范及相应监管文件,未来政策监管是否生变,是否会影响到保险金信托的有效性和赔付分配也还不确定。不管是客户还是机构,在设立保险金信托的时候一定要本着善意和公序良俗,切勿做起挂羊头卖狗肉的买卖。

粤公网安备 44010402000579号

粤公网安备 44010402000579号