液晶(Liquid Crystal)是一类介于固态和液态间的有机化合物,加热后会变成透明液态,冷却后会变成结晶的混浊固态。在电场作用下,液晶分子会发生排列变化,进而影响入射光束透过时的强度,通过偏光片的作用及对液晶电场的控制可实现光线的明暗变化,达到信息显示的目的

液晶显示(Liquid Crystal Display)是一种采用液晶为材料的显示器,当LCD中的电极产生电场时,液晶分子会发生扭曲,从而将穿越其中的光线进行有规则的折射。液晶材料本身并不发光,采用液晶显示方案时,需要为显示面板配置额外的光源,一般称为“背光模组”。背光板是由荧光物质组成,可发射光线,负责为显示面板提供均匀的背光源

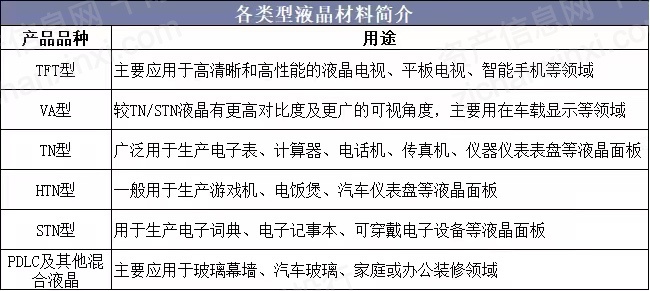

图 液晶材料分类

资料来源:资产信息网 千际投行 华经情报网 头豹研究院

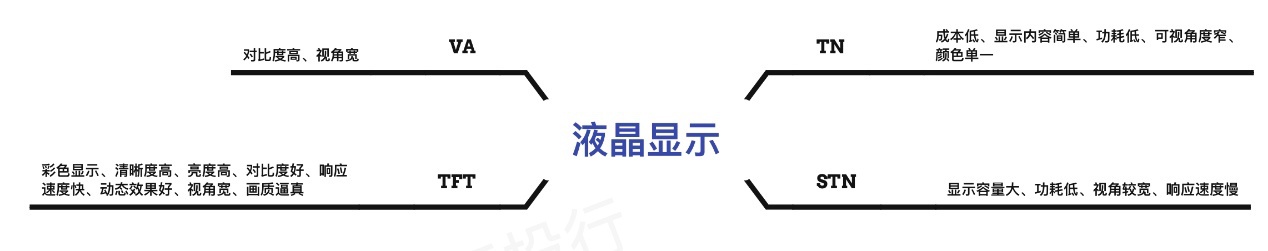

液晶显示是光学、半导体、电子工程、化工和高分子材料等技术的集成产品。根据技术区分,液晶显示可分为TN(扭曲向列型液晶)、STN(超扭曲向列型液晶)、VA(垂直向列型液晶)、TFT(薄膜晶体管液晶)。

图 液晶显示分类

资料来源:资产信息网 千际投行 观研天下

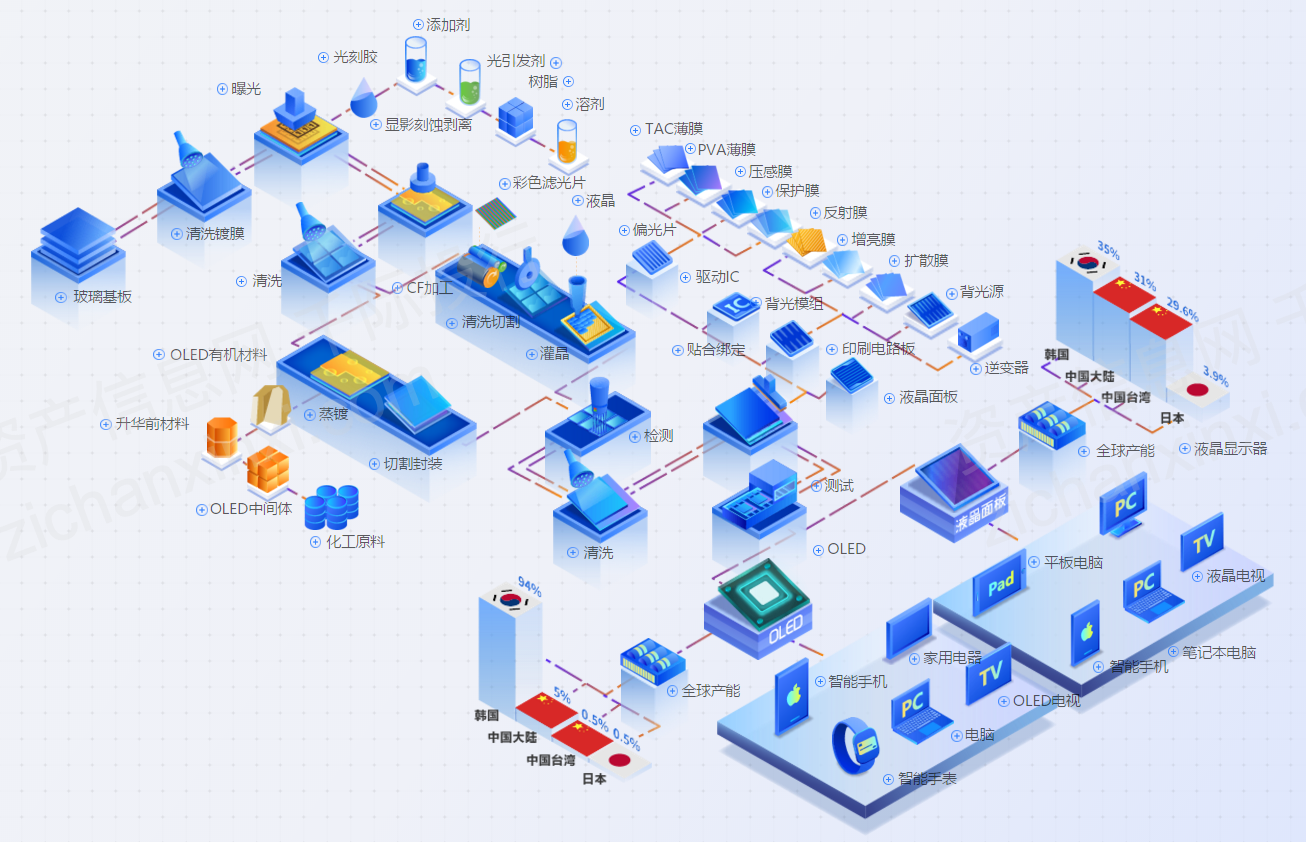

图 液晶显示产业链

资料来源:资产信息网 千际投行 iFinD

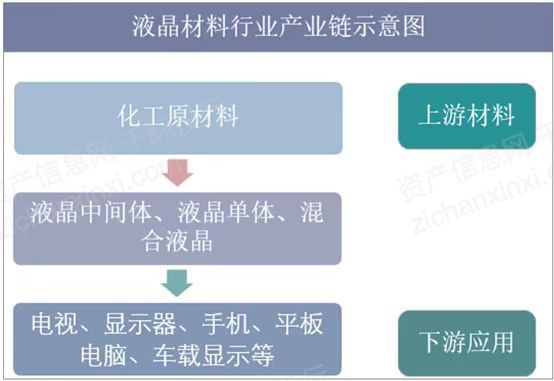

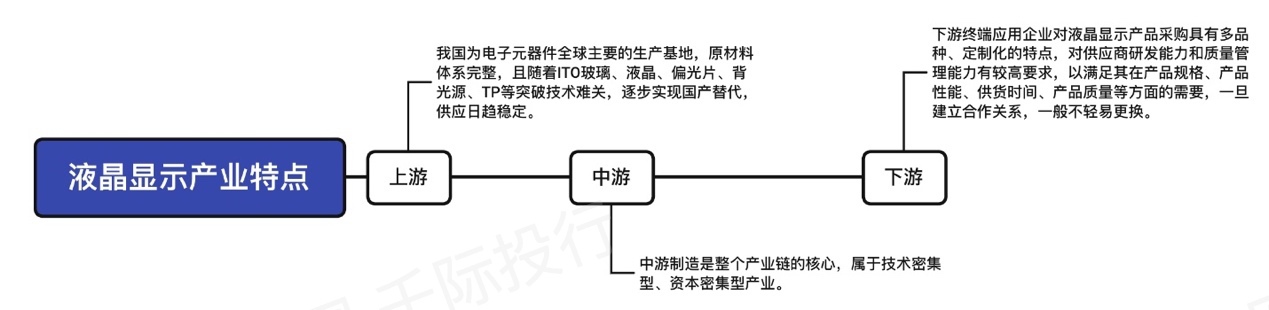

液晶显示产业链上游为各种原材料生产,主要包括玻璃基板、液晶、彩色滤光片、IC、背光源、TP、偏光片、印刷电路板、ITO玻璃、电子元器件、化工材料等原材料生产制造。

液晶显示产业链中游含液晶显示屏及显示模组的研发、设计、生产及销售,显示屏制造即将玻璃基板、彩色滤光片、偏光片、液晶材料等原材料制造成为LCD或TFT-LCD;显示模组由LCD面板、驱动IC、背光模组等零部件组装而成。

液晶显示产业链下游广泛应用在消费电子、智能家居、智能金融数据终端、工业控制及自动化、民生能源、健康医疗、车载电子、通讯设备等领域,具体应用场景如遥控器、密码器、温控器、POS机、仪器仪表、加油机、工业控制面板、血压计、体温计、车载仪表盘、固定电话、传真机、电子词典、PDA、办公设备、游戏机、电视机、手机、笔记本电脑、平板电脑等。

图 液晶显示产业链中游

资料来源:资产信息网 千际投行 观研天下

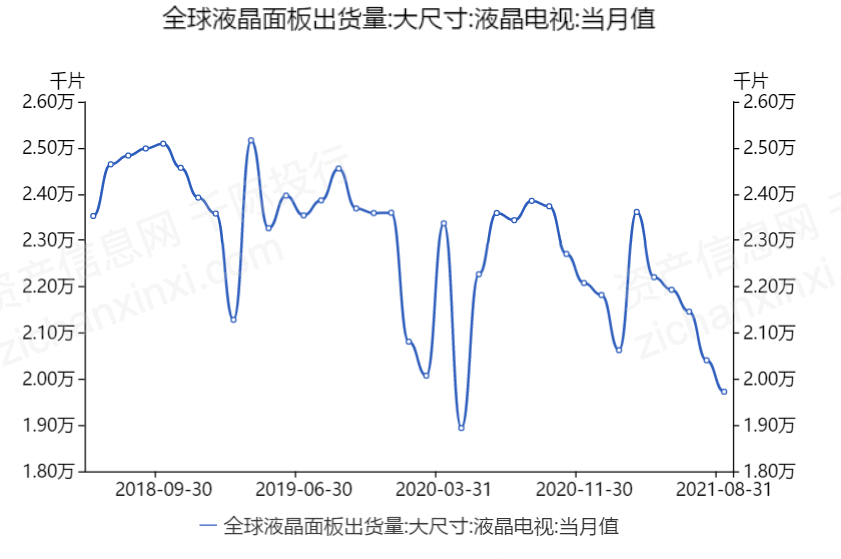

今年上半年,全球液晶电视面板出货量达1.3亿片,同比增长2.5%,出货面积为8312万平方米,同比增长10.3%。虽然自2020年下半年以来,驱动IC等上游关键材料的供货不足推高了液晶面板的价格,也放慢了面板企业生产规模放量的速度,但今年上半年以来各液晶电视面板厂商出货量及出货面积仍然保持了快速增长。

图 全球液晶面板出货量

资料来源:资产信息网 千际投行 iFinD

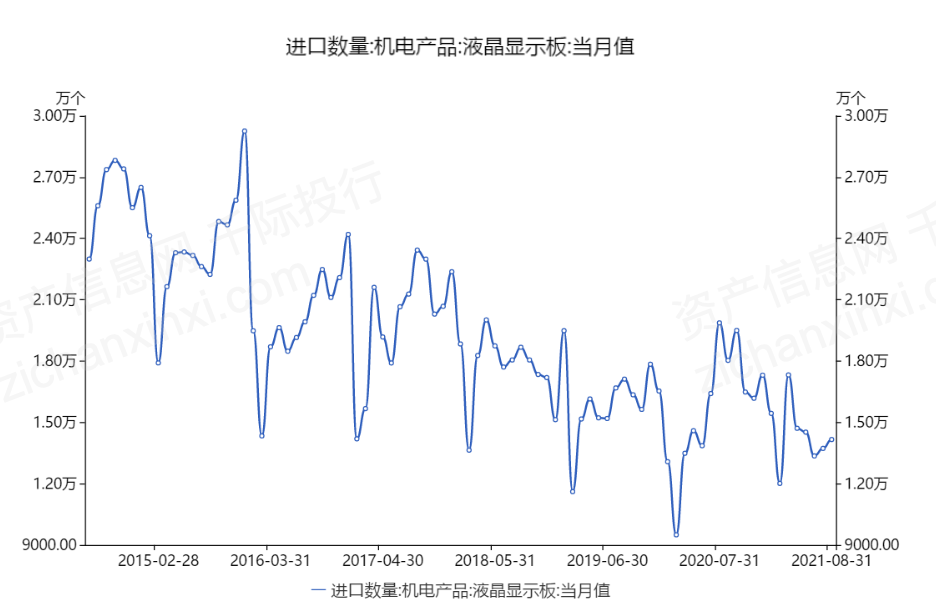

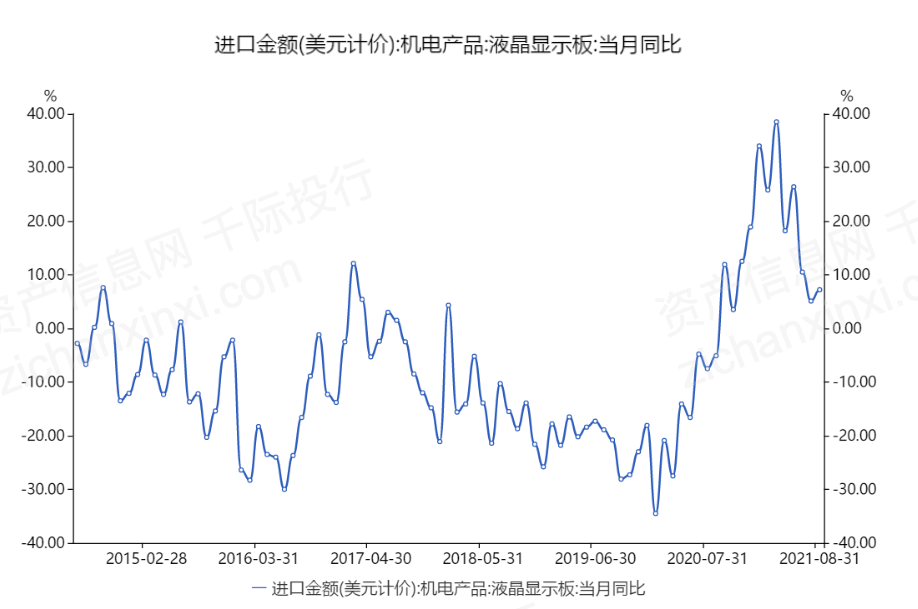

在2003年之后,虽然我国液晶显示器产业发展较迅速,产业规模不断壮大,国产化都不断提高,但是液晶面板的自给率仍然偏低,产品对外依赖较大,一定程度上影响国内液晶显示器行业长远发展。随着电子信息产业对液晶显示器的需求不断提升,我国现有企业不断投产液晶面板产品线,行业产能不断提升。

图 液晶显示板进口数量

资料来源:资产信息网 千际投行 iFinD 前瞻产业研究院

图 液晶显示板进口金额

资料来源:资产信息网 千际投行 iFinD 前瞻产业研究院

第二章 商业模式和收入模式

2.1 产业链价值链商业模式

2.1.1 产业链价值链

图 液晶材料行业产业链示意图

资料来源:资产信息网 千际投行 华经情报网

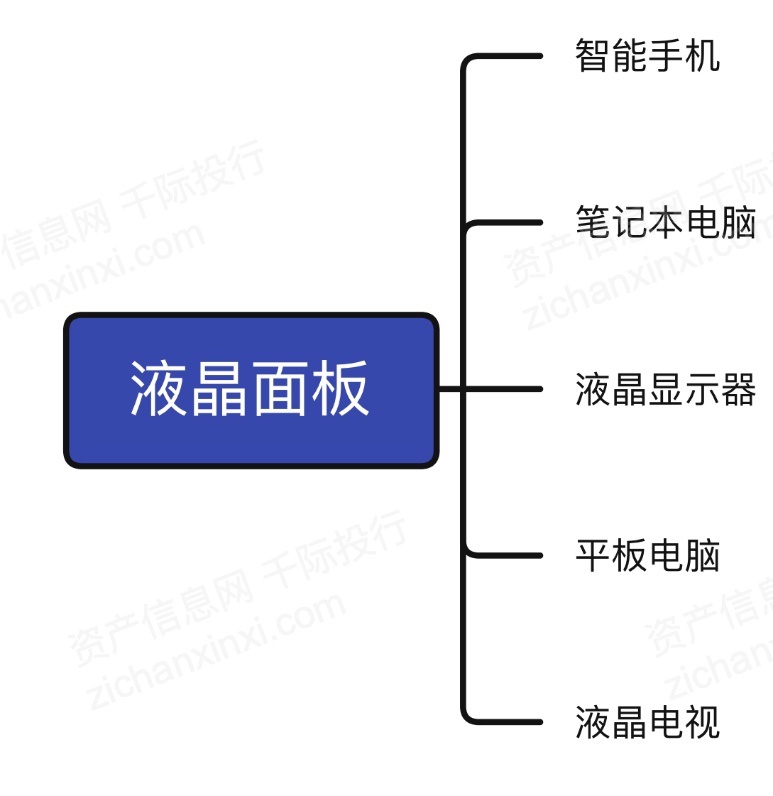

图 液晶面板分类

资料来源:资产信息网 千际投行 iFinD

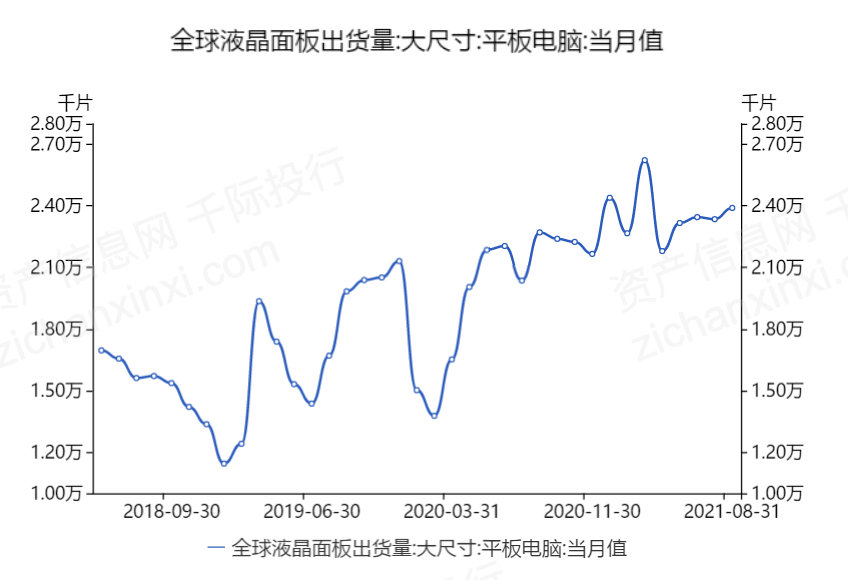

图 全球平板电脑出货量

资料来源:资产信息网 千际投行 iFinD

图 全球笔记本电脑出货量

资料来源:资产信息网 千际投行 iFinD

图 全球显示器出货量

资料来源:资产信息网 千际投行 iFinD

图 全球液晶电视出货量

资料来源:资产信息网 千际投行 iFinD

图 产业特点

资料来源:资产信息网 千际投行 观研天下

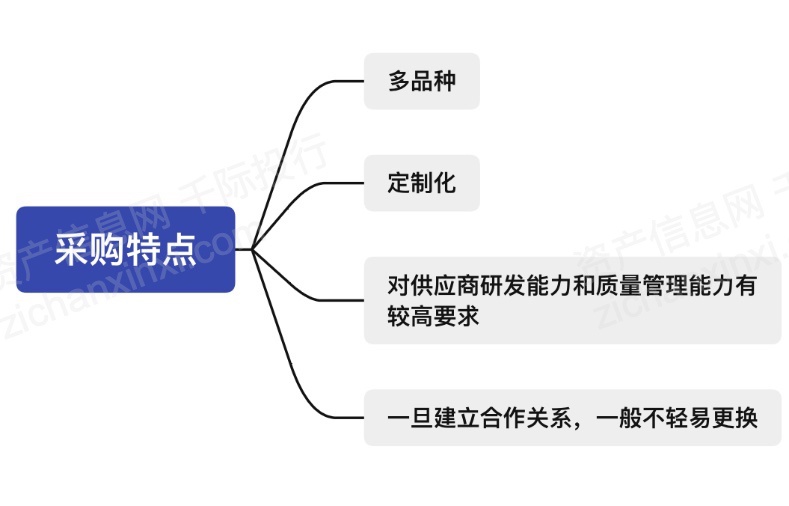

图 采购特点

资料来源:资产信息网 千际投行 观研天下

2.1.2 商业模式

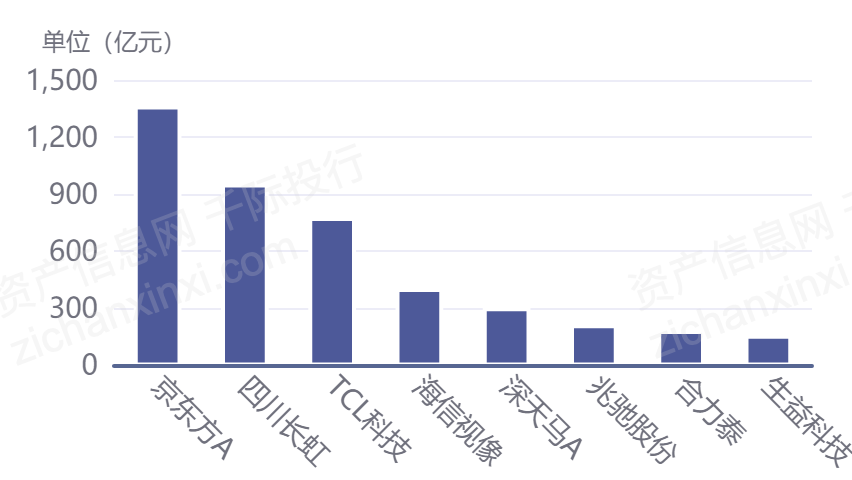

图 液晶面板收入对比

资料来源:资产信息网 千际投行 iFinD

头豹研究院指出,中国液晶显示行业在2021年上半年表现出龙头企业布局扩张,行业集中度加速提升,近4年,中国下游应用市场需求旺盛及政策扶持,推动上游原材料市场的发展。以京东方、华星光电等为代表,在北京地区、长三角地区、成渝地区、珠三角地区形成四个面板产业集聚发展带,大幅增加对上游原材料的需求。

京东方科技集团股份有限公司(以下简称“京东方”)是一家为信息交互和人类健康提供智慧端口产品和专业服务的物联网公司,以基于光电技术发展的显示和传感技术为核心,将半导体显示、传感等核心技术、产业资源和专业能力与物联网产业深度融合,赋能各细分应用场景,为用户提供软硬融合、系统整合的产品和服务。京东方A作为液晶显示行业龙头企业,其成本股构成具有借鉴意义。

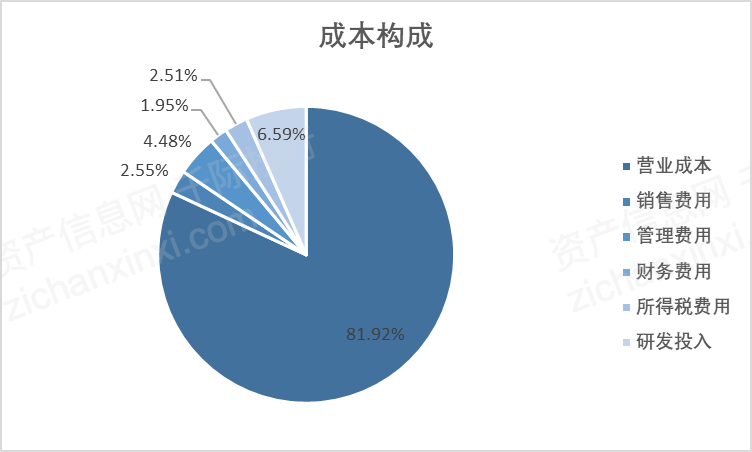

图 京东方A成本构成

资料来源:资产信息网 千际投行 京东方A 2021年半年度报告

营业成本是成本构成的最重要部分,但是研发投入占比位居第二,体现液晶显示行业重视研发的特点。

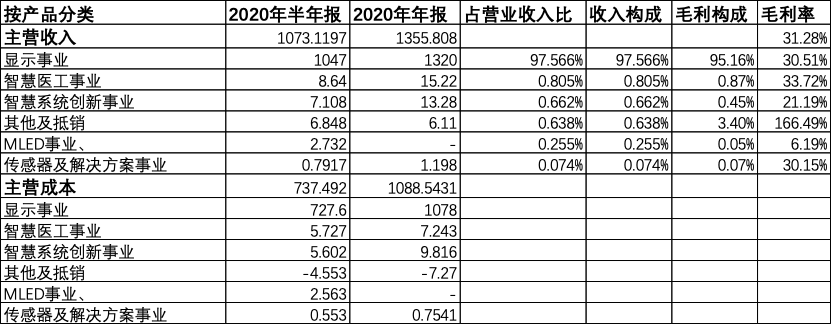

表 京东方A (000725.SZ) 收入成本分析(亿元)

资料来源:资产信息网 千际投行 东方财富网

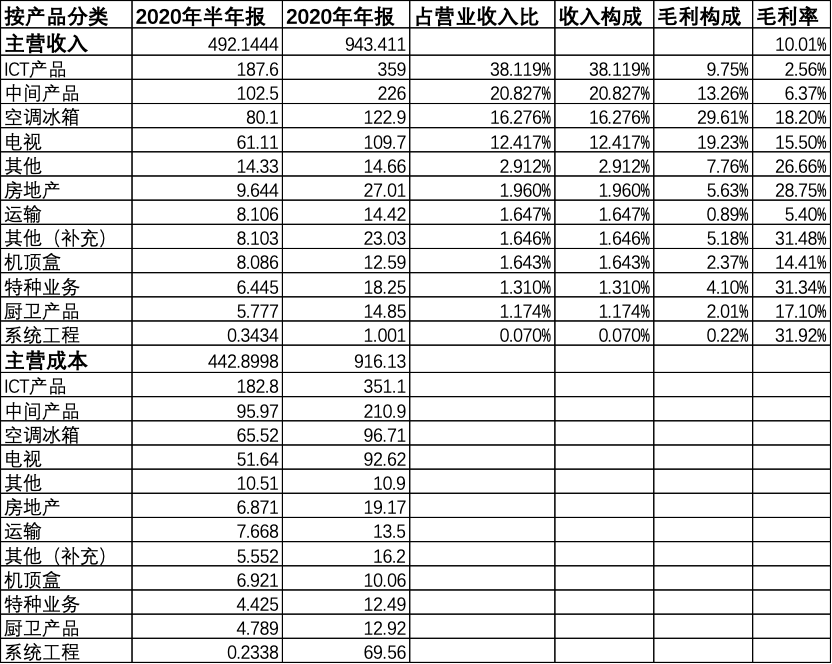

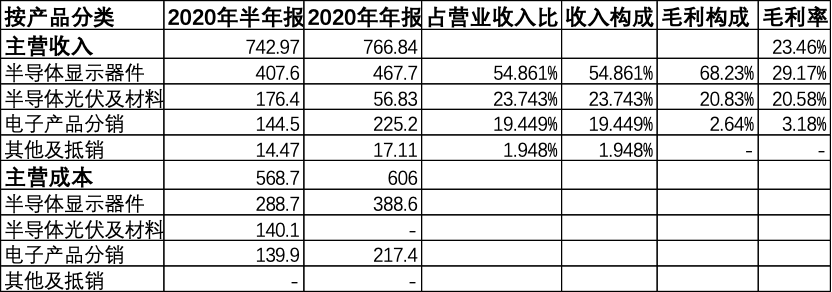

表 四川长虹(600839.SH) 收入成本分析(亿元)

资料来源:资产信息网 千际投行 东方财富网

表 TCL科技 (000100.SZ) 收入成本分析(亿元)

资料来源:资产信息网 千际投行 东方财富网

2.2 技术发展

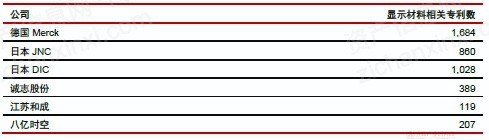

从液晶专利布局和专利数量来看:德日三家外国企业构建了覆盖全球的专利保护网,提高了液晶行业的进入门槛。德国 Merck、日本 JNC 和 DIC 在全球范围内分别设置了 16 个、4 个、17 个研发中心,不断开发新技术推动新产品。我国企业在专利数量和研发投入上仍有明显差距,先进产品的研发和工业化生产上仍有较大上升空间。

目前的LCD 技术在可见的5-10年之内仍将是主流技术,未来2-3年印刷式的OLED 中大尺寸产品预计量产出货,但是由于整个行业成熟度、技术成熟度以及应用将会是培育阶段,仍将是应用在高端市场,对现有LCD产业格局影响不大。

图 主要企业专利数

资料来源:资产信息网 千际投行 立鼎产业研究网

图 主要厂商产品及客户

资料来源:资产信息网 千际投行 立鼎产业研究网

2.3 政策和监管

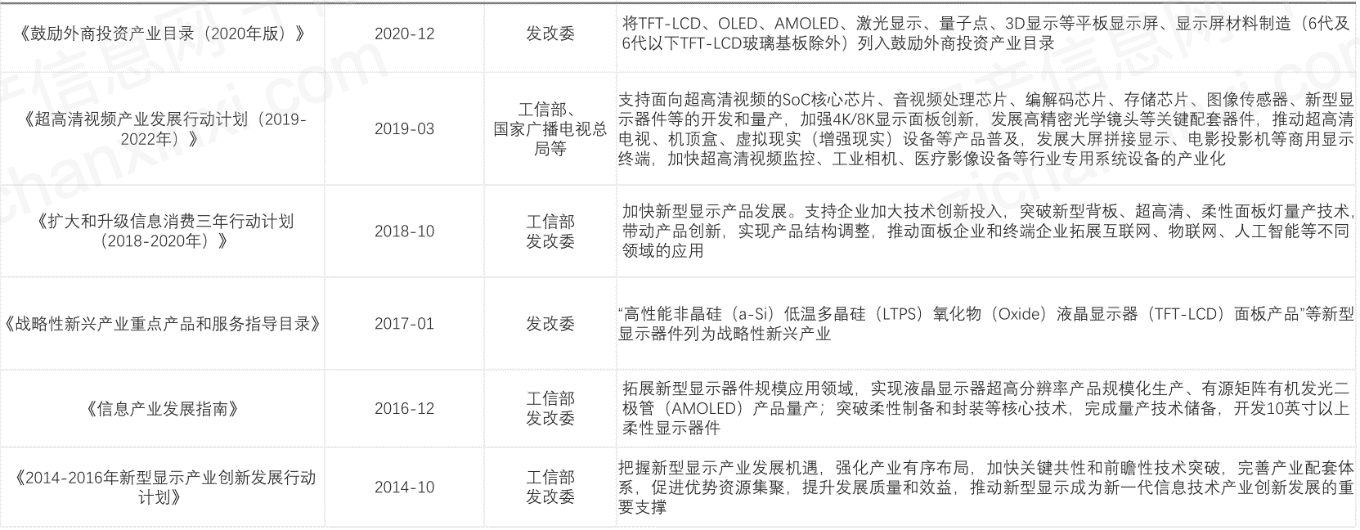

液晶显示器行业行政主管部门包括发改委及工信部。其中,发改委主要负责制定行业政策,研究行业发展规划,指导行业结构调整,实施行业管理等工作;工信部则主要负责拟定、组织并实施行业规划、技术规范和标准,起草行业法律法规草案,制定行业规章,指导行业质量管理工作,推进产业结构战略性调整和优化升级。

液晶显示器行业的自律管理机构是中国光学光电子行业协会下设的液晶显示分会,由工业和信息化部归口管理,主要负责搜集、统计国际范围内行业数据、最新技术、经营战略等,协助工信部等主管部门研讨行业发展规划、评估行业项目。

目前,行政主管部门和行业协会对本行业的管理限于宏观层面,企业生产经营活动完全面向市场,自主参与市场竞争,行业市场化程度较高。

表 行业主要法律法规和政策

资料来源:资产信息网 千际投行 头豹研究院 观研报告网

第三章 行业估值和全球龙头企业

3.1 行业综合财务分析和估值方法

图:行业综合财务分析

资料来源:千际投行 资产信息网 iFinD

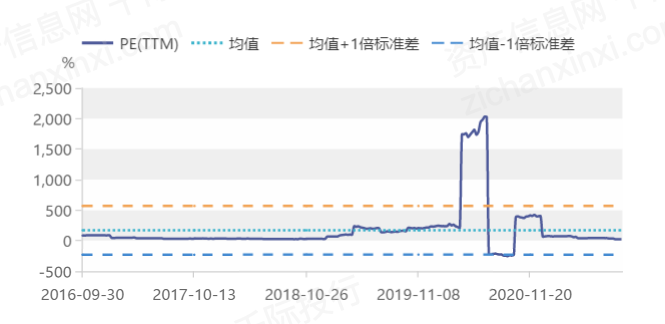

液晶显示行业估值方法可以选择市盈率估值法、PEG估值法、市净率估值法、市现率、P/S市销率估值法、EV / Sales市售率估值法、RNAV重估净资产估值法、EV/EBITDA估值法、DDM估值法、DCF现金流折现估值法、NAV净资产价值估值法等。

3.2 行业发展和价格驱动机制及风险管理

2020年至2021年上半年,电子产品涨价周期持续时间长,是因为疫情对供需影响比较复杂。一方面,疫情打乱了面板企业生产节奏,降低了产能扩张速度。另一方面,疫情使居家办公、学习、娱乐需求井喷,加剧了供需矛盾。另外,疫情还影响了面板相关市场。

涨价以来,液晶面板企业经营业绩大幅好转,有的企业2020年净利润同比增长接近70%。不过机构预测认为,当前液晶面板的市场风险也开始积累,并可能在2021年下半年显现出来。特别是电视面板,有些需求已经在2020年提前透支,再加上价格涨幅较大,需求会受到抑制。

图 中关村电子产品指数(液晶显示器)

资料来源:千际投行 资产信息网 iFinD 央广网

3.3 竞争分析和典型公司复盘

3.3.1 竞争分析

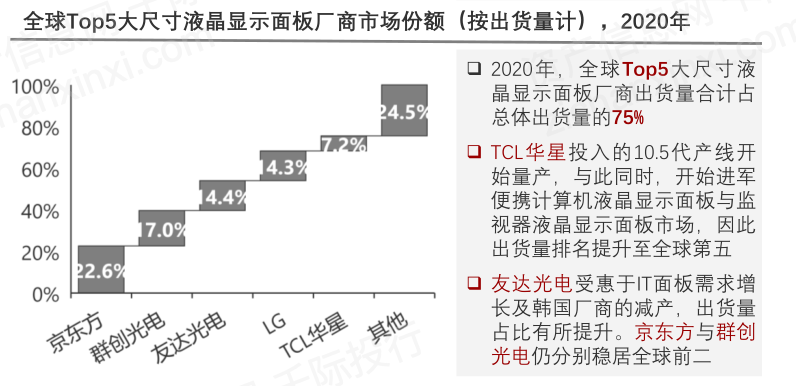

图 2020年全球大尺寸液晶显示面板厂商市场份额(按出货量计)

资料来源:千际投行 资产信息网 头豹研究院

3.4 中国重要竞争者

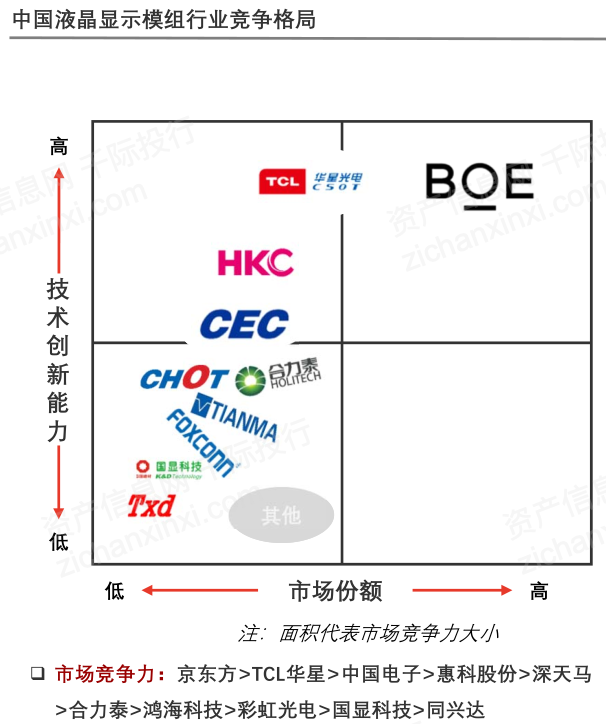

图 中国液晶显示模组行业竞争格局

资料来源:千际投行 资产信息网 头豹研究院

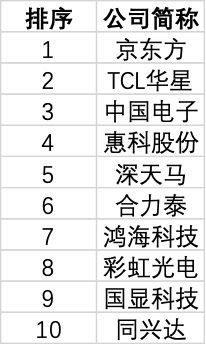

图 中国重要竞争者市场竞争力排名

资料来源:千际投行 资产信息网 头豹研究院

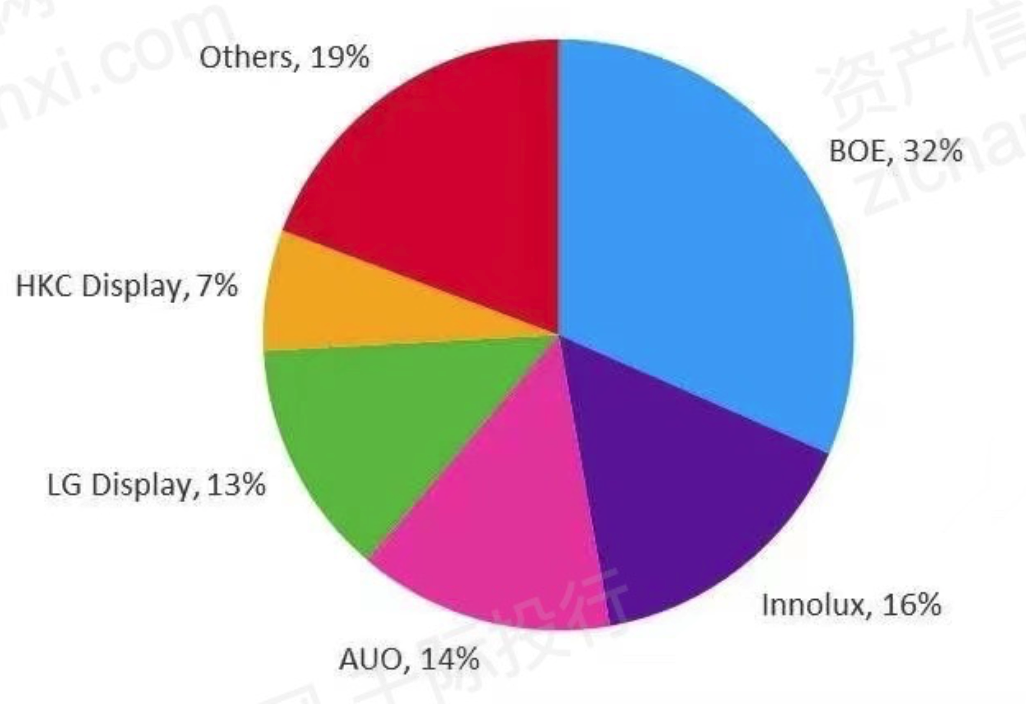

图 2021年第二季度各厂商大尺寸面板出货量份额

资料来源:资产信息网 千际投行 Omdia

Omdia报告指出,2021年第二季度,中国大陆厂商的出货量和出货面积占比份额最大,分别为48%和55%。报告显示,中国大陆厂商在2021年第二季度的大尺寸液晶面板出货量中占了最大份额。京东方的份额最大,为32%,其次是群创的16%和友达的14%。

1) 京东方(000725.SZ)

京东方科技集团股份有限公司(BOE)创立于1993年4月,是一家为信息交互和人类健康提供智慧端口产品和专业服务的物联网公司,形成了以半导体显示事业为核心,Mini LED、传感器及解决方案、智慧系统创新、智慧医工事业融合发展的“1+4+N”航母事业群。

作为全球半导体显示产业龙头企业,BOE(京东方)带领中国显示产业实现了从无到有、从有到大、从大到强。目前全球每四个智能终端就有一块显示屏来自BOE(京东方),其超高清、柔性、微显示等解决方案已广泛应用于国内外知名品牌。全球市场调研机构Omdia数据显示,2020年,BOE(京东方)在智能手机液晶显示屏、平板电脑显示屏、笔记本电脑显示屏、显示器显示屏、电视显示屏等五大应用领域出货量均位列全球第一。

2) TCL华星(000100.SZ)

TCL科技集团转型为半导体显示产业及材料业务;该业务主体“TCL华星光电”已投资建成两个G8.5、一个G11 LCD工厂,一个G6 LTPS和一个G6柔性AM-OLED工厂,在建一个G11 LCD工厂;同时在显示材料、部品也有投资布局;产业总投资1800亿。 TCL华星已成为全球半导体显示行业的主要厂商,其战略目标是要通过不断提高规模和效率、效益,提高产品技术及产业生态建设能力,完善全球产业布局,成为全球领先的半导体显示企业。

3) 中国电子

中国电子信息产业集团有限公司(简称“中国电子”)是中央直接管理的国有重要骨干企业,是以网络安全和信息化为主业的中央企业,是兼具计算机CPU和操作系统关键核心技术的中国企业。秉承“建设网络强国、链接幸福世界”的企业使命和发展理念,中国电子成功突破高端通用芯片、操作系统等关键核心技术,构建了兼容移动生态、与国际主流架构比肩的安全先进绿色的“PKS”自主计算体系和最具活力与朝气的应用生态与产业共同体,正加快打造国家网信产业核心力量和组织平台。截至2020年底,中国电子拥有26家二级企业、15家上市公司、18余万员工,实现全年营业收入2479.2亿元,连续10年跻身《财富》世界五百强。

4) 群创光电

群创光电股份有限公司(Innolux Display Group)是由2003年1月4日中国创汇排名第一的"富士康科技集团"所创立的TFT-LCD面板专业制造公司。工厂坐落于深圳龙华富士康科技园区,前期投资金额人民币100亿元。群创光电拥有专业的平面显示器研发技术团队,加上富士康科技集团在大量制造系统产品上的实力,将可有效发挥垂直整合效益,对于提升世界平面显示器产业的水准将具指针性的贡献。

5) 友达光电

友达光电股份有限公司(简称:友达光电)原名为达碁科技,成立于1996年8月,2001年与联友光电合并后更名为友达光电,2006年再度并购广辉电子。经过两次合并,友达得以拥有制造完备大中小尺寸面板的各世代生产线。友达光电亦是全球第一家于纽约证交所(NYSE)股票公开上市之TFT-LCD设计、制造及研发公司。友达光电率先导入能源管理平台,为全球第一家获得ISO50001能源管理系统认证和ISO14045生态效益评估的产品系统验证的制造业者,并连续于2010/2011、2011/2012入选道琼世界永续性指数成份股,为产业树立重要里程碑。

3.5 全球重要竞争者

1) LG

韩国LG集团于1947年成立于韩国首尔,位于首尔市永登浦区汝矣岛洞20号。是领导世界产业发展的国际性企业集团。LG集团在171个国家与地区建立了300多家海外办事机构。旗下子公司有:LG电子、LG display、LG化学、LG生活健康等,事业领域覆盖化学能源、电子电器、通讯与服务等领域。

2021年4月5日,韩国LG电子宣布,于2021年7月31日全面退出手机市场并全面停止移动业务部门的生产和销售。2021年5月31日,LG手机和平板电脑生产的最后一天,不过该公司在未来一段时间内继续支持现有设备。据了解,LG电子在越南的工厂是大多数LG手机的生产地,LG已经那里的部分产能过渡到了家电产品。

2) 夏普

夏普公司(Sharp Corporation,シャープ株式会社)是一家日本的电器及电子公司,于1912年由创始人早川德次创立,总公司设于日本大阪。夏普公司自创业以来,开展的业务从收音机、太阳能电池、再到液晶显示器,夏普相继推出了多个“日本首次”、“世界首次”的产品。夏普现已在世界26个国家,64个地区开展业务,是一个大型的综合性电子信息公司。

3) JDL

Japan Display Inc开发、设计、制造和销售界面所需的显示器,在瞬间传递大量信息,并将其提供给全球市场。我们创造超越预期、提升日常生活和移动的互动空间。以亚洲、欧洲和北美的主要城市为基地,通过开发响应市场需求的产品来建立牢固的客户关系。

4) 三星集团

三星集团成立于1938年,由李秉喆创办,是韩国最大的跨国企业集团,旗下众多的国际下属企业。三星集团是家族企业,李氏家族世袭,各个三星产业均为家族产业,包含:三星电子、三星SDI、三星SDS、三星电机、三星康宁、三星网络、三星火灾、三星证券、三星物产、三星重工、三星工程、三星航空和三星生命等,由家族内的李氏成员管理,其中三家子公司被美国《财富》杂志评选为世界500强企业。

三星电子是旗下最大的子公司,2009年全球500强企业中三星电子排名第40位,全球最受尊敬企业排名第50位,三星的品牌价值排名第19位,较2008年又有了2位的进步。在2011年的全球企业市值中为1500亿美元。

第四章 未来行业展望

国内经济逐渐复苏向好发展,线上经济刺激消费电子产品需求,数字经济受益于“十四五”规划,给工业互联网、智慧园区、智慧金融等物联网细分场景带来机遇;海外疫情形势仍然严峻,以居家生活和远程办公为特征的“非接触经济”持续拉动显示面板需求。

供给端的驱动IC、玻璃基板等原材料供应紧张,一定程度上影响面板价格。分析人士认为,2021年下半年大尺寸电视面板涨价速度将减慢,甚至进入快速下降通道,这是因为受到全球物流不畅因素影响,终端客户提前下单透支了下半年需求,另外面板价格上涨也将降低终端客户的备货积极性。多重因素促进下, 液晶电视面板产能将进一步向几家中国面板大厂集中。

头豹研究院指出,2018年起,中国已成为全球大尺寸液晶显示面板产能最大的地区,2020年中国大陆大尺寸液晶显示面板产能在全球市场占比超50%,预计2021年将超60%。预计到2022年全球11条高世代LCD面板产线建成,中国约占6条,届时中国高世代线面板产能将占全球高世代线产能的1/2。

随着中国本土厂商10+世代线产能投放 LCD行业竞争格局将产生巨变,中国显示面板厂商加速崛起京东方和TCL华星在LCD面板市场份额将大幅提升。

粤公网安备 44010402000579号

粤公网安备 44010402000579号