21世纪经济报道记者 李致鸿 北京报道

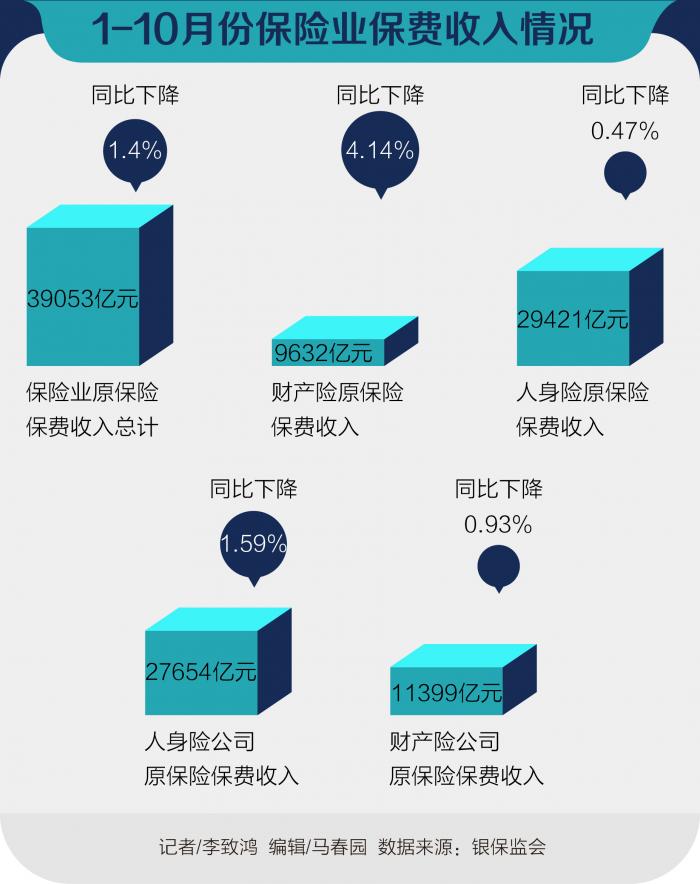

目前,保险行业及上市保险公司2021年1-10月原保险保费收入数据相继出炉。银保监会数据显示,2021年1-10月,保险业原保险保费收入总计39053亿元,同比下降1.4%。其中,财产险原保险保费收入9632亿元,同比下降4.14%;人身险原保险保费收入29421亿元,同比下降0.47%。

10月车险原保费收入正增长

进一步看,人身险公司原保险保费收入27654亿元,同比下降1.59%。其中,寿险原保险保费收入20944亿元,同比下降2.11%;意外险原保险保费收入512亿元,同比下降7.75%;健康险原保险保费收入6199亿元,同比增长0.75%。

财产险公司原保险保费收入11399亿元,同比下降0.93%。其中,在车险方面,机动车辆保险原保险保费收入6255亿元,同比下降8.38%。值得一提的是,车险方面,综改期满一年后车均保费下滑的一次性基数影响消除,行业车险恢复增长,其中大型保险公司得益于较强的渠道掌控能力和赔付控费能力预计保费增长优于行业。2020年10月单月,车险原保险保费收入633亿元,同比增长2.26%,实现正增长。

在非车险方面,企业财产保险实现原保险保费收入469亿元,同比增长5.87%;家庭财产保险原保险保费收入85亿元,同比增长8.97%;工程保险原保险保费收入130亿元,同比增长4.84%;责任保险原保险保费收入875亿元,同比增长14.68%;保证保险原保险保费收入439亿元,同比下降28.15%;农业保险原保险保费收入879亿元,同比增长19.27%;健康保险原保险保费收入1237亿元,同比增长22.6%;意外保险原保险保费收入530亿元,同比增长18.04%。

此前在“第十六届21世纪亚洲金融年会-保险论坛”上,中国保险行业协会秘书长商敬国在演讲中表示:“行业的发展要向外看,不能内卷,外部和行业发展紧密相关,数字化、ESG这些时代的主旋律未来要与行业紧密结合在一起。我们要做好准备,虽然转型期很痛苦,相信中国保险业还会迎来黄金时代。”

众惠财产相互保险社董事长李静表示,在经历快速发展周期后,我国保险行业已进入瓶颈期,代理人队伍锐减、经营盈利困难、马太效应明显等,对中小保险公司生存发展带来很大的挑战。要想在激烈的竞争中赢得一席之地,必须练好“基本功”。

目前,保险行业都在加速转型、提升。例如,11月19日,中国人保举行科技创新发布会,展现其科技创新取得的新成果;11月20日,太保寿险举办“长航合伙人”全球招募计划发布会,通过多维度赋能,深化营销队伍向高素质、高质量、高产能方向转型。

供需错配是增长困境主因

从上市保险公司看,2021年1-10月,中国人寿原保险保费收入5748亿元,同比增长1.57%;平安人寿原保险保费收入3919.99亿元,同比下降3.63%;太保寿险原保险保费收入1918.37亿元,同比下降0.92%;新华保险原保险保费收入1473.78亿元,同比增长1.53%;人保寿险原保险保费收入837.96亿元,同比下降2.41%。

上市保险公司寿险保费继续承压,其中10月单月保费增速延续承压。2021年10月单月,上市保险公司寿险原保险保费收入同比增速分别为:中国人保同比增长56.3%、新华保险同比增长0.2%、中国人寿同比下降4.0%、中国太保同比下降6.2%、中国平安同比下降6.4%。

2021年1-10月,人保财险原保险保费收入3728.23亿元,同比增长0.67%;平安产险原保险保费收入2205.74亿元,同比下降8.35%;太保产险原保险保费收入1285.39亿元,同比增长2.82%。

上市保险公司财险保费负增长收窄,其中10月原保险保费收入分别为:人保财险同比增长3.3%、太保产险同比增长1.8%、平安产险同比增长0.3%,市场预计车险保费环比改善而非车保费环比下降趋势延续。

展望2020年,国泰君安非银金融行业首席分析师刘欣琦认为,寿险行业供需错配已获行业共识,基于客户需求的转型在路上:客户认知加速提升引发的供需错配是导致本轮行业增长面临困境的主要原因,当前已获行业共识,主流保险公司启动基于客户需求的全面转型。本轮转型将改变保险原先基于渠道影响力的商业模式,核心满足客户医养康宁等服务需求,匹配满足需求的保险+服务,并打造能够匹配产品供给和客户需求的渠道。当前行业正值转型阵痛期,预计2021年全年及2022年开门红业绩均承压;短期人均产能提升不足以弥补人力下滑。

财险综改首年行业保费盈利承压,大型保险公司优势初显:车险综改后,四大定价因素变化导致行业车均保费明显下降,保费充足度不足将导致行业综合成本率承压。头部保险公司承保盈利显著优于行业,主要两大原因:历史上对案件进展评估更为审慎,准备金计提较为充分,利好提升盈利稳定性;大型保险公司得益于规模效应压缩固定成本以及较强的渠道掌控力压缩可变成本,推动整体费用率水平压降好于行业。

受疫情“长尾效应”冲击较大

值得一提的是,近段时间,银保监会出台的一系列新规新政亦将对行业发展产生深远影响。例如,10月13日,银保监会印发了《意外伤害保险业务监管办法》;10月15日,银保监会发布了《关于进一步丰富人身保险产品供给的指导意见》;10月22日,银保监会印发了《关于进一步规范保险机构互联网人身保险业务有关事项的通知》;另据公开信息,银保监会已向各保险公司下发《人身保险销售管理办法(征求意见稿)》,拟对开展人身保险销售活动的保险机构及保险销售人员相关行为进行规范;等等。

对此,申万宏源保险行业分析师葛玉翔认为,保险行业属于典型受疫情“长尾效应”冲击较大的行业,后疫情时代监管持续加大监管力度,从监管思路探析看,主要思路仍是防风险,鼓励保险公司甩掉包袱轻装上阵,并强调对个人消费者的保护。近年来“保护消费者权益”、“防止侵害消费者合法权益”、“防范风险”等关键词成为监管政策文件出台的原因之一。

他以互联网人身保险新规为例称,此前银保监会也曾对互联网存款严监管的背景是规模快速增长,部分中小机构推出的收益高、门槛低的互联网存款产品增加了潜在风险。从产品端的监管趋势看,监管要求严格程度为:一年期及以下产品<普通型人寿保险(健康险等非储蓄型业务)<普通型人寿保险(年金、两全、终身寿险等长期储蓄型业务)<分红险及投连险<万能险。展望未来,监管鼓励保险机构借助科技手段优化产品供给、改进保险服务,提高经营效率,健康险、意外险和定期寿险等风险保障业务互联网渠道不受影响。

从资本市场角度观察,葛玉翔表示,2021年11月以来,保险板块表现仍相对低迷,一方面,10月板块反弹的核心因素十年期国债到期收益率再次跌破前期低点,各地疫情散发和海外变异毒株使得2022年宏观经济复苏的不确定性进一步提升;另一方面,11月以来监管政策有进一步收紧的趋势,比如《人身保险销售管理办法(征求意见稿)》或将进一步重塑行业产品与渠道的竞争格局。不过,相对较低的机构持仓已经让保险股股价对各类严监管措施出现“免疫”迹象。期待行业通过刀刃向内的自我改革实现涅槃重生,通过经营效率的改善在以客户为中心的视角下优化供给侧,实现价值再造。

粤公网安备 44010402000579号

粤公网安备 44010402000579号