21世纪经济报道记者李览青 上海报道 12月2日,上海票据交易所披露截至2021年11月30日商票持续逾期名单,21世纪经济报道记者注意到,牧原股份(002714.SZ)旗下共31家企业作为承兑人在列。

据披露,全国各2021年8月1日至2021年11月30日出现3次以上付款逾期,且截至2021年11月30日有逾期余额或11月当月出现付款逾期的承兑人数量共384家。其中,牧原股份直接或间接控股的31家公司承兑的商票持续逾期。

据记者从上海票交所官网不完全统计,截至2021年11月30日,“牧原系”上述31家承兑人累计逾期发生额约为2125.73万元,逾期余额为1666.88万。此外,记者梳理31家“牧原系”公司股东背景发现,招商证券旗下多只股权投资基金、华能贵诚信托等出现在多家公司股东名单。

对此,牧原股份独家回应表示:公司关注到,上海票据交易所于今日在公示了《截至2021年11月30日持续逾期名单》,经公司财务部门核查,由于部分供应商未及时发起付款申请、少数出票银行无法进行线上清算或线上清算不及时等,导致公司存在商票实际兑付日晚于到期日支付的情况发生。

公司现正在与银行、持票人积极沟通,快速解决以上问题,保障票据持有人合法权益。

牧原股份表示,目前公司生产经营与现金流情况一切正常。公司已针对相关情况出台了专项管理制度与措施,未来将加强管理,与银行、持票人保持积极沟通,避免类似事件再次发生。

此前据中国证券报报道,近日,招商证券的客户经理在微信群里发言称牧原股份可能暴雷,导致牧原股份股价持续下跌。

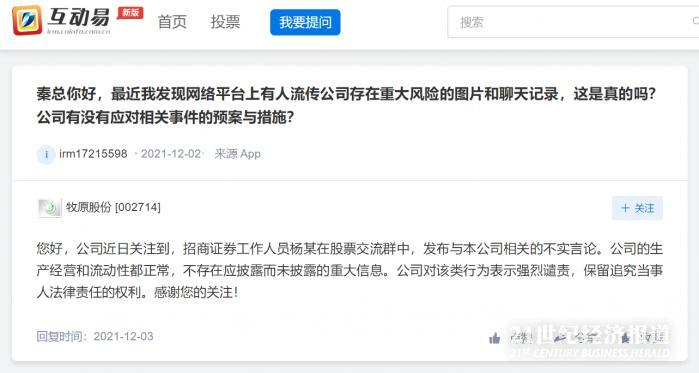

对此,12月3日,牧原股份在深交所互动易平台回复称:“公司近日关注到,招商证券工作人员杨某在股票交流群中,发布与本公司相关的不实言论。公司的生产经营和流动性都正常,不存在应披露而未披露的重大信息。公司对该类行为表示强烈谴责,保留追究当事人法律责任的权利。”

今年以来牧原股份的资金流动性问题备受关注,主要是源于今年下半年的频繁募资。

10月19日,牧原股份发布非公开发行股票募集资金的预案,计划向控股股东牧原集团定增募资不超过60亿元,发行价格为40.21元/股,在扣除发行费用后将全部用于补充流动资金。

在此次定增前,牧原股份还发行了95.5亿元的可转债,其中51亿元用于生猪生殖建设项目,19亿元用于生猪屠宰项目,剩余25.5亿元用于补充流动资金及偿还银行贷款。

需要关注的是,作为发债主体,前述可转债是牧原股份今年在公开债券市场获得的唯一一笔融资,2020年全年牧原股份通过发债募资合计34亿元。Wind数据显示,牧原股份目前存续债券共4只,其中最近一笔到期债券“19牧原01”将在2022年1月22日到期,存续规模为8亿元。

受今年第三季度猪价大幅下行影响,牧原股份Q3养殖业务出现亏损。财务数据显示,2021年第三季度,公司实现营收147.44亿元,同比下降18.68%;实现净利润-8.22亿元,同比下降108.05%。今年前三季度,牧原股份实现562.82亿元,同比增加43.71%;实现归母净利润87.04亿元,同比减少58.53%;扣非后的归母净利润为为86.5亿元,同比减少58.74%。公司综合毛利率为24.12%,同比下降40.55%。

对于牧原股份三季度业绩亏损情况,中诚信国际表示关注,并指出,公司9月末所有者权益有所下滑,加之债务规模持续增加,令同期末资产负债率升至57.77%;同期末货币资金为99.50亿元,短期债务为322.57亿元,面临一定短期偿债压力。同时,公司在建生猪养殖项目投资规模较大,面临一定资本支出压力,债务规模或将进一步上升,未来公司将根据实际情况调整在建项目投资计划。2021年9月,公司商品猪销售均价为11.49元/公斤,环比下降17.46%,若四季度销售均价仍低于成本价格,公司第四季度或将延续亏损态势。

粤公网安备 44010402000579号

粤公网安备 44010402000579号