南方财经全媒体 资讯通研究员彭卓 综合报道

截至28日午间收盘,长江光伏玻璃指数上涨0.70%。纵观全年,长江光伏玻璃指数紧跟市场主线,整体表现不错,跑赢沪深300指数近20个百分点。但高达82.63%的振幅,却仅实现14.02%的增长。

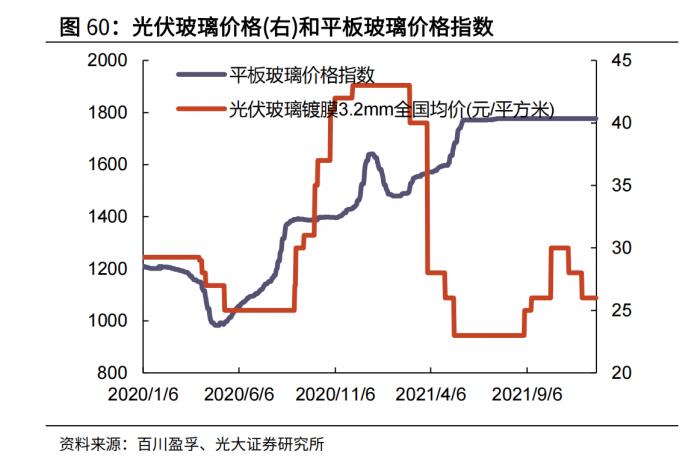

受去年年底抢装潮影响,光伏玻璃供不应求价格大涨。2021年上半年需求放缓,光伏玻璃价格持续下降。由于能耗管控力度加大和纯碱产线检修的因素,9月开始玻璃价格显著上升。12月初纯碱库存增加以及天然气因供应充足存在出货压力,玻璃价格出现回调。

多家券商认为,在政策推动下,短期其需求疲软或难以阻挡中长期需求向好。光伏玻璃价格再难有下行空间,随着明年产量集体投放,行业龙头或迎价量齐升。

短期需求疲软 中长期需求向好

光伏玻璃是指用于在太阳能光伏电池组件上的玻璃,是电池组件的正面。它能保证较高的透光率使太阳能电池接受太阳光辐射而发电,又能给太阳能电池起到保护作用,延长寿命。

据卓创资讯,受光伏产业上游原材料价格大涨,组件厂家成本端承压,开工持续偏低,需求端支撑一般。组件其他原料环节价格虽有所下滑,但幅度有限,实际成交量一般,需求端未见明显好转。

截至12月24日,全国玻璃均价为2177.8元/吨,较上一周环比下降1.44%。光伏产业下游的光伏玻璃行情依然在底部运行。本周3.2mm光伏玻璃镀膜价格26元/平米,光伏玻璃和平板玻璃价格指数比值为0.01;光伏玻璃毛利991.81元/吨,毛利率30.52%。进入淡季需求不旺价格有所回落,难以上扬。

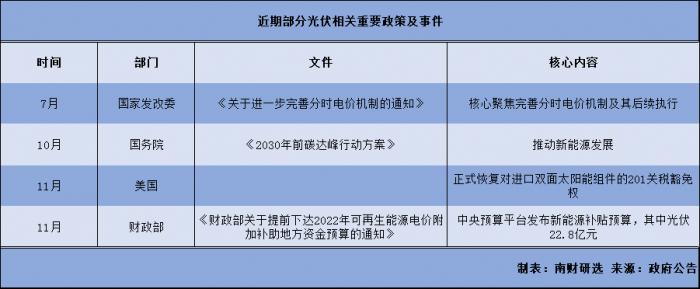

然而,政策端持续推动,确保了光伏玻璃中长期需求有所保障。近日,国家能源局数据显示,1-11月,国内光伏新增装机合计34.83GW,3月初迄今九部委陆续发文支持,首次将光伏定为主体能源,增强行业信心。

天风证券认为,光伏建筑一体化发展提速或迎良机;长线来看,新型能源占比提升背景下,随着分布式等推进,光伏玻璃市场有望逐步向好。

明年产能弹性预计较大

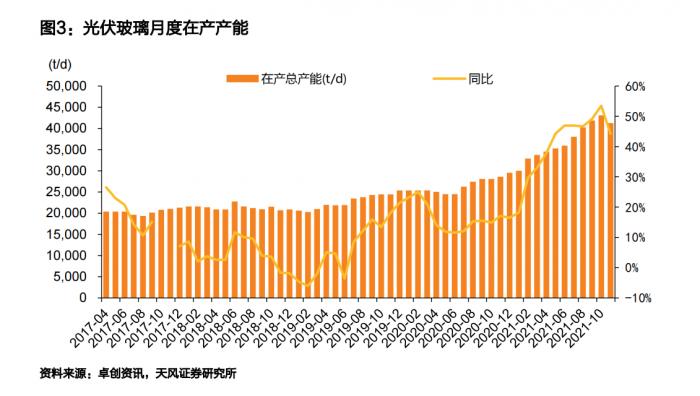

据卓创资讯,截至23日,全国光伏玻璃在产生产线共计231条,日熔量合计41260吨/天,环比持平,同比增加39.68%。2021年初超白压延在产产能29540吨/天,至今达到41260吨/天,净增量达11720吨/天,四季度产能或持续增加。

申港证券预测,2022年底光伏玻璃行业总产能或将突破76480吨/天,较当前产能41260吨/天增长近86%。

天风证券认为,3月后光伏玻璃价格出现大幅下行,叠加“双碳”背景下地方政府能耗指标或有收紧趋向,当前不能排除后续产线延期投产可能,据卓创资讯,目前行业内少数产线的点火计划延期。考虑到今明两年光伏玻璃拟投产新产能量较大,总体来看,光伏玻璃未来形成供大于求的局面可能性较大。

明年产业链僵局或将打破 看好龙头量价齐升

天风证券认为,短期来看,终端电站装机暂无明显好转迹象,但目前价格水平下部分小窑炉已无利可图,预计价格下行空间有限。中长期看,未来若上游原材料价格回落,叠加政策推动,光伏装机需求明年有望持续改善。全行业平均利润目前或仍处于底部区间,后续若需求加速好转,光伏玻璃价格仍有望调涨,继续看好龙头公司未来量价齐升的逻辑。

申港证券认为,展望2022年光伏玻璃产能将较快增长,行业竞争格局将发生较大变化,成本或成为区分企业质地的关键因素,而布局贯穿产业链上下游的企业将更具备竞争优势。原片生产环节1000吨/天以上大窑炉将占据主导,小窑炉或将因成本落后而逐步淘汰。超白石英砂需求端成倍增长背景下供给弹性不足,明年将较为紧缺,投资光伏玻璃应当优选产业链一体化布局程度高的企业。

机构关注个股:

福莱特(601865.SH):三季度原材料上涨成本承压,利润水平依然稳定;产能稳步扩张,未来高成长。

旗滨集团(601636.SH):行业需求韧性仍存,供给端或有所收缩,价格有望保持在较好水平;光伏玻璃扩产稳步推进,竞争优势明显。

南玻A(000012.SZ):电子玻璃迭代,往高端化渗透,单价和盈利能力有望提升;光伏玻璃产能有望明年上半年建成,下半年释放产量。

亚玛顿(002623.SZ):扩大原片生产能力补短板。其现有三条日熔量650吨/天光伏玻璃原片生产线,及4条1000吨/天产线规划中。原片自给不足导致的一系列问题将得到解决。

(报告来源:天风证券、申港证券、兴业证券、光大证券;本文信息不构成任何投资建议,刊载内容来自持牌证券机构,不代表平台观点,请投资人独立判断和决策。)

往期光伏板块相关内容

粤公网安备 44010402000579号

粤公网安备 44010402000579号