21世纪经济报道记者 李愿 北京报道 在银行网点已成鸡肋甚至是拖累的背景下,开年以来已经有两家民营银行先后宣布,经监管部门批准将停办营业网点现金存取款等业务。业内人士认为,这或许是为下一步申请互联网型民营银行铺路,不过要得到监管部门正式认可还需满足其他不少条件。

一位互联网型民营银行人士对21世纪经济报道记者分析称,由于监管部门没有文件明确申请互联网型民营银行需要具体满足什么条件,“我们内部也曾做过分析,要想得到监管部门认可,至少可能需要满足私有云(很多民营银行租借其他银行云平台)、较强的风控体系等等条件。”

“据我了解的多家民营银行来看,大部分也有这个想法,不过普遍认为要正式成为互联网型民营银行,还需要较长的时间。”一位民营银行人士对21世纪经济报道记者表示。

为何停办现金业务?

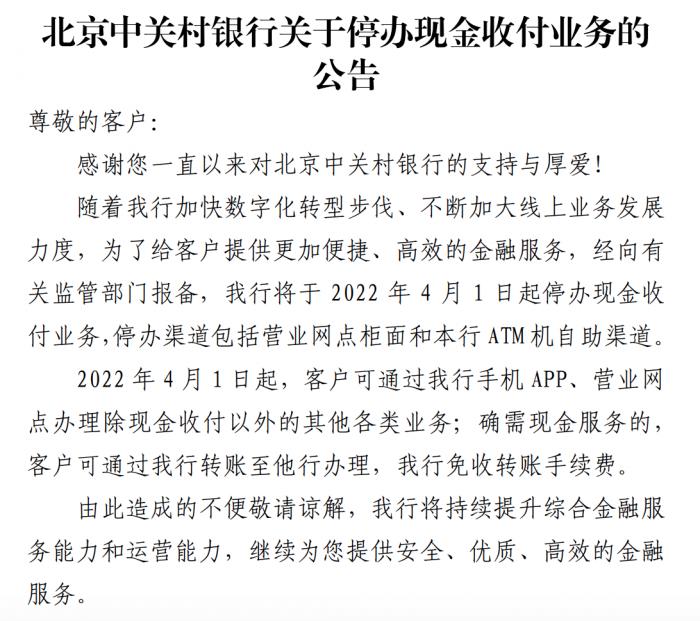

1月28日,中关村银行发布公告称,随着该行加快数字化转型步伐、不断加大线上业务发展力度,为了给客户提供更加便捷、高效的金融服务,经向有关监管部门报备,该行将于2022年4月1日起停办现金收付业务,停办渠道包括营业网点柜面和ATM机自助渠道。2022年4月1日起,客户可通过该行手机APP、营业网点办理除现金收付以外的其他各类业务;确需现金服务的,客户可通过该行转账至他行办理,该行免收转账手续费。

1月初,辽宁振兴银行也发布过类似公告,称为集中资源提升电子银行的服务能力,为客户提供更加优质的金融服务,经主管人民银行批复,该行将于2022年3月1日起停办柜面现金存取款、零钱兑换、残损币兑换、自助设备存取款等现金业务。您也可以通过该行手机银行、微信银行等渠道办理资金转账业务。

一位民营银行人士对21世纪经济报道记者表示,对于大部分民营银行来说,留着柜台、柜员、现金押送等,这些成本可能远远高于现金业务,“现金押运费用可能都比押运的现金多。”

“银行业务离柜是大趋势,民营银行更加明显。在‘一行一点’约束下,大部分民营银行设立之初就没有把网点作为经营的重点,仅仅只是一个形象展示作用,毕竟还有部分客户认为只有看到公司实体才放心和你发生业务往来,所以是否留存网点也不仅仅只考虑成本效益问题。”另一位民营银行人士对21世纪经济报道记者称,从公告来看这两家银行还没有完全放弃网点,除了现金存取款外,贷款等业务还可以继续在网点办理。

中国银行业协会发布《2020年中国银行业服务报告》显示,据不完全统计,2020年银行业金融机构离柜交易达3708.72亿笔,同比增长14.59%;离柜交易总额达2308.36万亿元,同比增长12.18%;行业平均电子渠道分流率为90.88%。

上述民营银行人士称,从行业了解来看,大部分民营银行个人业务几乎100%通过电子渠道进行,仅有少部分对公业务在网点。

“很多民营银行原来做了一些线下对公、零售业务,后来基本上往线上零售业务方向转型,因为由一个网点、几百人去做大对公业务是很难的。所以民营银行想发展、想获客,只能通过加大科技投入、借用外部合作等资源,通过产品、通过体验来服务客户。”中关村银行行长杨新军接受采访时也曾表示。

铺路互联网型?

不过,在一家互联网型民营银行人士看来,这两家银行的做法或许还有更深一层的考虑——为后续获得互联网型民营银行许可铺路。目前,监管部门认可且可以全国展业的互联网型民营银行只有四家:微众银行、网商银行、新网银行、亿联银行。

“监管部门并没有正式文件明确申请互联网型民营银行需要具体满足什么条件,《关于进一步规范商业银行互联网贷款业务的通知》显示,要想全国经营业务,只需满足‘无实体经营网点、业务主要在线上开展,且符合银保监会其他规定条件的除外’即可。”上述互联网型民营银行人士表示。

其表示,他们曾在内部做过分析,所谓“其他规定的条件”很可能包括私有云、较强的风控体系等等,同时在地方银保监局认可后还需报备银保监会层面。

1月上旬,21世纪经济报道记者曾报道,对于上述文件“不得跨注册地辖区开展互联网贷款业务”的规定,15家非互联网型民营银行中仅1/3的银行执行了该规定,超过半数银行仍在全国范围内发放贷款,余下个别银行通过供应链业务实现全国发放贷款。

这或意味着,在“回归本源、服务当地”后竞争优势不再的压力下,这些银行正在谋求实现全国展业的出路。

“据我了解的多家民营银行来看,大部分也有这个想法,但能否获得互联网型民营银行许可需要一步一步来,最关键的因素还是在监管部门,可能这条路还很长。”上述民营银行人士表示。

2021年8月,安徽新安银行相关人士曾对21世纪经济报道记者表示,该行正计划引进互联网公司为战略投资者,持股比例不超过监管政策规定的上限,且如果成功引进,还会申请通过战略投资者的互联网交易场景拓展金融服务。

粤公网安备 44010402000579号

粤公网安备 44010402000579号