作者:云潭,编辑:小市妹

这又是一个因行业供给侧改革,而利好龙头企业的资本故事。

作为“基础工业的基础,能源工业的能源”,民爆在采矿、基建等领域的地位无可替代。尽管在“十三五”期间,民爆企业已经锐减一半以上,行业集中度有所提升,但这一行业仍面临着低端产能过剩、产品结构不合理等诸多痛点。

根据工信部制定的“十四五”规划,民爆行业要进一步“强身瘦体”,相关企业要减少到50家以内,行业前十名生产总额占比不低于60%。

经过一轮洗牌重组,民爆行业已经从“大鱼吃小鱼”进入“大鱼合并大鱼”的时代,新一轮整合大幕已然开启。

竞争者越来越少,而行业本身就具有极高的进入门槛,伴随着行业规模持续扩容,未来一定是更少的企业抢占更大的市场份额。

行业洗牌期,正是诞生民爆巨头的时刻。

【诸多痛点】

产能过剩一直是民爆行业挥之不去的痛,也是抑制行业高质量发展的“罪魁祸首”。

民爆行业主要包括炸药和起爆器材两大类,产品涉及工业炸药、工业雷管、工业导爆索等,产品用于煤炭、金属、非金属等矿山开采,以及公路、铁路、水利等基础设施。

其中,工业炸药占主导地位,瓜分了民爆市场的八成份额,工业雷管占比16%,工业导爆索和其他占比4%。

▲数据来源:智研咨询,兴业证券

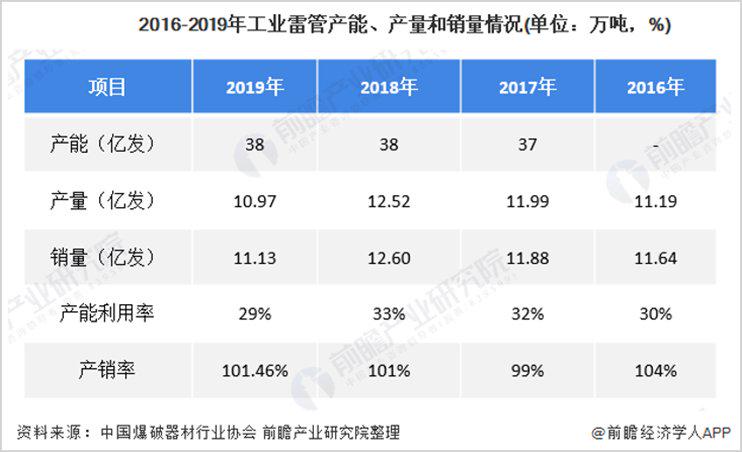

一直以来,民爆行业的产能利用率处于较低状态,工业炸药产能利用率为79%,工业雷管仅有29%。

严重的产能过剩问题,导致企业间恶性竞争,造成行业亏损面扩大,呈现出“小散乱”的局面,加重了行业困局。

更值得注意的一个现象是,民爆行业的产能过剩集中在中低端产品,高端产品却供应不足,产品结构亟待调整。

优胜劣汰,行业重组已是必然选项。工信部已出台文件,要求全面推广工业数码电子雷管,除特殊用途外,2022年6月底前停止生产、8月底前停止销售普通工业雷管。此外,现场混装炸药产能占比要由30%进一步提高到35%。

与此同时,民爆虽为制造业,却是危险系数极高的行业,“小而乱”的局面不利于行业统筹管理,而且由于盈利困难,小微企业捉襟见肘,难以进行技术升级,安全隐患日益加重。

由于行业生产的特殊性,民爆行业的无人化和智能化是必然的趋势。数据显示,经过“十三五”时期的努力,目前超过97%的工业炸药生产线引入了连续化、自动化生产技术,85%以上的工业雷管生产线采用了自动填装、人机隔离工艺。

智能化水平更进一步,而只有盈利强、规模大的企业才有资本进行数字化升级改造,也更能发挥机器化生产的优势。

民爆行业的重组整合迫在眉睫,淘汰落后产能更是刻不容缓。

【大整合】

几组数据反映了民爆行业残酷的窘境。

335.88亿元(2020年行业总规模)的“擂台”上,曾涌进了400多位玩家;拥有决赛圈实力(一级资质企业)的占比不到9%;八成以上实力弱小,80%为中小民营企业,生产规模小、装备及技术能力低。

▲2014-2020年我国民爆行业生产总值情况,数据来源:观研天下

一边是过度竞争,参与者过多;而另一边,民爆行业可以说是一门“看天吃饭”的生意。

民爆对采矿和基建的依赖性很强,这两个行业的景气程度与宏观经济密切相关,所以经济周期波动,以及矿业、基建的景气度对民爆行业影响巨大。

2014年行业生产总值为330亿元,随后随着经济周期开始下滑,直到2020年才超过2014年的水平。

2019年民爆企业生产总值为332.49亿元,同比增幅为9.95%;2020年为335.88亿元,同比增速已下滑至1.02%。

我国对高端民爆产品的需求持续旺盛,轨道交通、水电等行业又不断催生新的需求,与此同时,民爆和机器人产业的融合前景广阔。

今年上半年,受益于疫情后经济逆周期调节,民爆行业实现利润总额30.72亿元,同比增长35.51%。工业炸药产、销量分别为205.94万吨和204.36万吨,同比分别增长4.95%和4.76%,呈现稳中有增的态势。

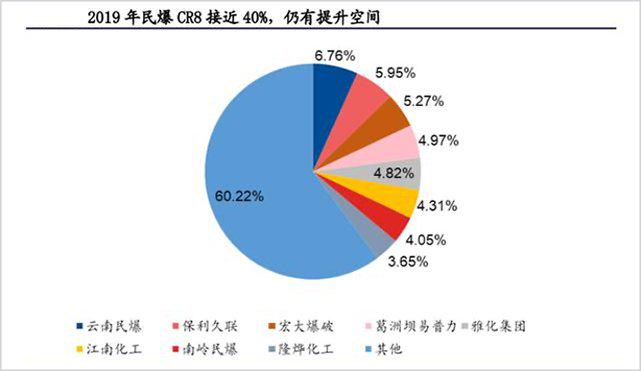

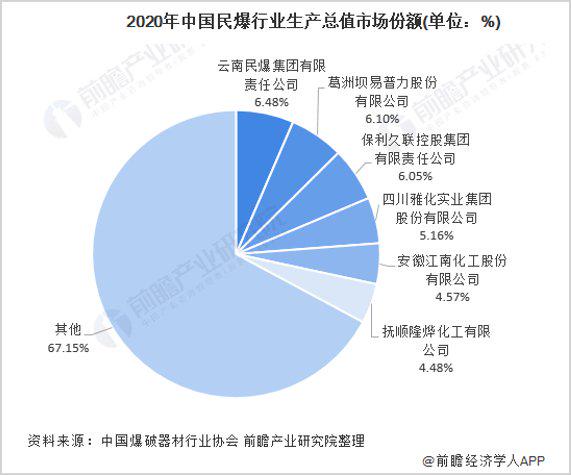

行业格局来看,2019年民爆行业CR20为65.45%,CR8为39.78%;2010年集中度有提升的趋势,TOP6占比达到了33%。

▲数据来源:兴业证券

工信部的数据显示,我国民爆企业数量已由“十三五”初期的140多家缩减至71家,5年减少一半,但企业数量仍然过多。工信部期望在“十四五”减少到50家以内,前十名企业生产总额占比不低于60%。

根据最新的排名来看,云南民爆、葛洲坝易普力、保利久联、雅化集团、江南化工、隆烨化工、宏大爆破、南岭民爆等企业位居前列。

而由于民爆企业的炸药限量管理,企业扩产很难,属于高管制的“牌照生意”。极高的入行门槛,导致企业只能通过收购获得炸药指标,扩大规模。

因此,在民爆行业的供给侧改革中,玩家越来越少,市场蛋糕不断增大。在这个高壁垒的好生意赛道,头部企业的优势将进一步凸显,催生出新的投资机遇。

【谁能“胜者为王”?】

行业大整合的帷幕早已拉开,一台台大戏正不断上演。

在这场并购重组浪潮中,首先利好的便是拥有资质和规模优势的国企龙头。

(一)

2021年11月,民爆航母横空出世,南岭民爆拟收购葛洲坝易普力100%股份,若两者成功合并,将坐上行业产能头把交椅。

南岭民爆为湖南省国有企业,本次重组完成后,公司控股股东将变为葛洲坝,间接控股股东为中国能建(601868.SH),成功进入央企序列。

对比来看,易普力实力远胜于南岭民爆,完全是“蛇吞象”式并购。易普力成名于三峡工程,完成了当时爆破规模和难度均为世界之最的“天下第一爆”。

规模上,易普力产能规模行业第四。拥有炸药许可产能38.65万吨、工业雷管1.06亿发,其中现场混装炸药高达60%以上,居行业首位,远高于工信部30%的要求。

技术上,易普力自主研发的高精度、高可靠性的EDF数码电子雷管获得行业科学技术进步一等奖,对行业起到较强的引领作用。

▲易普力营收及利润情况,数据来源:南岭民爆收购预案

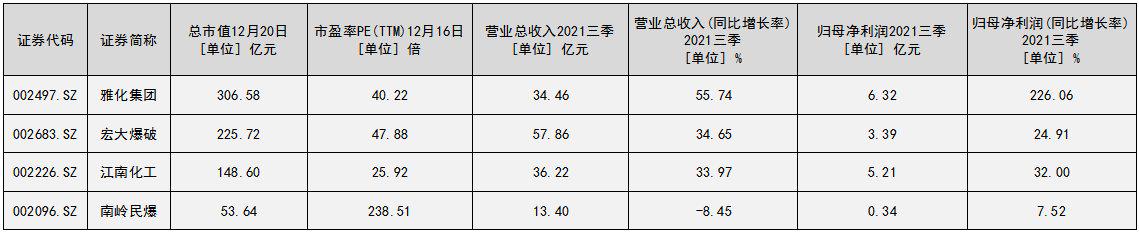

盈利方面,易普力2018年、2019年、2020年和2021年上半年分别实现归母净利润2.68亿元、3.42亿元、4.75亿元和2.84亿元。而南岭民爆2021年前三季度归母净利润仅3400万元,2020年全年也才2000万元。

合并后南岭民爆的炸药许可产能将猛增至56万吨,工业雷管达到2.84亿发,尤其是其整体混装炸药产能占比将实现工信部30%的要求,直接化解公司面临的产能核减风险。

资本市场是对预期的折现反映,注入行业优质资产,南岭民爆已经成为两市“民爆第一股”。不过此前其股价已基本反映了重组的预期,未来还要看合并的进展情况以及后期的业绩释放。

(二)

无独有偶,去年12月20日,广东省环保集团旗下的宏大爆破(002683.SZ)发布公告筹划购收购生力民爆100%股权。

而在此前,宏大爆破已公告计划收购母公司持有的广东省民用爆破器材有限公司100%股权。目前,公司已经完成广东省内8家民爆企业中7家的整合工作。可见,宏大爆破欲通过资本并购不断夯实其民爆业务,并将成为广东省统一的民爆资本平台。

目前,宏大爆破拥有46.2万吨的工业炸药许可产能,位列全国第二。除了规模优势外,公司是我国第一家集矿山民爆为一体的上市公司,同时拥有军工“三证”,涉足防务产品。

▲数据来源:Wind

由于民爆受经济周期影响较大,一些头部企业通过多产业协同发展,以民爆为基石,实现跨越式增长,江南化工和雅化集团就是其中的代表。

(三)

江南化工的打法是民爆和新能源“双核驱动”。

▲江南化工2021H1营收构成,数据来源:同花顺iFinD

目前江南化工民爆业务收入占比接近八成,利润占比接近七成,仍为公司的核心业务,但新能源也在稳健增长,且毛利率远高于民爆产品。

在新能源板块,江南化工主要运营风电和光伏电站,累计装机容量约96万千瓦,其中90万千瓦为风电,6万千瓦为光伏。去年上半年,公司新能源收入4.83亿,占比为20.46%;利润达到2.75亿元,毛利率为57.06%远高于民爆的33.43%。

在民爆领域,公司坚持生产和工程服务一体化,协同作战效果明显。2021年上半年,其工程服务收入达到9.03亿元,同比增长57.84%,这其中内部炸药采购占比就达到了44.55%。

2020年8月,江南化工控制权易主,加入兵器工业集团后,将成为兵器工业集团旗下的民爆整合平台。由于同业竞争的关系,兵器工业集团已承诺将相关民爆资产注入江南化工,实现民爆资产的整体上市。

目前,江南化工拥有工业炸药许可产能36万吨,产能利用率高达95.8%,生产效率位于行业前列。如果与兵器工业集团的民爆业务成功重组,公司预计其工业炸药许可产能将超过63万吨。

此前,公司已完成收购兵工系旗下北方爆破科100%股权,北方矿业服务有限公司49%股权,广西金建华民用爆破器材有限公司90%股权等民爆资产。

如果相关资产全部注入,江南化工届时将反超南岭民爆成为行业第一。目前兵器工业集团承诺的5年重组时间刚过去一年多,江南化工在民爆领域的崛起值得期待。

(四)

雅化集团则是构建了“民爆+锂盐”的双主业格局,“民爆为盾,锂盐为矛”,在民爆业务的基础上,雅化集团开始向锂冶炼龙头进发。

受益于新能源汽车的大爆发,相较于其他民爆企业,雅化集团显示出“成长股”的特性。特别是,公司于2020年打入特斯拉供应体系,并签订6.3亿美元—8.8亿美元的氢氧化锂大单,有望持续释放业绩。

下游发力的同时,上游方面公司与银河锂业深度绑定,锁定不低于12万吨/年的锂精矿。参股四川能投锂业,控股澳大利亚Core资源勘探公司,锁定优质上游资源。

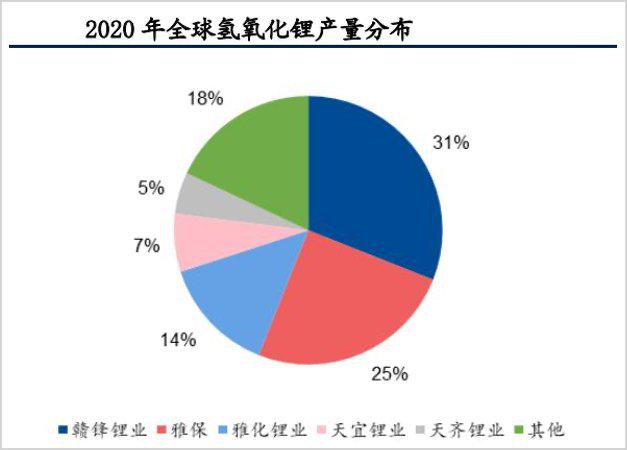

在氢氧化锂领域,雅化集团已进入第一梯队,公司产能3.3万吨,仅次于赣锋锂业。2020年产量居全球第三,占比14%。

▲数据来源:兴业证券

目前,雅化集团的锂盐业务成为资本市场主要看点,也是推动其股价的主要动力。2021上半年,公司锂业务成为第一大收入来源,营收8.36亿元,占比接近4成,利润2.39亿元,占比34.87%。而要知道2020年上半年,其锂产品收入仅2.34亿,利润不到3000万,同比暴增了7.5倍。

雅化集团成功的这背,离不开民爆业务的基石作用。2020年,公司民爆生产总值位列行业第四,工业雷管年产量排在行业第二。公司工业炸药许可产能22.8万吨,工业雷管1.46亿发,产能综合利用率为85.87%。

由于锂矿价格的周期波动,稳健的民爆业务为公司提供稳定现金流。2016-2020年其经营性现金流净额维持在0.86亿元以上,尤其是2018年锂价下跌时,民爆业务的稳健保证现金流稳定增长。

▲雅化集团经营性现金流净额,数据来源:同花顺iFinD

可以说,雅化集团兼具稳定与成长性。今年以来,新能源汽车销量和渗透率持续大超预期,作为押宝上游的雅化集团,值得期待。

民爆领域的兼并重组正轰轰烈烈的进行,淘汰的惨烈与“胜者为王”的喜悦相互交织。但只有具备规模、技术、牌照优势的企业,以及通过多产业协同,抵抗周期波动风险的企业,才能最终能在这场淘汰赛中存活下来。

随着行业整合的不断推进,未来将是更少的头部企业,占领更多的市场蛋糕的格局,再加上极高的天然和行政壁垒,龙头企业优势将更加明显。

免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。

——END——

粤公网安备 44010402000579号

粤公网安备 44010402000579号