大家好,欢迎来到万保资讯。

近段时间养老年金、增额终身寿和万能险等强储蓄的保险产品很火,不少人希望在利率下行的大趋势下用保险产品锁定长期稳定的收益率。

但关注以上产品的朋友,一定会遇到这个问题。

什么预定利率、结算利率、保底利率、演示利率,专业名词一大堆,根本搞不清哪个才是自己能获得的真利率。

更有甚者,业务员在推销时哪个利率高就说哪个。

但到我们真金白银买了产品后才发现,自己得到的收益率根本不像宣传的那么高。

最后,不少人只好退保认赔,还闹出过许多不愉快的事情,保险的口碑自然也好不了。

为避免入坑,大家买之前最好先搞清楚以下各种利率是什么。

- 预定利率

- 结算和保底利率

- 演示利率

- 真利率

最后,我们会告诉你哪个才是真利率,以及如何发现它。

找到真利率,你才能有效对比不同的产品计划,做出最佳选择。

事不宜迟,我们马上开始。

01. 预定利率

预定利率是最“常见”的利率,几乎每款产品都有,但在计划书和条款里却找不到。

它是精算师为保险产品定价用的利率,藏在数学模型里,我们看不到。

看不到的东西,往往最关键,预定利率就是决定保险价格高低的关键因素。

预定利率高,保费就便宜。

这又是为什么呢?

大家简单了解一下保险定价的原理就明白。

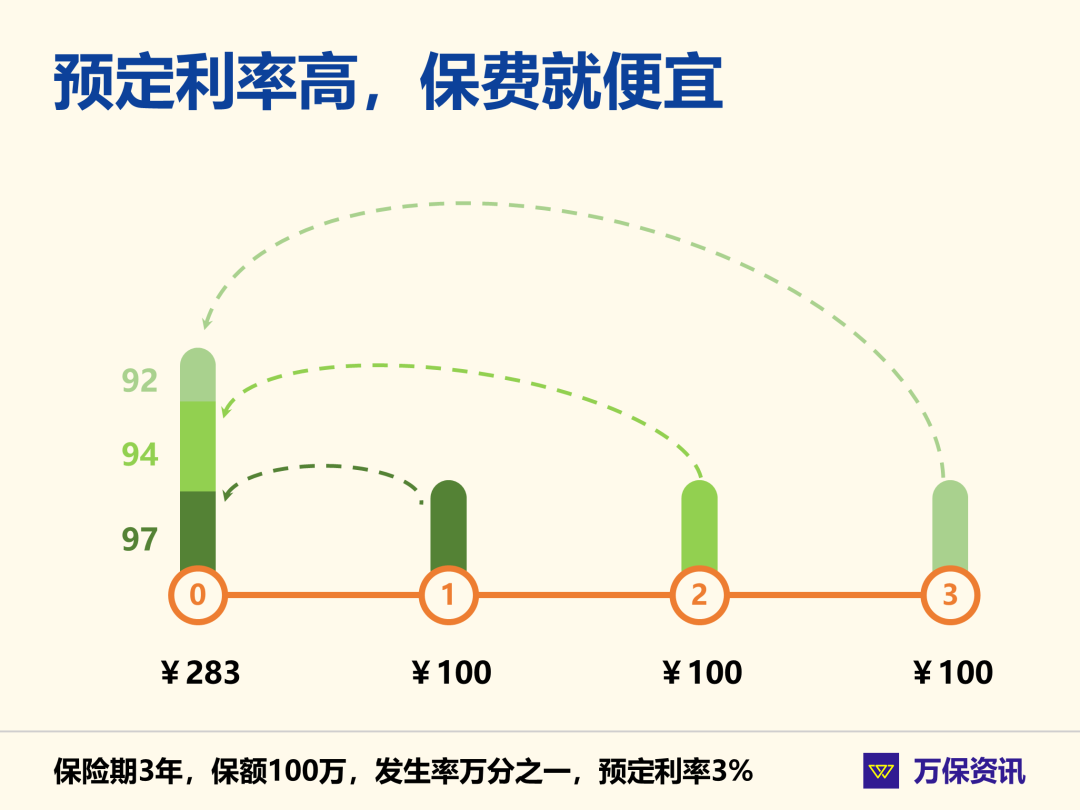

有这样一款简化的保险产品,保险期3年,保额100万,发生率万分之一,预定利率3%。

这款产品的成本是多少呢?

首先要知道今后3年每年要分摊的赔付成本,100万的万分之一就是100元。

但是大家都知道,3年后的100元,价值要比1年后的100元低。

至于今后每年的100元,在今天(0时点)值多少钱,需要折现才知道。

这个折现率,就是预定利率。

把3个未来的100元折现,他们的总值就是产品成本,计算过程如下:

1年后的100元用3%折现1次,就是100/(1+3%)^1,约等于97元;

2年后的100元用3%折现2次,就是100/(1+3%)^2,约等于94元;

3年后的100元用3%折现3次,就是100/(1+3%)^3,约等于92元;

3年100元的现值相加,97+94+92=283元,就是上述保险产品的基础成本。

在此基础上,再加一个费用率,就是我们要交的保费。

虽然保险产品的定价比以上过程复杂百倍,但原理不变。

对于各项保险责任的折现总值,就是成本,预定利率高保费就低,反之亦然。

比如我们把上例的预定利率调低至2%,成本就提高到288元。

把预定利率升高至4%,成本就下降至278元。

保险期越长的产品,比如保至70岁甚至终身,预定利率的影响越大。

因此,我们买年金险、长期重疾险、终身寿险等产品,就是对预定利率最敏感的保险。

但为防止保险公司价格战,影响整个行业的稳定性,银保监会现在限定保险产品的预定利率不可超过3.5%,包括以前可用4.025%定价的年金险。

现在我们买到的所有保险产品,预定利率最高就是3.5%。

但这个预定利率只是定价用的利率,却不是我们得到的真利率,原因后面再解释。

02. 结算和保底利率

预定利率是一个不透明的利率,但结算和保底利率是公开透明的,是万能险独有的利率。

万能险运作透明,每月都会公布保单的年化利率,这就是结算利率。

保险公司每月公布旗下各个万能险账户的结算利率,大家上保险公司官网就能查到。

由于结算利率不是承诺的收益率,它每个月都可能变化。

通常刚开始销售的头几年利率较高,但过几年会逐步下降。

整体来讲,也会跟随银行存款利率波动,保持比银行存款利率高2%左右,以保持一定竞争力。

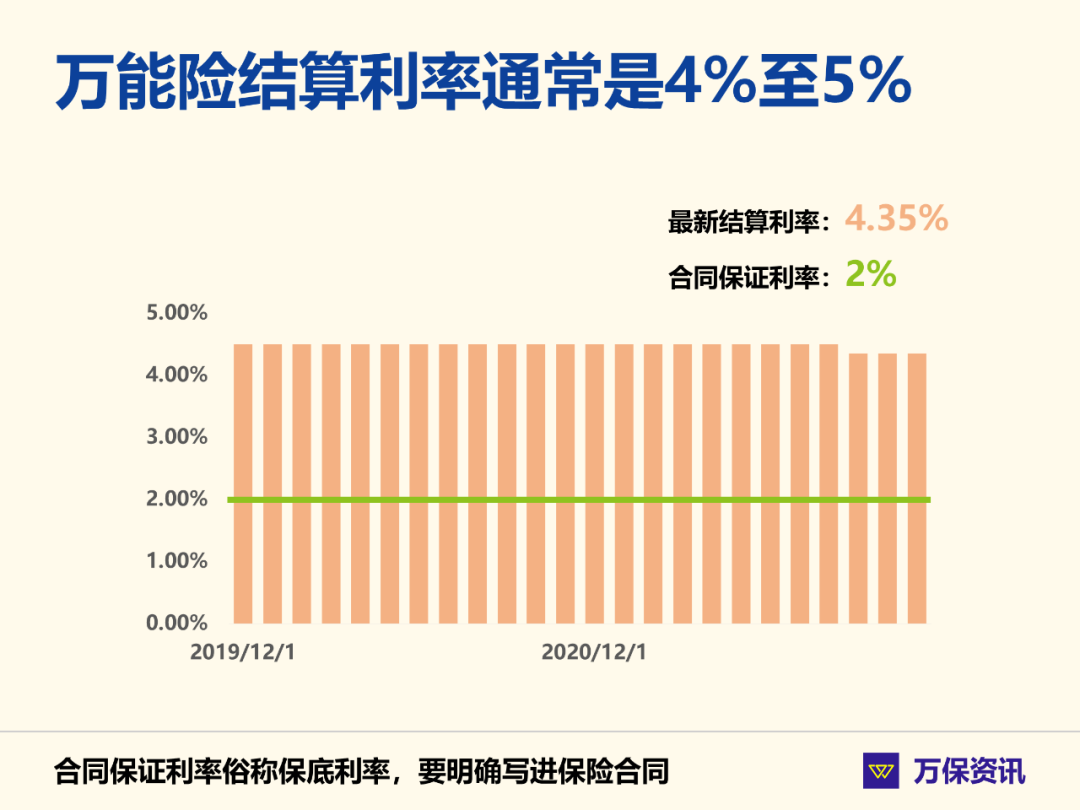

目前市场万能险的结算利率,一般是年化4%至5%之间,比如像下图:

这是一款万能险的历史结算利率,前期多个月年化4.5%,最近3个月下降到4.35%。

大家看到中间那条绿线,叫做合同保证利率,俗称保底利率。

因为万能险的结算利率是不确定的,为保护消费者,银保监会要求每款产品都要有一个保底利率。

这个利率必须写进保险合同,大家在买之前一定要看清楚。

目前市面万能险的保底利率,大多数在2%至3%之间,与银行5年定存的利率差不多。

虽然万能险结算与保底利率相当清晰透明,但它们也不是真利率。

实际上,真利率要比它们低,原因我们稍后一起解释。

03. 演示利率

如果预定、结算和保底利率都是实在好处,那么演示利率就仅仅是口惠。

它用于销售万能险、分红险和投连险时做利益演示(忽悠),不是一个承诺,完全没有法律责任。

过往保险公司为了冲业绩,经常在计划书用高演示利率忽悠消费者,投个几十万老了就有几百上千万。

为制止这种乱象,银保监会在本月出台新规,严格控制分红、万能和投连险的利益演示。

所有产品的利益演示,都必须包含保证和预期利益两部分,预期利益包含保证利益。

保证利益就是保险公司承诺做到最低收益,预期就是在最低的基础上加上非保证收益。

分红险与万能险相对稳定一点,预期利益的演示利率分别不能超过4.5%和4%。

投连险没有保证收益,预期也更不稳定,最高可用6%演示,最低是-1%,表示可能亏损。

但根据过往经验,投连险可重仓A股,以上数据无法充分反映其风险。

因此,以上演示利率看看就好,绝对不能作准。

04. 真利率

不论是预期、结算还是保底利率,明明都是保险公司给予的利率,为什么都不是真利率呢?

原因出在保单费用,它侵蚀了我们的实际收益。

实际上,保险公司给出的利率没有减少,但计息的本金少了,导致我们的实际收益率(真利率)下降了。

无论是什么险种,保险公司都是先收保费,再扣保单费用,最后才计算收益。

所谓的保单费用,是指分摊到每张保单上的销售佣金、风险保费和其他行政费用。

保费减去保单费用,剩余的就是现金价值,这才是计算利息的本金,而不是你一开始交的保费。

我们举个例子:

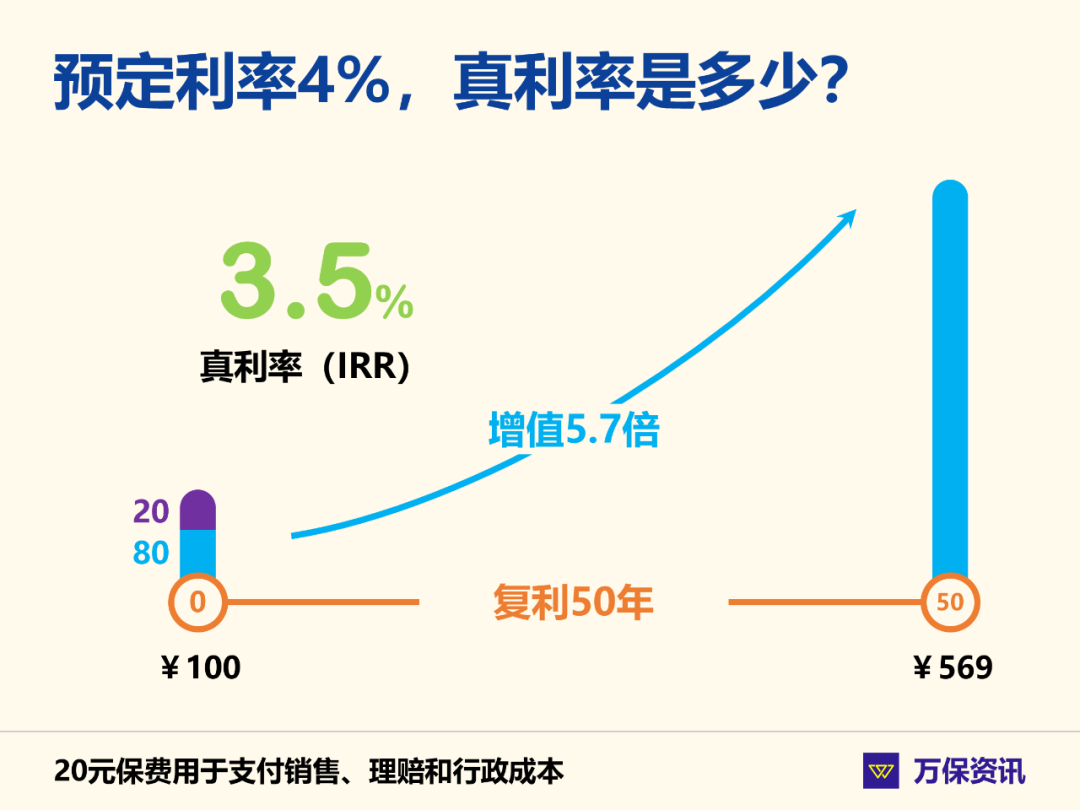

假定一个预定利率4%的保险产品,保费100元,50年后保单价值569元。

今天你投资的100元,50年后可收回569元,增值5.7倍。

增值5.7倍是一个看起来挺好的结果,但细心一算,其实平均每年的增长率只有3.5%,而非预定的4%。

如果你用569元按4%贴现50次,就会发现仅值今天的80元,而不是你投入的100元。

换句话说,你交了100元,但保险公司只用了其中80元(蓝色)做计息的本金,其余20元(紫色)用于支付销售、理赔和行政成本。

结果就是你拿到的真利率3.5%,比预定利率4%少了0.5%。

这个真利率,金融学称内部收益率,Internal Rate of Return,简写IRR。

IRR是检验一个投资工具的金标准,只考虑投入和产出,不管中间过程。

不论你买的是重疾险、年金险还是其他更复杂的保险组合,只要用IRR算一下,是人是妖立马现形,活像一面照妖镜。

尽管IRR很厉害,但也有其局限性。

首先它更适合用于纯理财投资的保险,因为这些产品的风险保费很低。

这样算出来的IRR,在保险甚至其他投资产品之间进行对比,会比较客观科学。

如果是储蓄型的重疾险,其IRR就不适合与理财保险对比,因为许多保费消耗在保障部分,能用于增值的本金少,最终收益自然就少。

另一个局限是IRR很难计算,普通计算器算不出,至少要会用Excel函数求解。

即便Excel也不是直接求解,而是用迭代法暴力求解,人手算几乎不可能。

尤其是分多年投入保费,又以几十年的年金退出时,情况就很复杂。

别说行外人,相信大部分业务员也不懂如何算,保险公司更不会主动公布。

暂时也想不出更好的解决办法,如果大家有需要,可以私信让我们帮你计算。

05. 最后几句

今天我们花了很长篇幅,跟大家解释了买保险时常碰到的几个“假”利率。

说它们“假”其实也不太公平,因为保险公司并没有克扣,只是因为保单费用的关系,才导致我们拿到的收益少了。

但所有保单都有成本费用,区别只是有的高有的低。

这个成本保险公司当然不会告诉我们,正如你买手机也不会知道所有零部件的成本总和。

这时候只能靠自己,学习如何算真利率IRR。

因为保险是非常长期的投资工具,在复利的作用下,IRR每减少0.1%,几十年后的结果都会相差甚远,必须斤斤计较。

好,关于保险产品的利率问题,我们今天就说到这里。

谢谢大家,下期再会!

(作者:万保资讯)

粤公网安备 44010402000579号

粤公网安备 44010402000579号