基金分类的意义

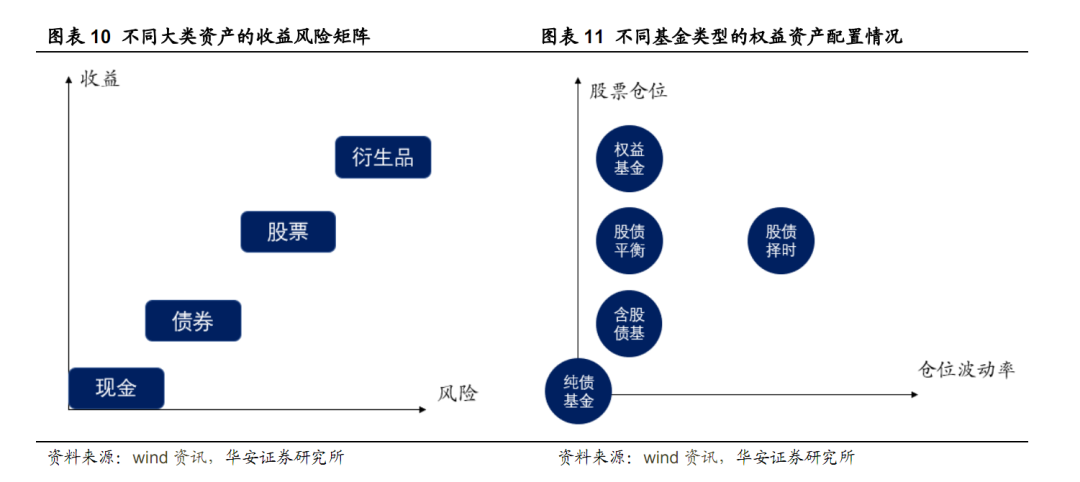

不同大类资产的风险收益特征并不一致,两个不同的东西来比较并不合理。所以在对于基金进行科学和客观的评价之前,需要对于基金进行科学合理的分类。

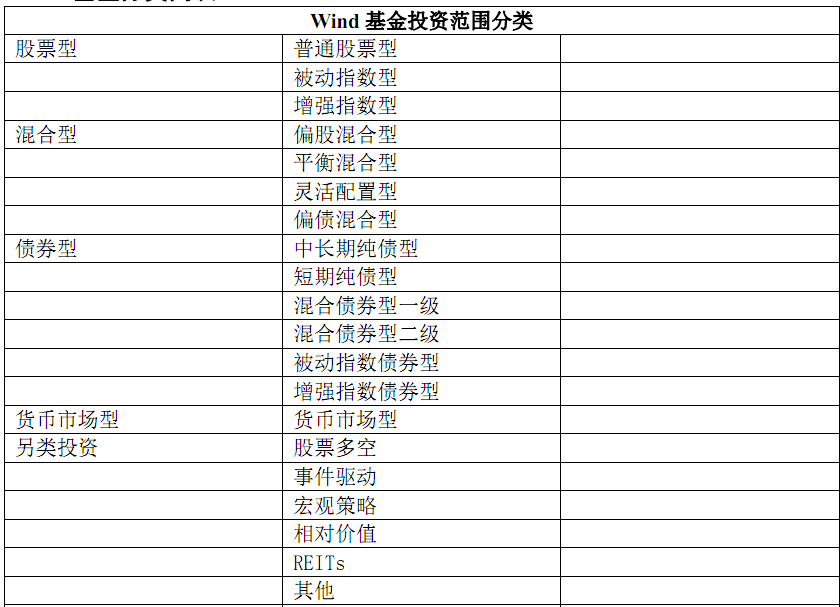

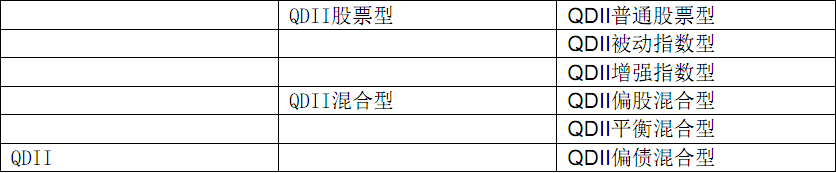

Wind基金分类

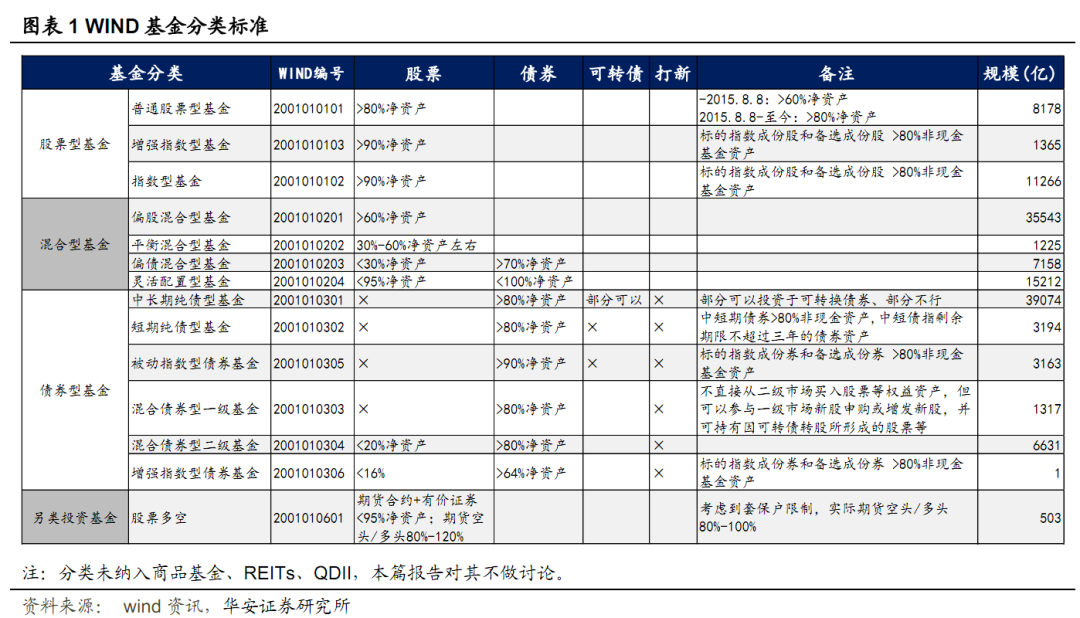

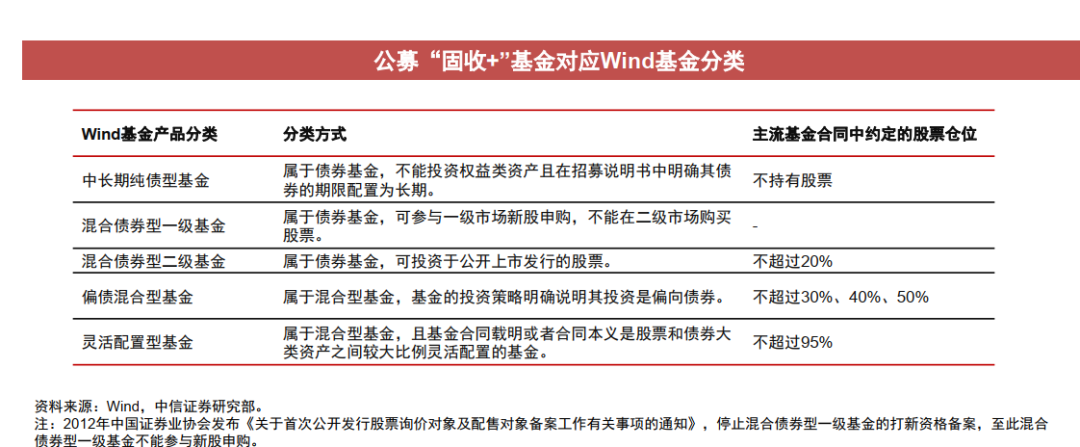

目前主流的基金分类标准参考了Wind的基金分类标准。Wind基金投资范围分类主要依据为基金招募说明书中所载明的基金类别、投资策略以及业绩比较基准为基础。基金投资类型分类居于事前分类,即根据基金的招募说明书以及基金合同确定的基金分类。

Wind基金分类的弊端

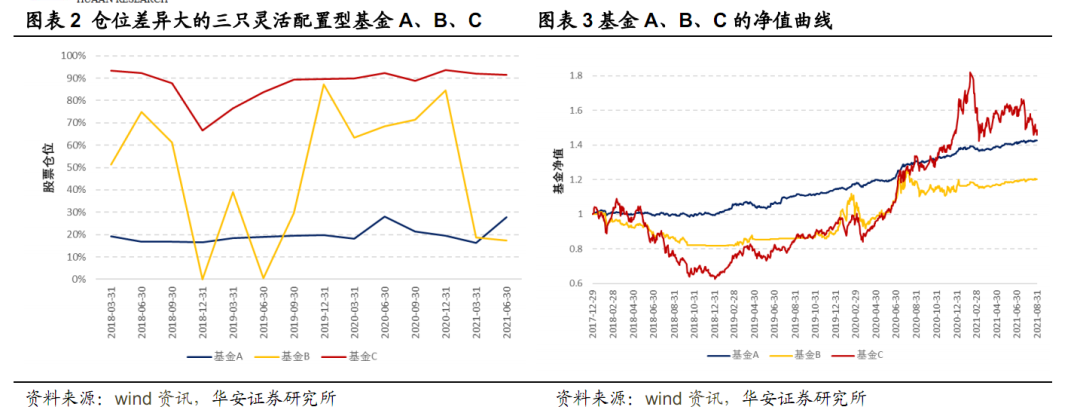

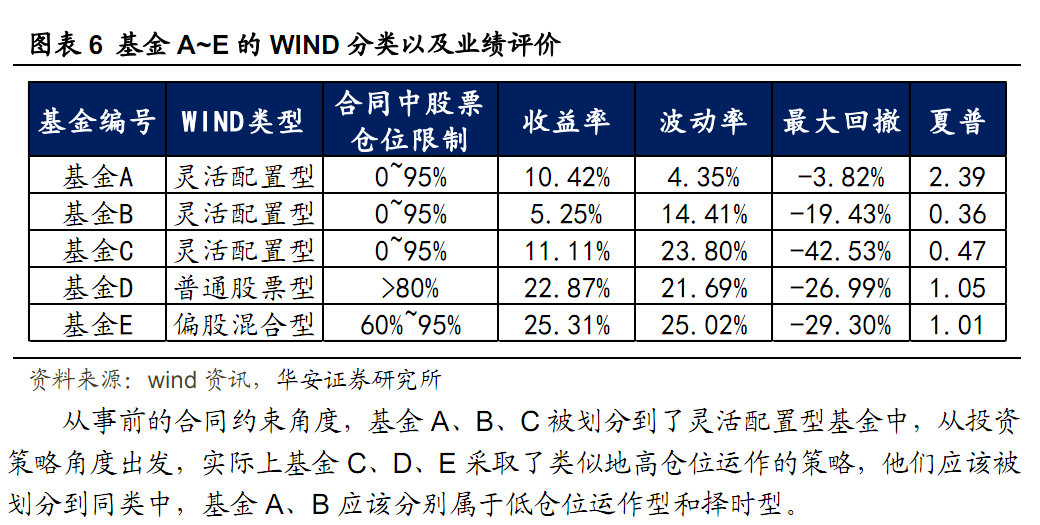

Wind分类体系最大的问题是关于灵活配置型基金的归纳,有的灵活配置型基金是偏债型基金,有的是股票型基金,有的之前是债券型基金,后期转变为股票型基金,如果单纯讲灵活配置型基金放在一起比较,也不是很合理。

另外在债券型基金,有的是纯债型基金,有的债券型基金持有的可转债比重很高,表现很像股票,如果单纯和纯债基金相比,也不是很合理。

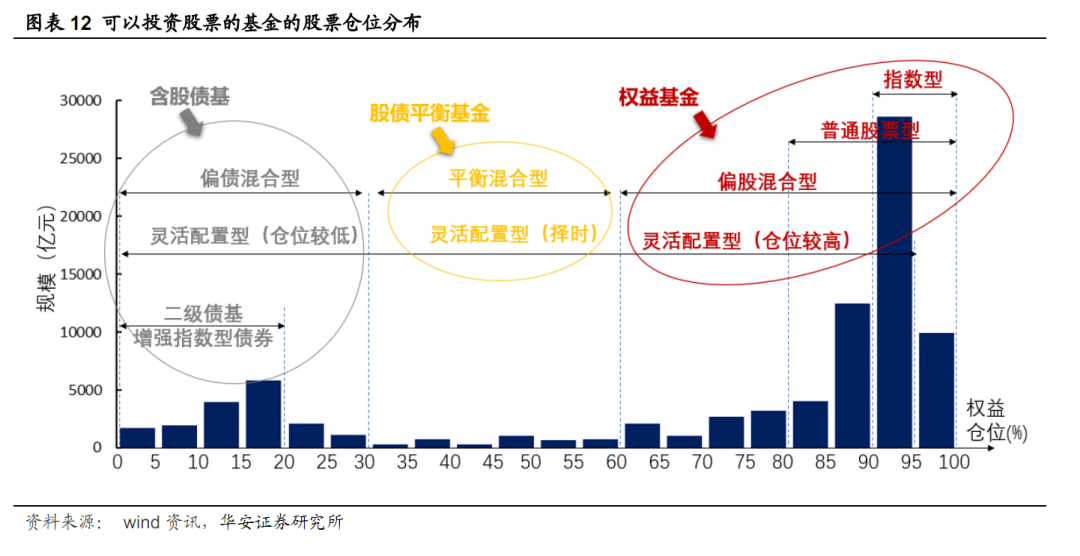

从这里来看,主要产品形式集中在两头,即高仓位的权益型基金和低仓位的广义“固收+”产品,股债平衡型产品和仓位不稳定的灵活配置型产品规模较小。

比如,如果我想挑选固收+基金产品,如果按照传统的分类就很不好区分。

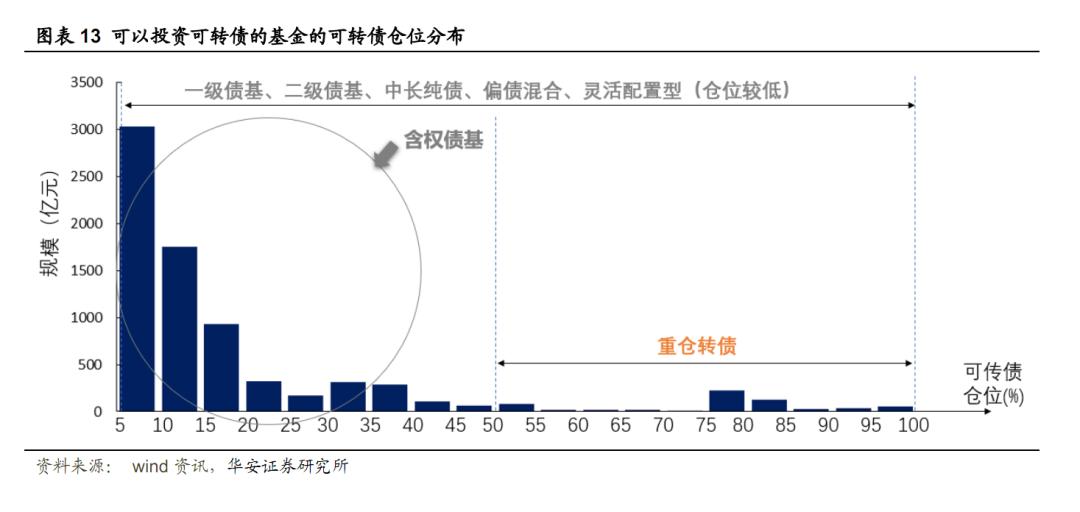

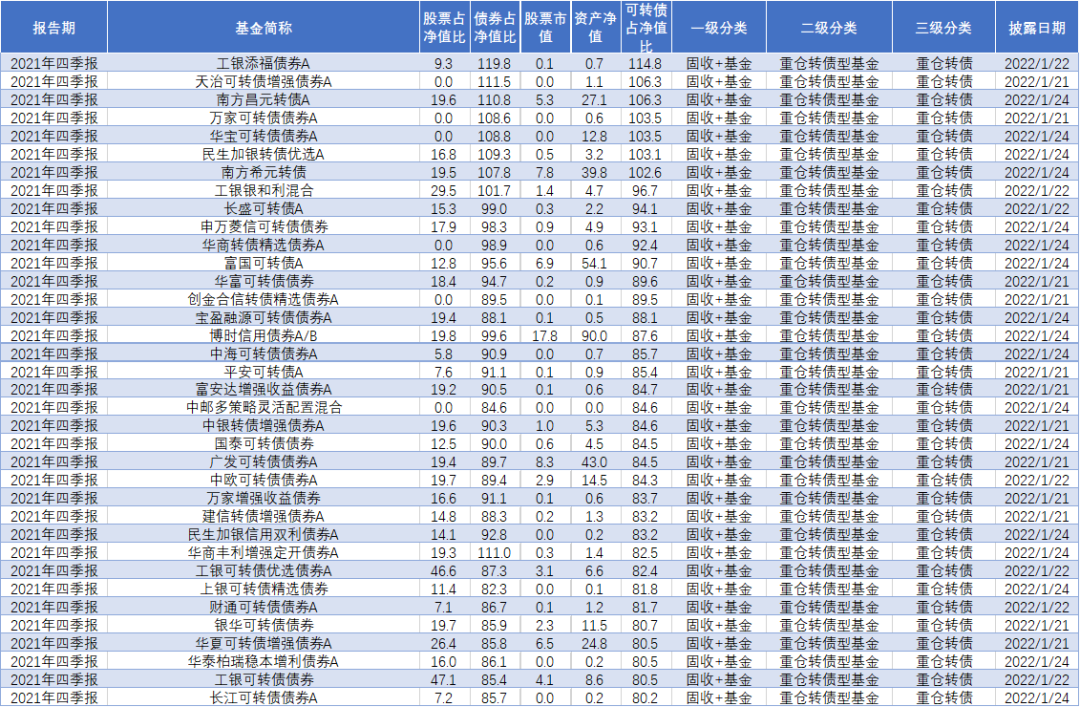

因为可转债比较特殊,所以也有必要把可转债单独拎出来。

图表 13 列出了市场上可以投资可转债的 WIND 基金类别以及合同仓位限制,并绘制了不同可转债仓位区间下的现存基金规模,可以看出,聚集在左边的是部分投资可转债的含权债基,右边另有一部分转债仓位较高的为重仓转债的基金。

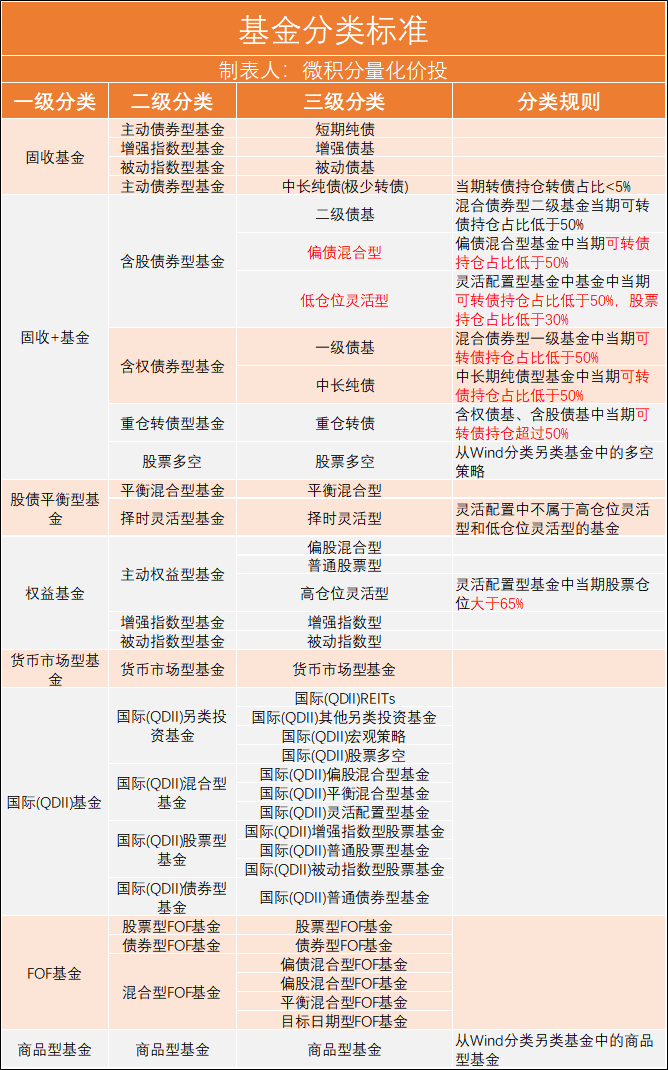

我的基金分类标准

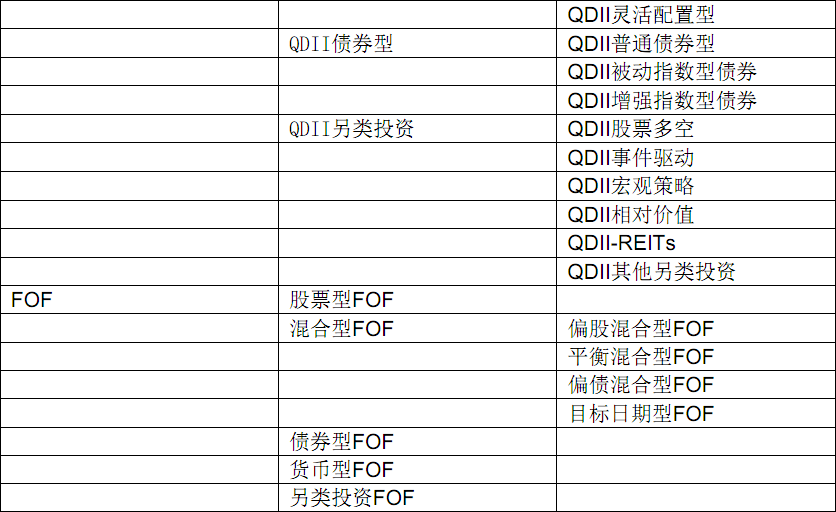

参考华安证券的研报,基于Wind的基金分类,构建自己的基金分类标准如下:

以上基金分类标准的优点是将灵活配置性基金和持有可转债的基金进行了拆分,更加符合实际投资。

分类结果

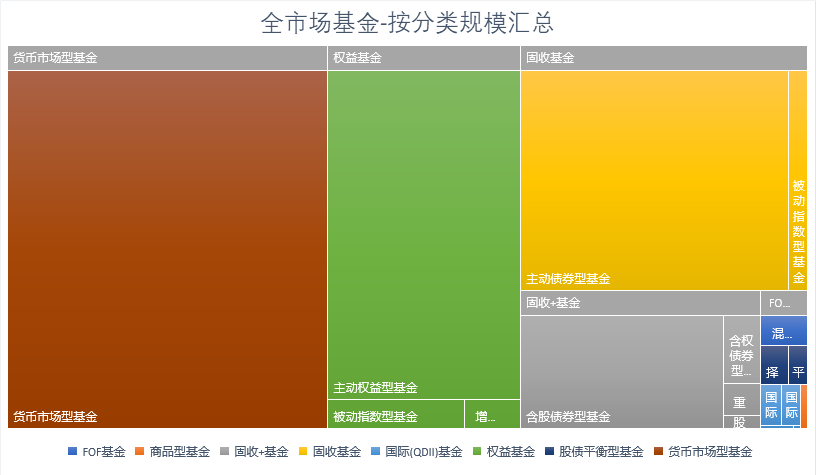

根据2021年四季报的最新数据,只考虑基金主代码(比如A,C类,只考虑A类),统计不同基金类型的资产净值情况。目前货币基金市场规模还是最大的,其次是固收基金和权益基金,对于权益基金,指数基金相对占比很少,被动指数基金占比多余指数增强基金。

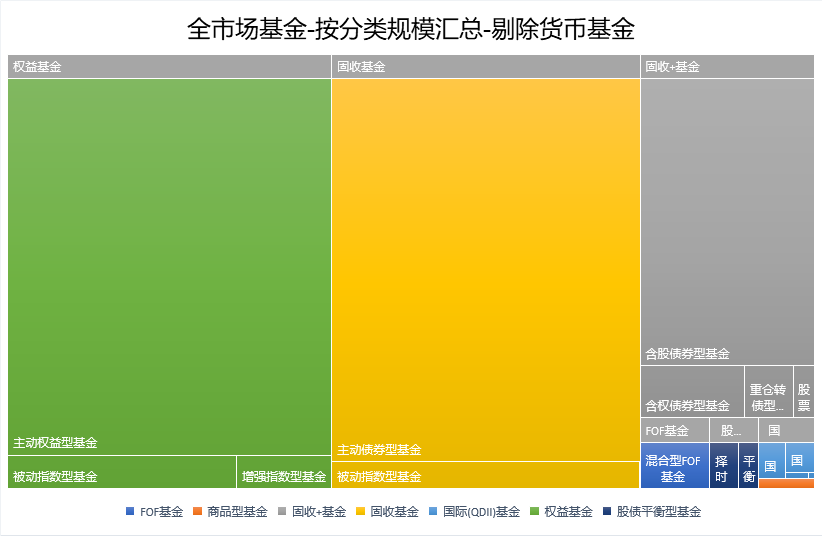

如果不考虑货币市场基金情况,这样观察更加直观。

比如对于常见的固收+基金,我们可以按照二级细分分类为:股票多空。

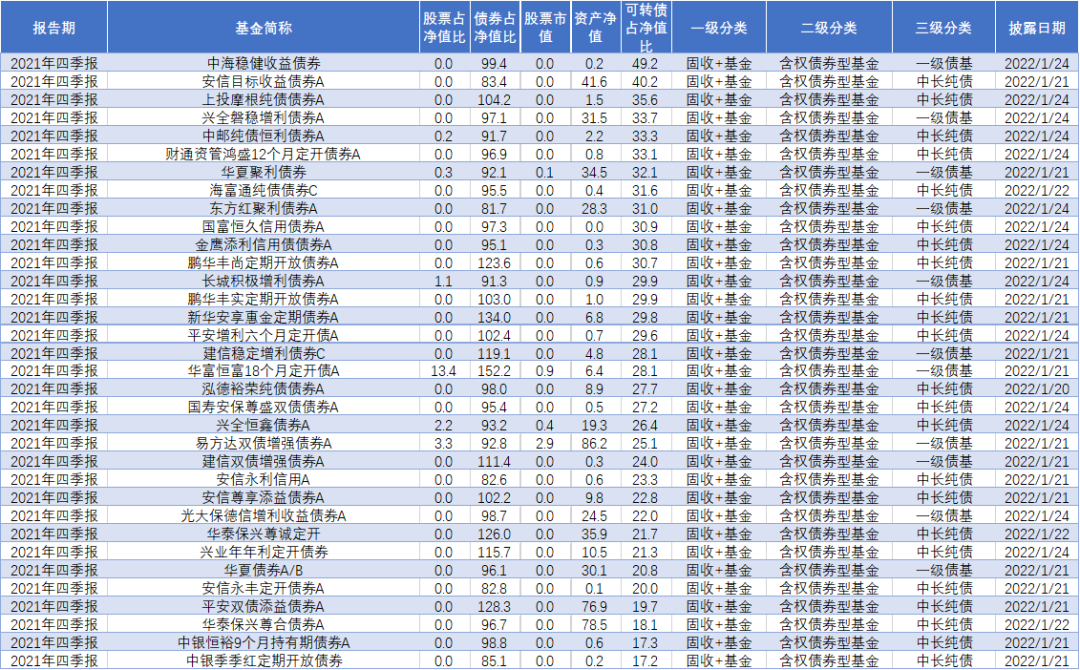

含股债券型基金,主要是持有股票的权重会比较高,可转债持仓占比并不高。

含权债券型基金,因为可转债属性类似于期权,所以这个分类叫做含权债券基金,也就是可转债权益占比相对较高,但是也不是重仓可转债那种。

重仓可转债的基金。

从固收+的重新分类情况来看,就比之前的偏债混合型,灵活配置性,一级债基,二级债基,中长期债基等分类直观多了。

参考资料

《华安证券-基金研究系列之八:基金投资如何选准对标的“锚”,华安分类标签框架介绍》-严佳炜,朱定豪,钱静闲:20210911

粤公网安备 44010402000579号

粤公网安备 44010402000579号