21世纪经济报道记者宋豆豆 报道 3月28日,随着小鹏汽车财报发布,蔚来、理想、小鹏2021年成绩单出炉。作为第一波互联网造车新势力的蔚来、小鹏、理想,随着各自市场规模逼近10万台,已完成从0到1的起步阶段,进入快速成长期。

从各项财务指标来看,尽管三家的营收、交付、毛利率等相较去年均实现了大幅增长,但仍难逃亏损的命运。蔚来营收最高亏损同比收窄,理想领衔毛利率亏得最少,小鹏卖得最多但亏损进一步扩大。

跨过十万辆的交付大关,造车新势力盈亏平衡点何时到来成为新的思考。

一、2021年财务指标对比

01.2021全年交付量:小鹏>蔚来>理想

作为最先迈过量产实现交付、销量最先迈过万辆门槛的造车新势力,蔚来此前一直以远超万辆的优势领跑。不过由于2021年蔚来处于产品空窗期,这一优势逐渐被拉平。

从交付量上来看,2021年蔚小理三家的交付量从均呈现明显上升趋势,逼近年销十万辆大关。不过小鹏和理想的上升幅度更大,2021年第三季度交付量均超过蔚来汽车。2021年造车新势力销冠花落小鹏,自2021年10月至2022年1月,小鹏汽车连续四个月销量破万。随着蔚来ET7、ET5、ES7在2022年内交付,蔚来汽车的交付量将会有明显提升。

02.2021年营收:蔚来>理想>小鹏

从财报来看,随着交付量上升,车辆销售收入增加,2021年三家造车新势力都呈现出营收增长、毛利转好的态势。

2021年第四季度蔚来总收入同比增长49.1%至99.01亿元,2021年全年营业收入361.4亿元,较2020年的162.6亿元增长122.3%。

2021年第四季度小鹏总营收同比增长200.1%至85.6亿元,2021年全年营业收入为209.9亿元,较2020年的人民币58.4亿元增长259.1%,全年营收首次突破200亿元。

2021年第四季度理想总营收同比增加156.1%至106.2亿元,是理想汽车季度收入首次突破百亿,2021年全年营业收入总额为270.1亿元,较2020年的94.6亿元增加185.6%。

对比三家数据可以发现,小鹏汽车2021年连续四个季度的营业收入尽管逐渐增长,但季度收入及总收入为三家最低,这和小鹏汽车在售车型的平均价格偏低有关。官方资料显示,蔚来的平均售价为43万元,2021款理想ONE的售价为33.8万元,而小鹏的平均售价约为21.2万元。

小鹏汽车董事长何小鹏近日在接受21世纪经济报道记者采访时表示,“小鹏会根据整个市场情况调整主力价格区间,目前并没有考虑往15万以下做,也没有考虑在更高端的品牌上做。”这也意味着小鹏未来的新车售价不会有太大的变动。

继齐聚美股后,2021年小鹏、理想先后登陆港股,2022年3月蔚来成功在港股会师。财报显示,截止到2021年12月31日,蔚来汽车拥有的现金储备为554亿元,理想汽车现金及现金等价物、受限制现金、定期存款及短期投资总额为501.6亿元,小鹏汽车的现金及现金等价物、受限制现金、短期存款、短期投资及长期存款为人民币435.4亿元。

03.2021整车毛利率:蔚来理想胶着,小鹏最低

在注重规模效应的汽车行业,随着交付量的水涨船高,最直接得以改善的数字便是毛利率。理论上新势力车企的毛利率转正后,也就从原来“卖一台亏一台”的境地,逐步迈向企业盈利的状态。

相比2020年的整车毛利率,2021年三家均有不小提升。整体来看,2021年蔚来与理想的汽车毛利率均超过20%,处于胶着状态,且明显超过小鹏,究其原因主要由于前两者车辆售价较高所致。

值得注意的是,2021年第四季度,蔚来、理想的汽车毛利率均出现环比增长,而小鹏环比下降2.7%至10.9%。环比下降主要归因于产品组合的变化,四季度毛利率较低的P5车型销量占比由三季度的不足1%上升至18.3%,定位更高的P7销量占比则降低至51%,使得整体毛利率遭到拖累。此外上游零部件短缺和成本上涨导致小鹏盈利能力承压。

小鹏汽车表示,将通过新平台的规模化、高度集成设计和大型一体化压铸等先进制造技术实现更好的成本控制。

据了解,目前五座中大型SUV小鹏G9进展顺利,PT生产样车已从工厂下线,将在今年三季度如期正式上市发售。何小鹏强调,这款车型所在的价格区间将帮助小鹏汽车提高毛利率。小鹏汽车的中长期目标是,将公司整体的毛利率提升到25%以上。

2021年第四季度,蔚来整车毛利率为20.9%,是2021年内蔚来整车毛利率首次回升。2021年全年的整车毛利率为20.1%,2020年这一数字仅为12.7%。

蔚来董事长李斌认为,2021年四季度起蔚来开始使用75度三元铁锂电池,相比70度三元电池成本更低,对毛利改善非常有帮助,此外销量提升也起到分摊成本的作用,但电池以及大宗商品铝、铜等原材料的涨价,对毛利的增长产生了一些负面作用。

2022年,蔚来将推出2022款ES8、ES6和EC6车型,搭载8155芯片和5G通讯模块,届时会调整产品价格。同时也将为现有用户提供上述硬件的后装升级服务。若将今年原材料上涨情况包含在内,李斌希望蔚来在2022年的整车毛利率目标可以达到18%-20%,略低于2021年。

蔚来整车销售毛利率和理想汽车几乎处于同一水平线,但目前理想汽车仅有理想ONE一款产品在售,“大单品”战略更有助于理想汽车以规模化降低成本。理想财报显示,2021年第四季度,理想的车辆毛利率为22.3%,第三季度为21.1%。综合全年来看,理想汽车毛利为57.6亿元,同比增长271.9%,2021年理想汽车毛利率为20.6%,整体毛利率达到21.3%,超出此前预测的19%-20%。

理想方面表示,车辆毛利率增加主要由于供应链管理的成本控制提升以及随着2021年5月推出2021款理想ONE以来交付量的增加令平均售价升高。理想方面指出,目前面临着原材料涨价带来的成本问题,但随着汽车交付量的继续提升,规模效应可在一定程度上抹平成本上涨的压力,相信毛利率将会进一步提升。

04. 2021年净利润:理想领衔,小鹏垫底

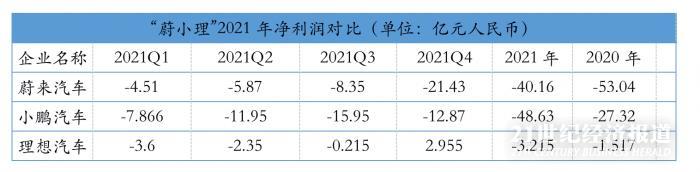

尽管三家造车新势力的毛利润和毛利率都为正,营收也实现不同程度的增长,但“蔚小理”仍未走到盈利临界点,尚处于亏损状态。2021年除蔚来净利润同比收窄外,理想和小鹏亏损持续扩大,卖得最多的小鹏净亏损扩大至近50亿元,为三家最低。

蔚小理三家中只有理想汽车在2020年第四季度和2021年第四季度实现过盈利,蔚来和小鹏汽车一直属于亏损状态,至今还没有实现盈利。

理想在2021年第四季度实现了净利润转正,为2.955亿元,较去年同期增长174.88%。李想表示,在大幅增长研发投入和销售网络扩张的情况下,理想汽车仍然能实现季度盈利,充分反映理想汽车拥有出众的经营效率。

相比于同期实现季度盈利的理想,蔚来2021年第四季度依旧没有实现盈利,亏损21.43亿元,而2020年同期净亏损为13.88亿元,2021年第三季度净亏损为8.35亿元。从2021年全年来看,尽管蔚来净亏损同比收窄24.3%,但仍达到40.16亿元,而理想全年净亏损仅为3.215亿元,相较于2020年的1.517亿元增加111.9%。

05.2021年研发费用:蔚来>小鹏>理想

06. 2021年销售和管理费用:蔚来>小鹏>理想

营收增加,却依旧深陷亏损,高额的研发费用、营销费用和营业费用,被认为是新造车企业难以实现“自我造血”的主要原因,2021年三兄弟的市场及管理费用均超过了研发支出。

李斌坦言,2021年是对产品和技术以及电力和服务基础设施进行决定性投资的一年。以用户服务见长的蔚来不断扩张销售和服务网络,2021年第四季度,蔚来用于销售、一般和管理费用为23.582亿元,同比增长95.4%,环比增长29.2%。2021年全年为68.781亿元,同比增长74.9%。官方数据显示,2021年蔚来新建了15座NIO House;补能体系方面,蔚来新增换电站606座,超充站505座。

在研发方面,2021年四季度蔚来研发费用为18.285亿元,同比增加120.5%;全年研发费用同比增长84.6%至45.919亿元,是三家中最高。蔚来方面表示研发费用的增加主要是由于研发职能人员成本增加以及新产品和新技术的设计开发成本增加所致。

相比之下,2021年,理想用于销售、一般和管理的费用仅为蔚来的一半(34.9亿元),研发费用为32.9亿元,较2020年(11亿元)同比增加198.8%。

李斌表示,2021年蔚来执行的财务战略是毛利能覆盖销售费用和管理费用,“我们执行的还不错,亏损的主要是长期研发的投入”。据了解,2022年蔚来全年的研发投入将比去年增长超过一倍,包括对长期技术的研发、明年上市新车型研发,以及进入全球市场的一些车型的适配。预计到2022年年底,蔚来的研发人员会增加到9000人。

研发费用方面,小鹏汽车2021年全年研发费用为41.14亿元,较2020年同期的17.259亿元,增长138.4%。小鹏汽车表示,研发费用的增加主要是研发团队扩大导致的员工薪酬增加,以及与新车型开发相关的费用增加。

何小鹏表示,小鹏汽车累计研发投入超过90亿元,2022年单年的研发投入将超过过去一两年之和,这也意味着小鹏将会带来更多的产品和技术。

营销和行政管理支出上,小鹏汽车2021年共投入了53.05亿元,而2020年这一数字为29.206亿元,同比增长81.7%。小鹏汽车方面表示,增加的主要原因是营销、促销和广告费用增加、销售网络和相关人员成本的扩大、专卖店佣金的提升所致。

理想的扩张也导致其2021年的支出不断增长,亏损增加。2021年,理想在销售和管理费用的支出为34.9亿元,同比增长212.1%。理想称其主要由于雇员增加导致雇员薪酬增加,以及随着公司销售网络的扩大,营销及推广活动及租金支出增加,而销量增加也让2021年的销售成本同比增长168.7%至212.5亿元。

07.产能扩建

兵马未动,粮草先行,产能成为新造车们闯过10万辆年销量大关的一大关键因素,蔚小理纷纷扩充产能。

A.小鹏:肇庆+广州+武汉工厂

小鹏汽车已由代工转变为自产,小鹏G3此前由郑州海马工厂代工生产,代工合同于2021年12月到期,目前其自建的肇庆工厂已实现P7、G3i和 P5三款车型的并线生产,从2021年8月开始两班生产,同时启动肇庆工厂二期扩建项目,预计在2022年上半年内其产能由目前的10万辆增加至20万辆。

此外,小鹏汽车广州工厂设计年产能10万辆,预计2022年三季度正式投产;正在建设中的武汉工厂产能将达到10万辆/年,计划于2023年投产。照此计算,2023 年,小鹏将实现自有产能40万台。

何小鹏称,工厂有规划的产能,可能通过加班等体系增加产能,他希望能够在比较快时间内实现超过50万产能的能力。

B.蔚来:江淮汽车代工+新桥自建工厂

蔚来当前主要产能依托江淮汽车合肥代工厂。早在2016年4月,蔚来汽车与江淮汽车签署了《制造合作框架协议》,江淮汽车为蔚来单独建厂,建立全铝车身生产线,前述协议有效期为五年。2021年蔚来与江淮续签代工协议,从2021年5月至2024年5月,江淮汽车将继续生产ES8、ES6、EC6、ET7和其他可能的蔚来车型,年生产能力扩大到24万辆。

除了江淮汽车代工厂以外,蔚来与合肥市政府打造的NeoPark新桥智能电动汽车产业园也在建设中,园区规划总整车产能100万辆/年,电池产能 100GWh/年。

今年3月25日,李斌在2021年Q4财报电话会议上介绍,江淮蔚来合肥先进制造基地(第一工厂)的产线升级在阶段性推进中,预计全产线生产能力在年中达到60JPH(Jobs Per Hour,每小时60个节拍,约25万台/年)。位于合肥新桥智能汽车产业园区的第二生产基地规划生产能力为60JPH,计划于今年第三季度正式投产。3月16日,首台ET5试制车已于试制中心下线。

C.理想:自建产能,常州+北京+重庆工厂

理想汽车2018年以6.5亿元收购重庆力帆汽车有限公司获得新能源整车生产资质,此后常州工厂成为理想核心制造工厂,一期产能为 10 万台/年。据了解理想正在着手常州工厂二期的扩建计划,预计2022年常州工厂产能将提升至20万台/年。

2021年10月,理想汽车宣布其北京绿色智能工厂在北京市顺义区正式开工建设,其前身是北京现代一工厂,预计2023年9月建成投产,投产后一期将实现年产10万辆纯电动汽车的产能。此外值得注意的是,理想汽车在财报中披露将在重庆两江新区建设第三座工厂。

据悉理想汽车将持续扩大产能,计划至2023年底,总产能扩大至50万台/年,双班生产产能扩大至75万台/年。

二、造车新势力盈亏平衡点何时到来?

当交付量、营收和毛利率纷纷向好之后,何时盈利“上岸”成为其新目标。

上一个被盈利问题困扰的造车新势力是特斯拉。成立18年一直处于亏损状态的特斯拉在2020年一季度开始盈利,彼时大部分收入来源是碳积分,2021年第二季度特斯拉才开始真正靠卖电动车赚钱。

值得思考的是,尽管2021年造车新势力们销量、营收、毛利均实现不错的增长,但距离特斯拉仍有不小差距。

特斯拉财报显示,2021年特斯拉的营业收入为538亿美元,同比增长71%;归母净利润(non-GAAP)为76.4亿美元,同比增长211%。按照当前的汇率计算,76.4亿美元相当于483亿元人民币,也就是说,特斯拉去年平均每天净赚超1亿元人民币。

这已经是特斯拉上市以来首次连续两年实现盈利,稳定上涨的营业收入与净利润和不断扩大的汽车销售规模相关。2021年全年则实现了超过93.6万辆的交付,同比增长87.4%。换句话说,庞大的销量支撑可以“稀释”前期投入的成本,每辆车分担的研发费用更低,同时采购规模扩大让硬件成本有进一步下降空间。

中信证券指出,三家新势力正处在盈利能力改善的加速期,大额研发投入导致其短期仍在战略性亏损,但其不断攀升的单车毛利润已经显示出其在未来逼近盈亏平衡点的能力,新势力有望在未来一年迅速逼近盈亏平衡点。李斌判断,蔚来预计在2023年四季度实现当季盈亏平衡,希望在2024年全年实现盈亏平衡。

扩张规模的道路上,蔚小理三家也在加速布局。经过2021年的产品空窗期,2022年迎来蔚来的产品冲刺大年,三款基于NT2.0平台打造的产品上市——中大型轿ET7(3月29日开启交付)、直接对标特斯拉Model 3的中级轿车ET5(今年9月交付)、以及中大型五座SUV ES7(今年三季度交付)。此外,蔚来预计将于5月下旬发布2022款ES8、ES6和EC6。

小鹏除了G3、P5、P7外,五座中大型SUV小鹏G9进展顺利,PT生产样车已从工厂下线,将在今年三季度如期正式上市发售。据悉G9是首款基于800V高压碳化硅平台的量产车型,实现“充电5分钟,续航200公里”,并将首发支持XPILOT 4.0智能辅助驾驶系统,将进入更高的价格区间,提升小鹏整体毛利率水平。此外,小鹏汽车将在2023年推出两个全新车型平台及其首款车型,分别是C级车平台和B级车平台。

相比于其他造车新势力,小鹏汽车的“智能化”标签尤为明显,作为全国首家自动驾驶全栈式自研的车企,小鹏目前主要落地有 XPILOT 3.0/3.5 两代系统,VPA智能泊车及NGP自动导航辅助两大功能。小鹏汽车表示,XPILOT3.5的核心功能城市NGP的研发进展顺利,在获得相关主管部门的审批后,计划于今年二季度末在首批城市推出城市NGP。

小鹏汽车此前称要在广州探索RoboTaxi业务,目标是在短期通过泛化场景的运营,提升自动驾驶算法的鲁棒性和安全性。据悉小鹏汽车将于今年四季度在小鹏G9上开展Robotaxi测试运营,2026年向无人驾驶过渡。

此外小鹏汽车计划在2023年正式推出XPILOT4.0,实现高速和城市内全场景的智能辅助驾驶,2023年至少有4款车型支持XPILOT4.0,并将逐步统一小鹏汽车新车型的智能辅助驾驶硬件和软件平台。

凭借一款车走天下的理想正在研发下一代增程式电动汽车平台(X平台)和两个高压纯电平台(Whale平台和 Shark 平台)。2022年理想将基于X平台推出一款增程式电动SUV X01,搭载英伟达Orin-X,具备L4级别辅助驾驶硬件,计划今年二季度发布,三季度交付。除X01外,后续增程车型还有 X02/X03,定位依旧是20-50万元价格带的SUV车型,或将于2022-2023年陆续推出。此外2023年起,理想预计每年将至少推出两款纯电车型,实现增程、纯电两条腿走路。

“其实我们在这个市场中只挖了一小勺,理想看中的是20万级别以上整个乘用车的市场,不仅仅是纯电动市场。”李想表示,目前理想在这个市场仅有2%的占有率,在他看来,当理想在20万级市场占比超过20%以上,才意味着完成了从1到10的关键阶段。

粤公网安备 44010402000579号

粤公网安备 44010402000579号