21世纪经济报道记者 韩迅 上海报道

随着光伏行业的快速发展,我国光伏玻璃对纯碱的需求量保持较快增长,从而也推升了纯碱类企业的利润。

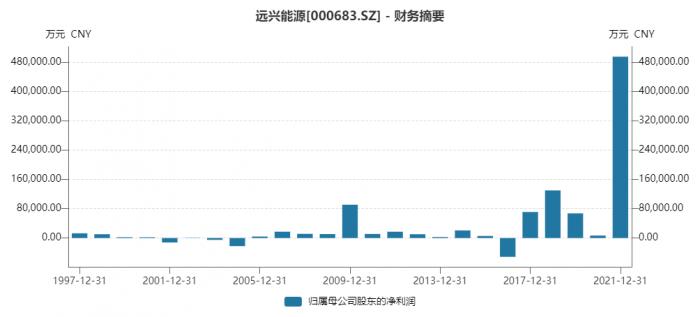

3月29日晚,远兴能源(000683.SZ)发布了2021年年报,报告期内,公司实现营业收入121.49亿元,同比增长57.81%;实现归母净利润49.51亿元,同比增长7171.11%。

这不仅仅是远兴能源上市二十多年来的最高营收与最高净利润,同样也是最高的年度业绩增幅,所有这一切的都得益于纯碱在2021年的价格上涨。

在此之前,和邦生物(603077.SH)也披露了2021年年报,报告期内,公司业绩同比增长7284.28%。

和远兴能源、和邦生物业绩暴增的原因差不多,A股市场其他的纯碱概念股——三友化工(600409.SH)、山东海化(000822.SZ)和双环科技(000707.SZ)业绩上涨的部分原因,也源自纯碱产品的“量价齐升,产销两旺。”

供需紧缺推升纯碱价格

资料显示,纯碱即碳酸钠,是一种无机化合物,分类属于盐,不属于碱,是一种重要的无机化工原料。纯碱的上游原材料为盐与氨气,下游需求来自玻璃、无机盐、氧化铝、洗涤用品等行业,其中玻璃消耗纯碱占比最大、接近四成,因此玻璃需求对纯碱量价影响最大,纯碱价格走势亦与玻璃价格呈现一定相关性,且滞后于后者。

2021年,全球的光伏新增装机容量约达到170GW,同比增长30.77%;累计装机容量约930.4GW,同比增长22.36%。

在主要的装机国家里,中国新增装机容量达到54.88GW,同比增长13.86%;连续9年位居全球首位;其中:分布式光伏29.28GW,同比增长88.66 %,占比53.4%,首次突破全部新增光伏发电装机50%。

“组件作为光伏发电系统的核心,而光伏玻璃的需求受组件开工率的直接影响,从而影响对于纯碱的需求。”某券商化工行业分析师告诉21世纪经济报道记者,正是由于去年光伏行业景气度的提升,装机量的增加扩大了对光伏玻璃的需求,“因此纯碱的价格也跟着水涨船高。”

不仅是光伏玻璃对于纯碱的需求增加,另一名券商电新行业分析师告诉21世纪经济报道记者,新能源汽车在去年的增长同样推升了对于碳酸锂的需求,而每吨碳酸锂需要消耗2吨纯碱,“因此,锂电池的增长也间接带动了对于纯碱的需求。”

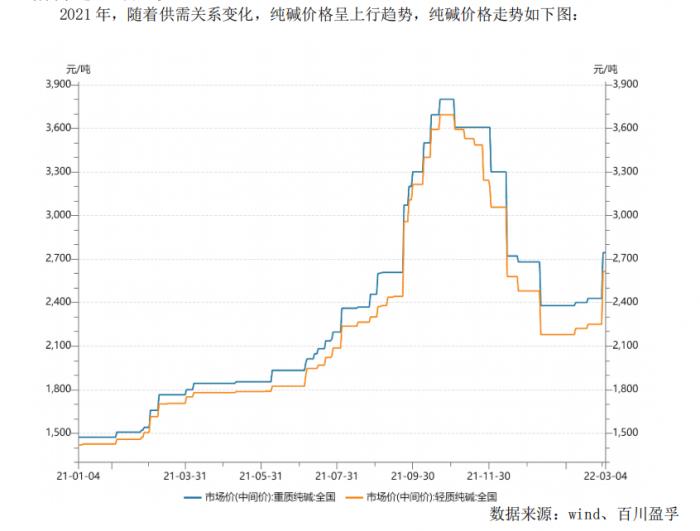

还有一个因素推升了纯碱的价格,上述某券商化工行业分析师告诉21世纪经济报道记者,由于去年中,纯碱行业的相关产能检修、限电以及天气等原因,导致7-10月整个行业的开工率都很低,因此供给偏紧,“而光伏玻璃的需求又很大,直接导致纯碱价格在去年5-11月份快速上涨,价格最高涨到每吨3767元,要知道2021年初纯碱的价格才1600元左右。”

中原期货研究数据显示,以华北的重碱现货价格为例,从2021年1月初的1550-1600元/吨,一路上涨到年内最高点3600元/吨前后;华南的重碱最高价达到3800元/吨,轻碱价格也突破3700元/吨,轻重碱价格均突破历史最高价。

概念股去年业绩暴增

“业绩符合预期,天然碱主业快速发展”,3月30日,安信证券研究员张汪强对远兴能源2021年年报做了点评,他认为,远兴能源是国内最大的以天然碱法制纯碱和小苏打的生产企业,未来有望受益于供需双侧利好下我国纯碱行业景气度上行。“我们预计公司2022 年-2024年的净利润分别为32.6亿元51.7亿元、72.6亿元,维持买入-A 投资评级。”

张汪强对于远兴能源的6个月目标价是12元,3月30日,远兴能源以上涨5.20%报收10.12元,距离目标价还有不到20%的上涨空间。

股价的增长源于远兴能源去年业绩增长,而业绩增长得益于公司产业结构的调整。在去年,远兴能源退出了煤炭、天然气制甲醇及下游产业,而聚焦于天然碱法制纯碱和小苏打、煤制尿素业务。

最新披露的2021年年报显示,远兴能源去年实现营业收入121.49亿元,同比增长57.81%;实现归母净利润49.51亿元,同比增长7171.11%,两项指标均创了公司自1997年上市以来的历史新高。

张汪强在研报中指出,去年,远兴能源的纯碱、小苏打、尿素生产装置高效运行,产品销售价格同比均有所上涨,根据公告,2021年公司纯碱产能利用率达85.86%,同比+4.43pct,小苏打产能利用率达 85.86%,同比+4.32pct,尿素产能利用率107.13%,维持在较高水平;同时,在剥离的煤炭业务方面,报告期公司煤炭产量达351.51万吨,同比+134.36%,平均售价(不含税)达 604.19 元/吨,同比+83.02%,对公司利润产生较大贡献。

除去远兴能源以外,A股纯碱概念股还有和邦生物、三友化工、山东海化和双环科技。

3月16日,和邦生物2021年年报显示,报告期内,公司实现营业收入98.67亿元,同比增长87.56%;实现归母净利润30.23亿元,同比增长7284.28%。

和远兴能源一样,和邦生物的营收与业绩均创了自2012年上市以来的历史新高。

三友化工披露的2021年年报显示,报告期内,公司实现营业收入231.82亿元,同比增长30.38%;实现归母净利润16.71亿元,同比增长133.04%。全年共生产纯碱338.25万吨,销售纯碱330.62万吨,纯碱的营业收入达到62.51亿元,同比增长49.21%。

山东海化2021年年报的营业收入不仅高达58.51元,同比增长58.66%,而且归母净利润还扭亏为盈,达到6.05亿元。该公司的纯碱产能为280万吨,产能利用率达到100.38%。

双环科技2021年年报显示,报告期内,公司实现营业收入为30.64亿元,同比增长71.66%;实现归母净利润为4.23亿元,同比扭亏为盈。公司去年生产纯碱107.45万吨,销售106.54万股,实现营业收入17.98亿元。

由于双环科技没有单独披露纯碱的毛利,因此只能知道,远兴能源、和邦生物、三友化工、山东海化的纯碱毛利率分别为49.68%、37.27%、31.47%和18.88%。

“远兴能源的纯碱毛利率确实很高,是山东海化毛利率的两倍多。”上述某券商化工行业分析师表示,远兴能源的纯碱主要用的是天然碱法,“成本肯定是比氨碱法、联碱法要低的。”

首创证券首席分析师翟绪丽认为,从行业平均成本角度看,天然碱法成本约为863元/吨,比氨碱法1504元/吨低 42%,比联碱法1382元/吨低38%。塔木素天然碱项目又叠加资源品位高、规模效应大、原料煤价格低等因素,据测算项目的平均总成本仅为550元/吨,优势更加显著。“我们预计项目投产之后,远兴能源将获得38亿元/年的超额利润,将引领行业转型升级,进而改写整个纯碱行业的竞争格局。”

机构去年四季度布局纯碱龙头

进入2022年,多数机构都认为,纯碱的价格在需求增加的利好带动下,有望维持相对高位。

据生意社监测数据显示,2022年3月纯碱价格偏弱运行。轻质纯碱月初市场均价为2625元/吨左右,月末市场均价为2587.5元/吨左右,价格下跌1.43%,较去年同期上涨49.05%。

“纯碱的新增供给极其有限,下游潜在增量大,以及后续企业进入检修季节,市场需求有可能被进一步激发。”上述某券商化工行业分析师认为,纯碱行业尽管有新增产能计划,但受环保指标、“双碳”政策等限制,能否按期投产存在较多不确定性,因此供应增量有限,“随着国家对新能源产业的大力支持,光伏玻璃、碳酸锂等行业的增长预期进一步加强,对纯碱的需求进一步拉动,价格很难跌下来。”

机构投资者在去年四季度已开始悄然布局,远兴能源2021年年报显示,太平人寿保险有限公司-分红-团险分红、广发策略优选、中欧价值智选回报和大成新锐产业成为三家新进买入的机构,分别以持股4999.9994万股、3238.7785万股、2915.4701万股、2307.0322万股位列公司第4、第6、第9和第10大流通股股东。原本持股的前海开源沪港深创新成长则减持了685.67万股,尚持有3072.1791万股位列第8大流通股股东。

山东海化2021年年报显示,浙商聚潮产业成长、盛信2期私募基金和鹏华成长智选成为新进的流通股股东,分别以持有400万股、387.3814万股和387.3101万股位列公司第7、第9和第10大流通股股东;原本持股的浙商丰利增强债券基金加仓100万股至1500万股,目前位列公司第2大流通股股东。

中证500ETF成为和邦生物2021年年报新进的第10大流通股股东,而原第10大流通股股东华安精致生活基金则退出了;有意思的是,中证500ETF也成为了三友化工2021年年报的新进第10大流通股股东。

但是,原本持有三友化工的鹏华汇智优选、正心谷(檀真) 价值中国专享私募基金 、鹏华基金-社保基金16051组合以及中欧新蓝筹基金在去年四季度全部退出了公司前十大流通股股东行列。

从二级市场的股价来看,远兴能源、和邦生物、双环科技、山东海化和三友化工2021年分别上涨了237.96%、223.35%、140.14%、75.51%和-15.12%,由此可见,除了三友化工以外,其他纯碱概念股在去年都上涨的不错。

截至2022年3月30日,远兴能源报收10.12元、和邦生物报收3.55元、双环科技报收11元、山东海化报收7.13元、三友化工报收8.24元,今年以来分别上涨了38.63%、4.11%、49.86%、2.59%和-5.29%。

3月29日晚,远兴能源2022年一季度业绩预告显示,公司归母净利润为7.5亿元-7.9亿元,同比增长125.19%-137.20%,增长原因依旧是“公司主导产品纯碱、小苏打和化肥的销售价格较上年同期大幅上涨,产品毛利率随之提升;同时,通过持续强化运营管理,公司生产装置高效运行,主要产品产、销两旺。”

“所以,买股票还是要买行业龙头。”上述某券商化工行业分析师告诉21世纪经济报道记者,远兴能源目前具有天然碱产能180万吨/年,未来将具备960万吨/年天然碱产能,市占率由现在的5%提升至22%,成长为纯碱行业的第一名,“我们预计2022年纯碱的整个供给依旧是紧张态势,价格还有上涨的可能性,因此纯碱行业的头部企业业绩肯定还是会提升。”

粤公网安备 44010402000579号

粤公网安备 44010402000579号