事件

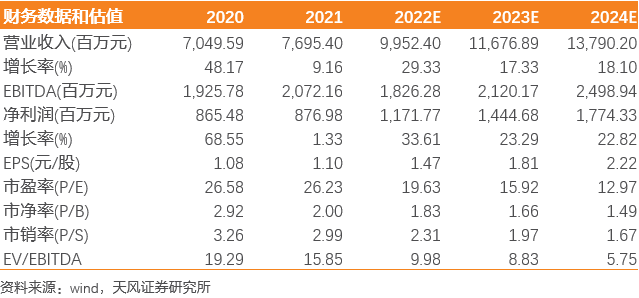

公司发布2021年报及2022年一季报。2021年公司实现收入76.95亿元,同比增长9.16%;归母净利润8.77亿元,同比增长1.33%。2022年一季度公司实现收入20.89亿元,同比增长41.91%;归母净利润2.17亿元,同比增长63.38%。

我们的观点如下

收入加速成长,流量持续增长下,云计算主要客户需求持续快速增长,叠加技术升级迭代,数通光模块需求持续快速成长。

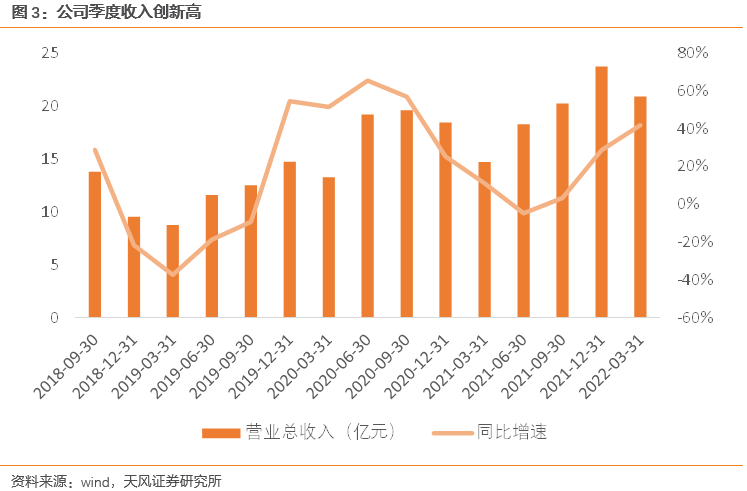

公司21Q4收入23.73亿同比增长28.7%创历史新高,22Q1收入20.89亿同比增长41.9%也创一季度历史新高。收入的良好增长来源于:1)北美云厂商重点客户增加资本开支和批量部署200G/400G高速光模块,带动公司21年海外收入57.78亿元同比增长18.25%;2)国内运营商开启双千兆建设,控股子公司成都储翰作为接入网主力供应商,10GPON等需求拉动其营收、净利润均创新高;3)21年国内5G需求较淡,公司5G产品收入同比有所下滑但对整体营收增长影响有限。22年一季度公司200G/400G高端数通光模块需求持续旺盛,800G等下一代产品有望逐步上量,推动公司业绩的持续快速成长。

毛利率持续改善,规模优势-成本优势持续巩固公司龙头地位。

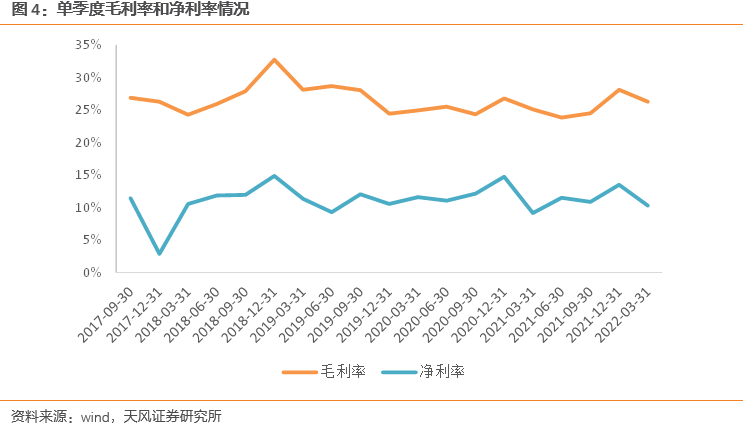

2021年公司整体光模块毛利率26.26%,同比提升0.63个百分点,单季度来看,21Q4毛利率28.11%创近年来最佳水平,22Q1毛利率26.28%同比也提升了1.17个百分点。公司领先的规模优势、工艺良率优势等有效保证了公司制造和采购成本优势,叠加新产品上量带来的产品结构不断优化,推动公司整体盈利能力不断优化,市场竞争力不断强化。

短期费用有所增长,未来随着收入规模的快速提升以及短期因素的逐步消除,整体费用率有望进一步摊薄。

短期疫情防控、外部咨询服务以及股权激励费用摊销等导致公司绝对值费用有所增长,但收入快速增长下,公司整体费用率有所下降。2021年公司整体费用率14.7%,同比下降0.14个百分点,22Q1公司整体费用率15.8%,同比下降0.89个百分点。随着公司收入的持续快速成长,以及短期因素的逐步消除,公司整体费用率有望进一步摊薄。

盈利预测与投资建议

公司是全球高端光模块龙头,200G/400G持续上量,800G继续占据先发优势,全球市场份额稳步提升,长期受益流量的持续成长。进一步拓展激光雷达等新方向,打开更大成长空间。预计公司22-24年归母净利润分别为11.7、14.4、17.7亿元,对应22年20倍、23年16倍市盈率,综合考虑历史估值区间和PEG估值,上调为“买入”评级。

风险提示

下游需求低预期,全球疫情影响超预期,市场竞争风险

1、季度收入创新高,充分受益流量长期成长带动光模块需求成长

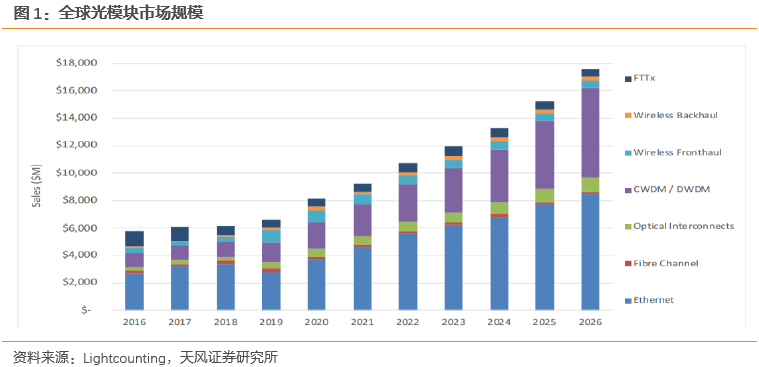

随着人工智能、自动驾驶、VR/AR以及云计算等新技术和应用的持续发展带动算力需求和数据流量的加速增长,以及国内“东数西算”战略的逐步落地,海外以及国内光模块市场有望持续成长。根据Lightcounting预测,光模块市场规模未来5年将保持14%年复合增速,2026年预计达到176亿美元。Yole预测2022年中国光模块市场规模有望达到33亿美元,同比增长22%。

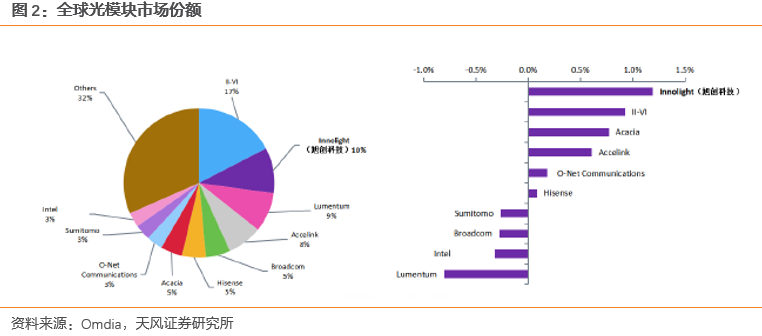

公司是全球高端光模块龙头,产品覆盖数通100G/200G/400G/800G等高速光模块,以及电信市场的5G前中回传、骨干网/核心网传输光模块等高端产品。凭借行业领先的技术研发、低成本制造和全面的交付能力,保持了市场份额的持续成长。2021年公司位居全球光模块市场份额第二,其中21Q4市占率达到12%,且在前十大厂商中公司2021年市场份额提升最多。公司在云计算主要客户重点产品持续推进,800G等新产品有望进一步上量,奠定长期成长基础。

行业的持续快速成长,叠加公司全球市场份额的进一步提升,带动公司季度收入创新高。公司21Q4收入23.73亿同比增长28.7%创历史新高,22Q1收入20.89亿同比增长41.9%也创一季度历史新高。收入的良好增长来源于:1)北美云厂商重点客户增加资本开支和批量部署200G/400G高速光模块,带动公司21年海外收入57.78亿元同比增长18.25%;2)国内运营商开启双千兆建设,控股子公司成都储翰作为接入网主力供应商,10GPON等需求拉动其营收、净利润均创新高;3)21年国内5G需求较淡,公司5G产品收入同比有所下滑但对整体营收增长影响有限。22年一季度公司200G/400G高端数通光模块需求持续旺盛,800G等下一代产品有望逐步上量,推动公司业绩的持续快速成长。

2、规模优势带动成本优势,整体盈利能力有望持续提升

2021年公司整体光模块毛利率26.26%,同比提升0.63个百分点,单季度来看,21Q4毛利率28.11%创近年来最佳水平,22Q1毛利率26.28%同比也提升了1.17个百分点。公司领先的规模优势、工艺良率优势等有效保证了公司制造和采购成本优势,叠加新产品上量带来的产品结构不断优化,推动公司整体盈利能力不断优化,市场竞争力不断强化。

费用率角度看,短期疫情防控、外部咨询服务以及股权激励费用摊销等导致公司绝对值费用有所增长,但收入快速增长下,公司整体费用率有所下降。2021年公司整体费用率14.7%,同比下降0.14个百分点,22Q1公司整体费用率15.8%,同比下降0.89个百分点。

随着公司收入的持续快速成长,以及短期因素的逐步消除,公司整体盈利能力有望持续提升。

3、处于历史估值较低水平,上调“买入”评级

公司是全球高端光模块龙头,200G/400G持续上量,800G继续占据先发优势,全球市场份额稳步提升,长期受益流量的持续成长。进一步拓展激光雷达等新方向,打开更大成长空间。预计公司22-24年归母净利润分别为11.7、14.4、17.7亿元,对应22年20倍、23年16倍市盈率。

从纵向历史估值情况看,公司处于2018年以来TTM市盈率估值角度水平,当前TTM估值26.30倍为过去最低水平,相比过去公司平均TTM估值的48倍显著偏低。

根据我们的业绩预测,2022年公司净利润同比增幅有望达到33.61%,到2024年归母净利润复合增速有望达到26%,从PEG角度看,当前对应22年20倍的市盈率有较大提升空间,上调为“买入”评级。

备注

文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:《全球光模块龙头,长期受益云计算流量成长》

对外发布时间:2022年4月25日

报告发布机构:天风证券股份有限公司

本报告分析师:

唐海清 SAC 执业证书编号:S1110517030002

姜佳汛 SAC 执业证书编号:S1110519050001

粤公网安备 44010402000579号

粤公网安备 44010402000579号