储能实现逆袭,成为行业和投资人眼中的新风口。光是政策出台的密集程度就出乎业内人士意料。储能行业几年才出台一个政策,现在一年能出台几十项政策。光是今年6月,国家及地方共发布储能相关政策54条(国家出台政策6条,地方出台政策48条)。目前,国内已有23个省市颁布了新能源配储政策,要求新能源电站通过自建或租赁的方式,按装机容量10%-20%比例配置储能设备。

同时随着风光电的建设规模扩大,储能产品的销量也水涨船高。7月27日,国新办在新闻发布会上表示,2022年上半年可再生能源发电装机总量突破了11亿KW,水电、风电、太阳能发电量较快增长,和去年同期相比分别增长20.3%、7.8%和13.5%。

这个看似与国家电力系统颇为紧密的行业,正在呈现出全民参与的火热迹象:不仅存在风光电/火电厂人士口中,同时活跃在工业园区、商业用电领域,还出现在户外活动、家庭用电的日常生活里。

如此火热的储能领域,初创公司还有0到1的机会吗?

本文从技术路线、应用场景及商业模式角度来分析这个问题。

技术路线

古代人将火种制作成火折子,需要照明时再拿出来吹一吹。储能也是如此,尽管场景多元且复杂,但本质上都讲述了同一件事:新能源电力“火种”的跨时空存储和流转。

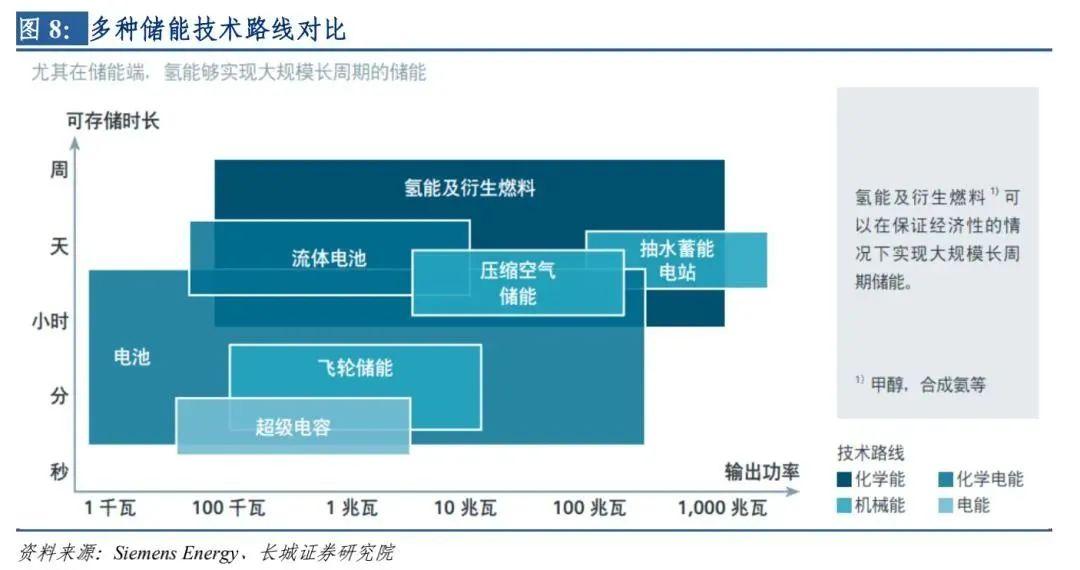

目前主流的储能路线主要有机械储能、电化学储能。机械储能包括抽水蓄能、压缩空气储能、飞轮储能等形态,电化学储能则以锂电池为主,液流电池、钠离子电池等技术也在兴起。

长期以来,全球和中国储能市场都是抽水蓄能的天下,占比达到九成。尽管抽水蓄能的建设周期非常长,动辄5-10年,投资也往往达百亿规模,但从其50年以上的使用寿命、巨大的波峰容量来看,这是最实惠、也是性价比最高的一种储能方式。压缩空气储能模式也具备大规模、长延时、集中式等优势,但同样也对地理位置有所依赖,需要建在盐穴、矿洞等地理位置上,灵活部署能力有限。飞轮储能则是凭借瞬时响应能力,在电力调频场景中有一席之地,但其功率较大,单位成本也高,难以大规模应用。随着抽水蓄能选址受限(需要选取有高度差的地势),抽水蓄能的发展会有一定放缓。同时随着电化学储能的锂电池成本不断下降,新技术不断成熟,2030年之后新型储能规模会逐渐超过抽水蓄能的规模。

锂电池无疑是行业当前应用最广泛的路线。据了解,2021年中国新型储能(除抽水蓄能之外的储能方式)装机规模累计5.73GW(1GW=1000MW,1MW=1000KW),其中近九成为锂电池储能。因响应速度快、能量密度较高、初装成本低、商业模式灵活,技术成熟,锂电池储能已经广泛落地。据了解,2022年上半年国内并网、投运的66个储能项目中,就包括51个电化学储能、12个抽水蓄能项目。

目前来看,锂电池是最成熟的电化学储能方式,短期之内很难有路线能够直接超越锂电池,其他新型储能技术(如钠离子电池、钒液流电池)在储能领域有着巨大潜力。从价格来看,抽水蓄能的度电成本是0.3元/KWh,而锂电池的度电成本是0.62-0.82 元/KWh,系统工程价在1.8元/Wh左右,而液流电池系统工程价是锂电池的两倍左右,约4元/Wh。但这并不影响新型储能技术路线的崛起受到投资人的追捧。

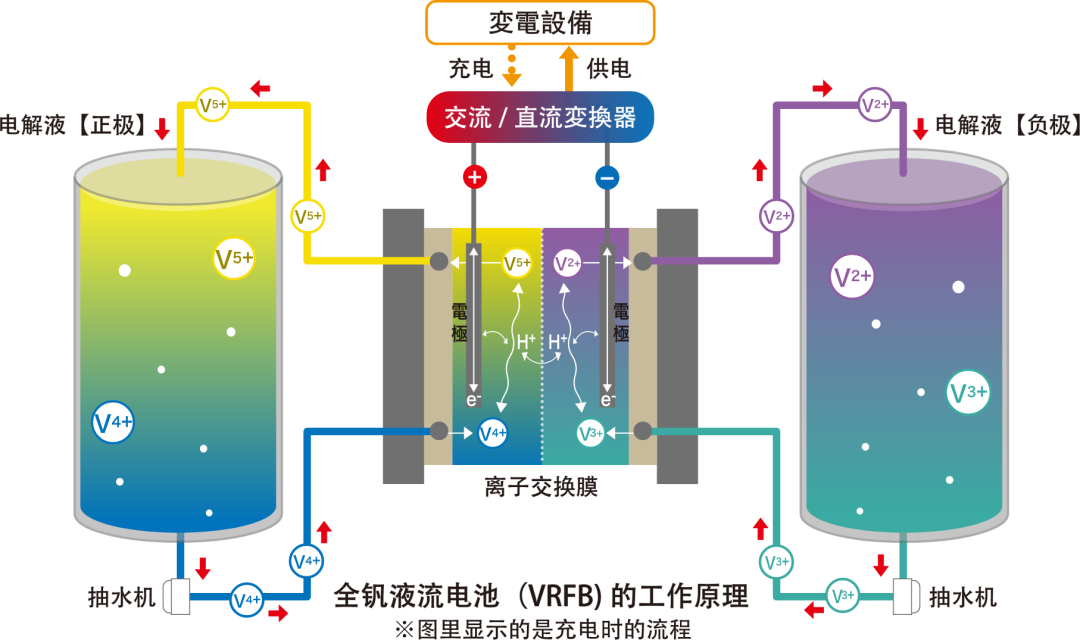

有投资人表示,传统储能市场不适合初创公司切入,但一些小型电池集成、新型储能技术路线领域,初创公司有 0-1的机会。以钒液流电池为例,体积较大,虽然不适用于空间较小的场景,但非常适合长时储能场景。如果储能时长要从2小时做到8个小时,只需增加钒液流电解液就行,而不用改动电堆功率,后劲儿较强。麟阁创投表示,为应对新型电网产生的诸多需求,各种新型储能技术应运而生,目前来看,在4个小时以上的长时储能方面,全钒液流电池已经成为了电化学领域的首选。据了解,国润储能已经与金风科技、上海电气、山西华电、国电投、陶瓷学院等单位就储能电站及分布式光伏项目建设已签署合作协议,部分项目已进入技术方案设计阶段。钒液流电池的火爆直接反映在二级市场上。7月以来,钒液流电池概念股一路攀升,其中龙头股攀钢钒钛股价从月初3.8元/股,最高涨至7.87元/股,股价翻倍。几乎跟钒液流沾边的上市公司都涨停了一波。对于投资机构来说,在这样的行业大势下,如果只投一种储能技术路线,就相当于在2016年只投了新造车势力“蔚小理”中的一家。虽然错过了投资早期的蔚小理,但有机会投出储能的下一个宁德时代。

应用场景和商业模式

储能场景复杂,产品有大小差异,小到微型用电,露营用的两度电产品,国外家庭能用的几十度电产品,工商业用的几百度电储能,大到发电厂商用的几百兆瓦时产品,产品标准化比较难。一个玩家想要把所有储能场景都垄断,还是不太可能的,因为市场足够大。不过也有投资人表示:从长远来看,一定会有行业巨头覆盖储能各个领域,但当下行业还在爆发初期,巨头们正在抓电池产能和客户,无暇顾及一些比较分散的市场。“所以到2025年之前,中小型公司会有一个窗口期。”总而言之,无论出于国内政策,还是海外市场,都已经激活了行业所有玩家,不论大小。在一个确定增长的巨大赛道面前,所有人能做的就是,蒙眼狂奔。

储能市场大致可以分为发电侧、电网侧、用户侧。当前国内储能市场主要由发电侧、电网侧来驱动。由于涉及电力并网问题,发电侧和电网侧的储能商业模式比较复杂。据了解,国内储能产品营收主要分为三个方面:一是售卖集中储能/独立储能产品、提供运维服务产生收入,企业主要通过投标方式获单;二是为发电站和电网存储多余电力、提供电力调频调峰等辅助服务,电站每调用一次储能,企业也会有相应收入;三是面向用电侧如工商业用电,在电力峰谷差价过高的地区,储能产品可以将低价电力存储起来,在电价高峰时为企业提供电力。有业内人士表示:当前发电侧、电网侧储能的招投标并不赚钱,甚至出现低价竞争的方式。困扰大家的不仅是建设成本问题,更重要的是,储能建设之后面临的运营成本问题。一些新能源发电站配置了储能之后,很多时候储能产品处于零调度的状态,没有真正地融入国家电力系统。显然,发电侧、电网侧的获利渠道或者机制还有待进一步厘清。

相比之下,目前便携式储能、海外家庭储能等分布式的产品商业化模式已经很清晰。国内电价较低,且不方便安装光伏屋顶,家庭储能市场主要在国外,商业利润在15%左右甚至20%。

储能已经不是单纯为风光发电服务的产品了,而是为了让更多场景拥有不断电的能力。这其实长期存在,只是大部分人在储能爆发时都在关注发电侧、电网等大型储能。

今年春天,户外露营成为一股新的出行风潮,连带着便携式储能(也称户外电源)也变得火热起来。这是时下最火热的储能应用场景之一。海外市场已经中国玩家被点燃,过去一年中国便携式储能出货量达到438.8万台,占全球总出货量90%。

在便携式储能领域,华宝新能、正浩、德兰明海等行业头部公司除了出海抢单之外,也在积极拓展国内市场。不少巨头闻风而来,华为、小米、宁德时代等都推出类似产品。这不仅是已有巨头的新赛场,创业公司也能在这波热潮中找到从0-1的机会,包括小型储能电池集成、新型储能技术路线崛起如液流电池、钠离子电池等。比如在新型储能技术领域,专注于液流电池的北京普能、大连融科、湖南银峰、国润储能、中和储能等,钠离子电池领域的中科海钠、浙江钠创、众钠等公司都受到了资本的热烈追捧。有投资人表示,储能行业爆发太猛,很多项目都处于被疯抢的状态。像国润储能、中科海钠等企业,同时有数百家机构在抢,“实在太火了”。这也是当下储能行业呈现出来的多元、复杂状态:既是宁德时代这类电池巨头的第二战场,也能容得下创业公司的从无到有。