前言:

近年来,人工智能算法迅速发展,算力需求按每年11.5倍的倍率增长。然而芯片算力的提升仅能维持每年1.1~1.5倍的发展速度,与应用需求间存在数量级差距。目前,产业正在极力缩小差距:一方面,可以通过存算一体、CGRA等先进架构进行现有制程工艺节点下的算力优化;另一方面,我国正全力部署先进制程研发。先进节点的半导体制造离不开复杂精密的半导体制造设备,然而出口管制政策对于先进设备的禁运,倒逼我国自研设备进行国产替代。

据统计,2022年全球半导体设备市场规模高达1085亿美金,同比增长5.9%。其中,中国大陆地区为全球最大的设备市场,2022年市场规模已达到320亿美元。放眼国内主制程设备、零部件以及量测设备公司,高鹄资本通过深入的产业链分析,提出创业公司核心壁垒与关键指标的判断标准,希望与行业内的投资人、企业家们共同交流、探讨。

一、主制程设备及零部件的国产化机会详解

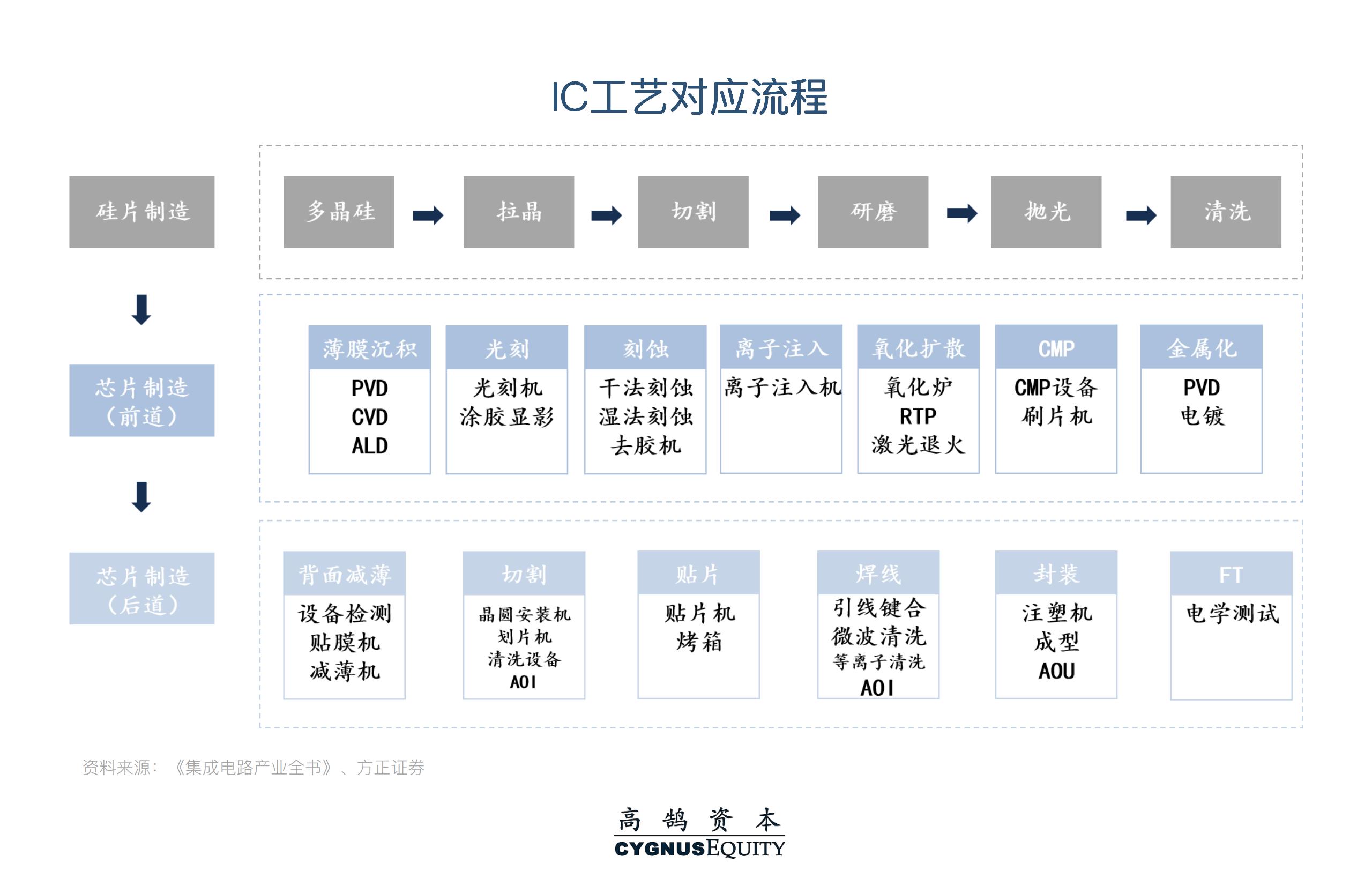

IC工艺对应流程主要分为硅片制造、前道与后道芯片制造环节。其中,前道芯片制造是被卡脖子最严重的环节,设备种类最多、复杂度最高,其流程主要包含薄膜沉积、光刻、刻蚀、离子注入、氧化扩散、CMP以及金属化。

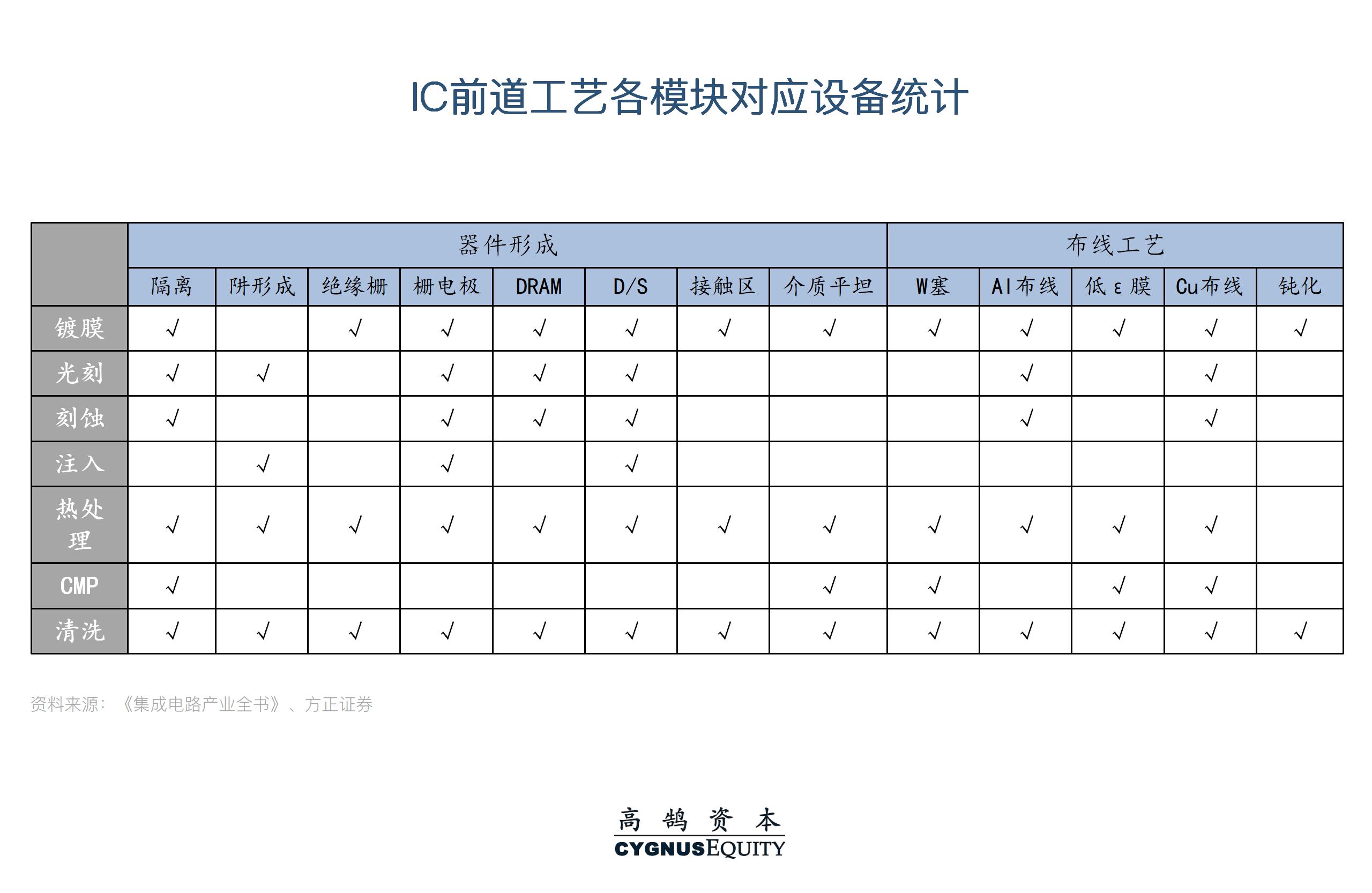

半导体集成电路制造前道工艺可以分为前半段器件形成工艺(包括在硅基板内做成三极管等元器件),后半段布线工艺(包括在硅基板上进行金属布线)。通过下图可以发现,镀膜、光刻、刻蚀、离子注入及热处理设备的技术壁垒高,在主制程中使用频次较高。

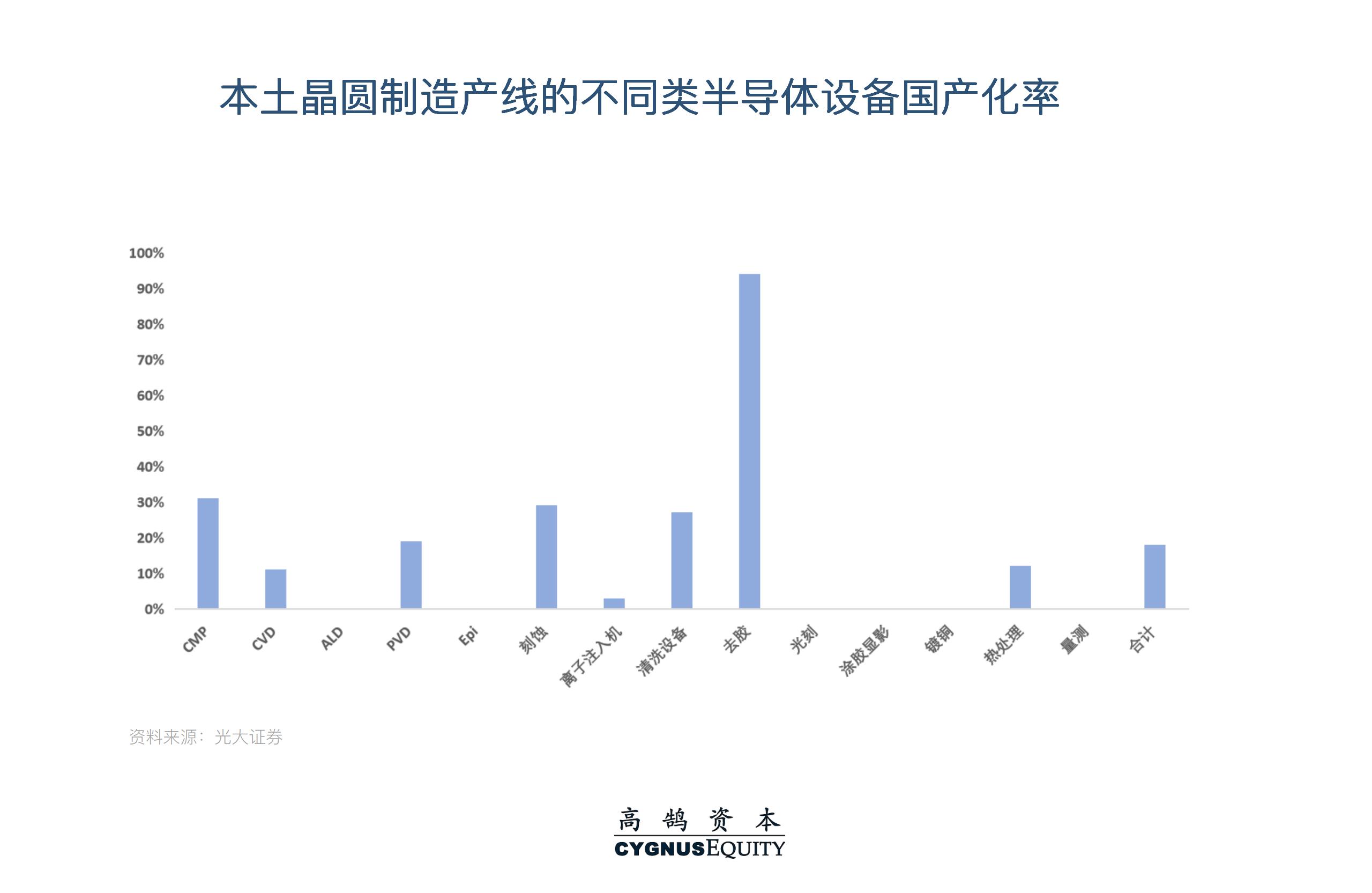

中国大陆地区已能实现28nm芯片量产以及14nm芯片小规模量产,但与台积电、三星等可以制备的3nm节点仍有较大差距。目前,半导体设备领域已开始补全中低制程,但由于前道设备的技术积累薄弱,镀膜机、光刻机、离子注入机等设备的国产化率仍较低。

接下来,高鹄团队将对各主制程设备及零部件的国产化机会进行系统性地拆解。

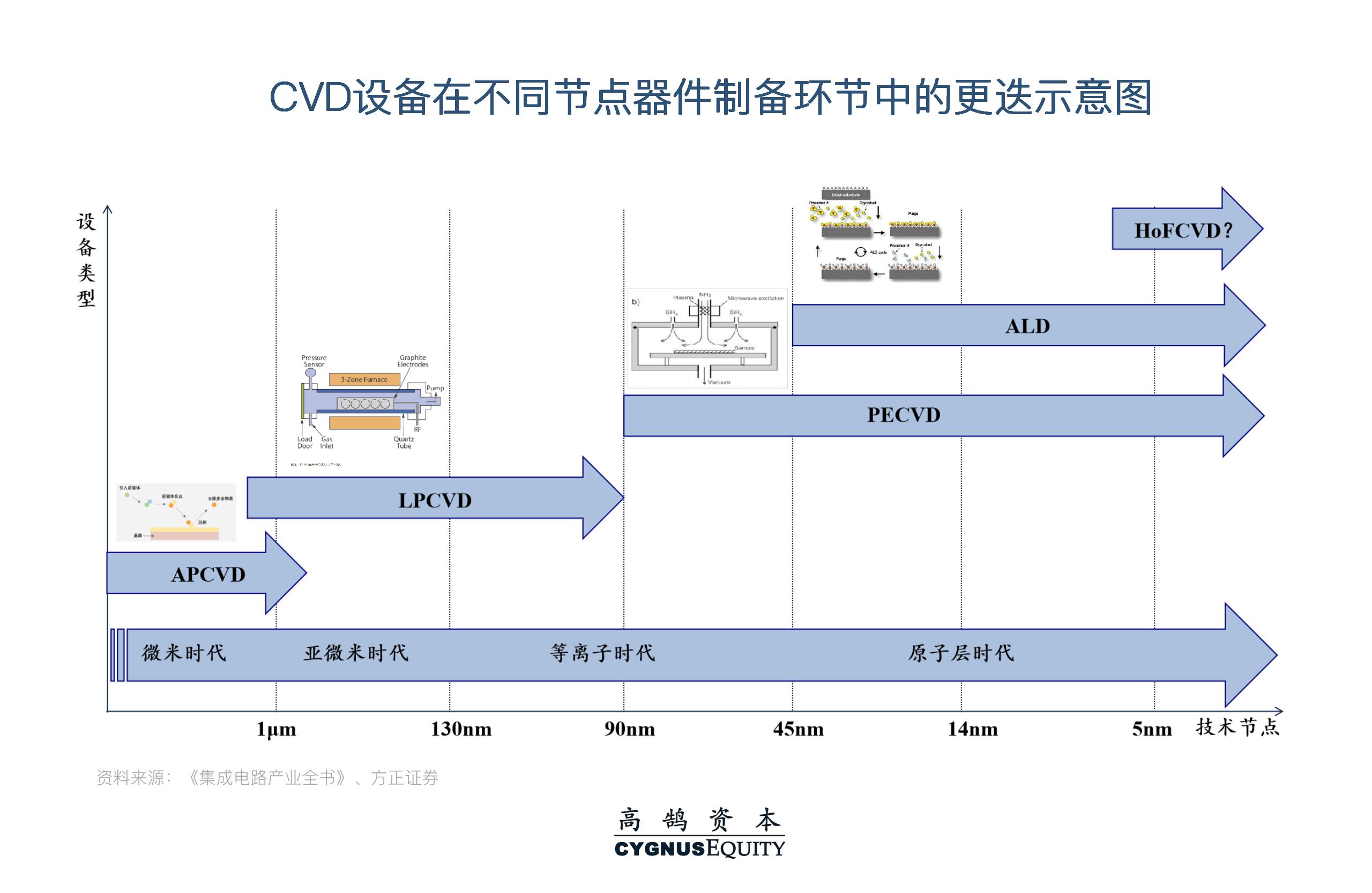

(一)镀膜设备:CVD需求成倍增长

在硅片上沉积薄膜有多种技术,按工艺主要分为化学工艺和物理工艺:化学工艺包括化学气相沉积(CVD)和电化学沉积(ECD);物理工艺即物理气相沉积(PVD)。CVD是利用等离子体激励、加热等方法,使反应物质在一定温度和气态条件下,发生化学反应并沉积在衬底表面,进而制得薄膜的工艺。PVD是一种利用溅射或蒸发等物理方法,团簇在真空环境中的衬底上凝聚,形成涂层的过程。由于化学活性基团比物理团簇活性更高、钻孔性更强,CVD镀膜的保型性比PVD更好。

随着技术节点不断微缩,无法通过光刻一步完成细线条制备时,可使用侧墙转移法有效减小线宽,而侧墙转移法带来多次镀膜的需求。另外,随着器件结构由平面结构过渡到FinFET以及GAA立体结构,对镀膜的台阶覆盖度要求进一步提高。CVD相较于PVD,镀膜保型性更好,因此,CVD占镀膜设备80%的价值量。

如下图所示,不同种类的CVD满足了不同技术节点半导体工艺的技术需求。随着逻辑器件技术节点进入到5nm及以下,单片三维集成通过将不同功能模块重新分层排布后进行垂直堆叠,并使用垂直互连实现层间的数据交换,大幅缩短了互连长度、提高了互连密度、优化了互连结构,进而提升了系统的集成度、带宽和能效。但单片三维集成面临一个严峻挑战——上层器件的热预算受制于下层器件的退化行为。因此,能够满足衬底低温镀膜的热丝CVD或可成为单片三维集成的上层器件主流镀膜设备。

在传统CVD领域,我国设备大厂奋起直追。其中,北方华创:布局APCVD、LPCVD、PECVD、ALD;沈阳拓荆:布局PECVD、SACVD、ALD,产品已广泛应用于国内14nm及更宽节点的晶圆制造产线;中微公司:2022年针对Mini LED市场的MOCVD实现0-1放量;盛美:SiN LPCVD客户端进行量产认证,未来有望放量。

在未来5nm及以下节点器件中,大厂尚不具备热丝CVD的研发能力,具备热丝CVD自研能力的创业公司值得关注。

(二)光刻机:上游零部件国产创业公司值得重点关注

光刻机决定了半导体加工的最细线宽,是所有半导体制造设备中技术含量最高的设备,也是从底层光学原理到顶层机械自动化、OPA技术的集大成者。

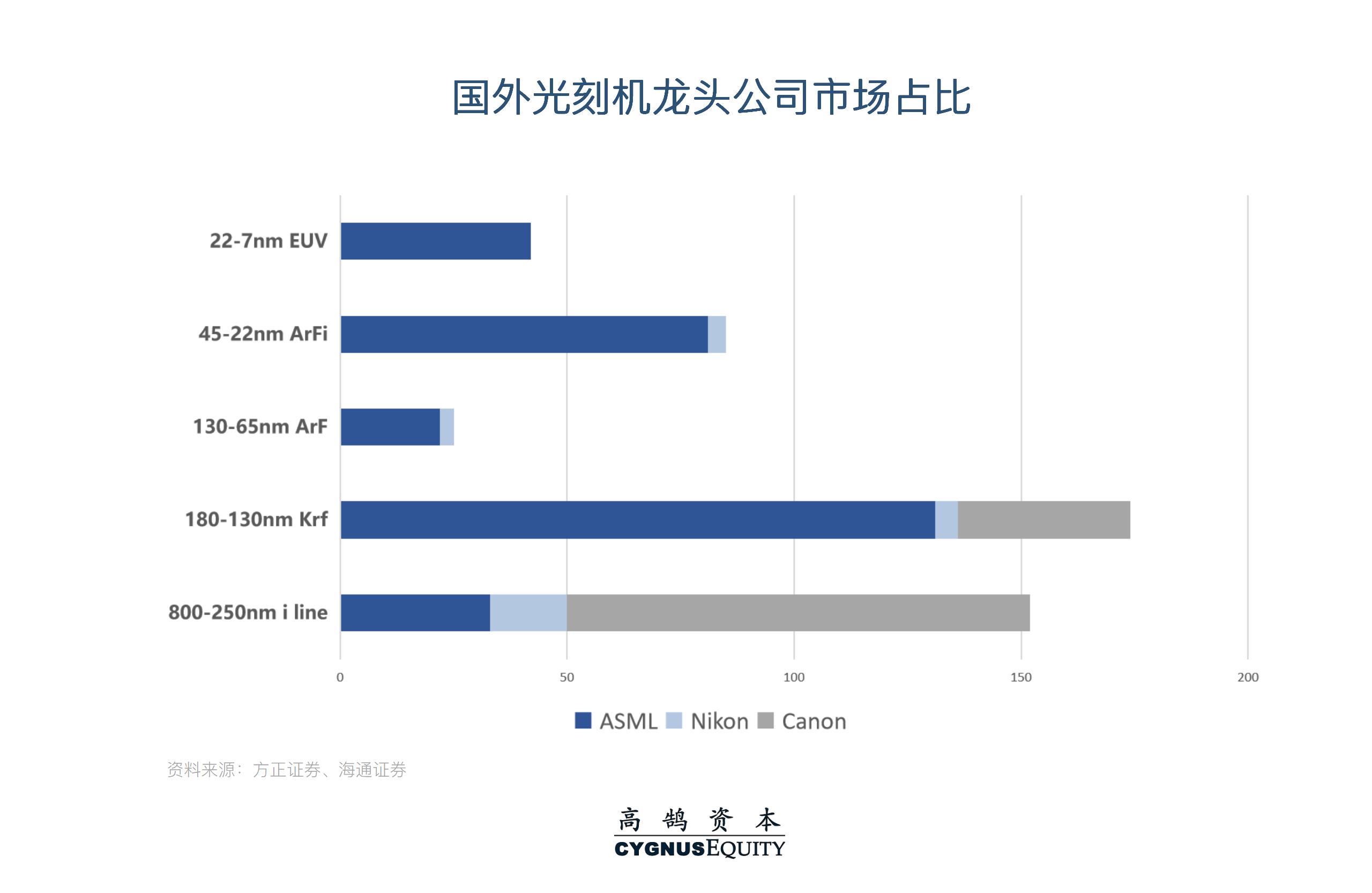

从全球市场来看,ASML独占鳌头,成为唯一的一线供应商,旗下产品覆盖全部级别光刻机。IC前道光刻机出货量占64%。而Nikon虽然高开低走,但其凭借多年的技术积累,勉强保住二线供应商地位。Canon则完全屈居三线。

反观国内的后起之秀——上海微电子,则暂时只能提供低端光刻设备,由于光刻设备对知识产权和供应链要求极高,短期很难达到国际领先水平。在光刻领域,高鹄团队建议关注相应的零部件公司和配套涂胶显影设备公司。

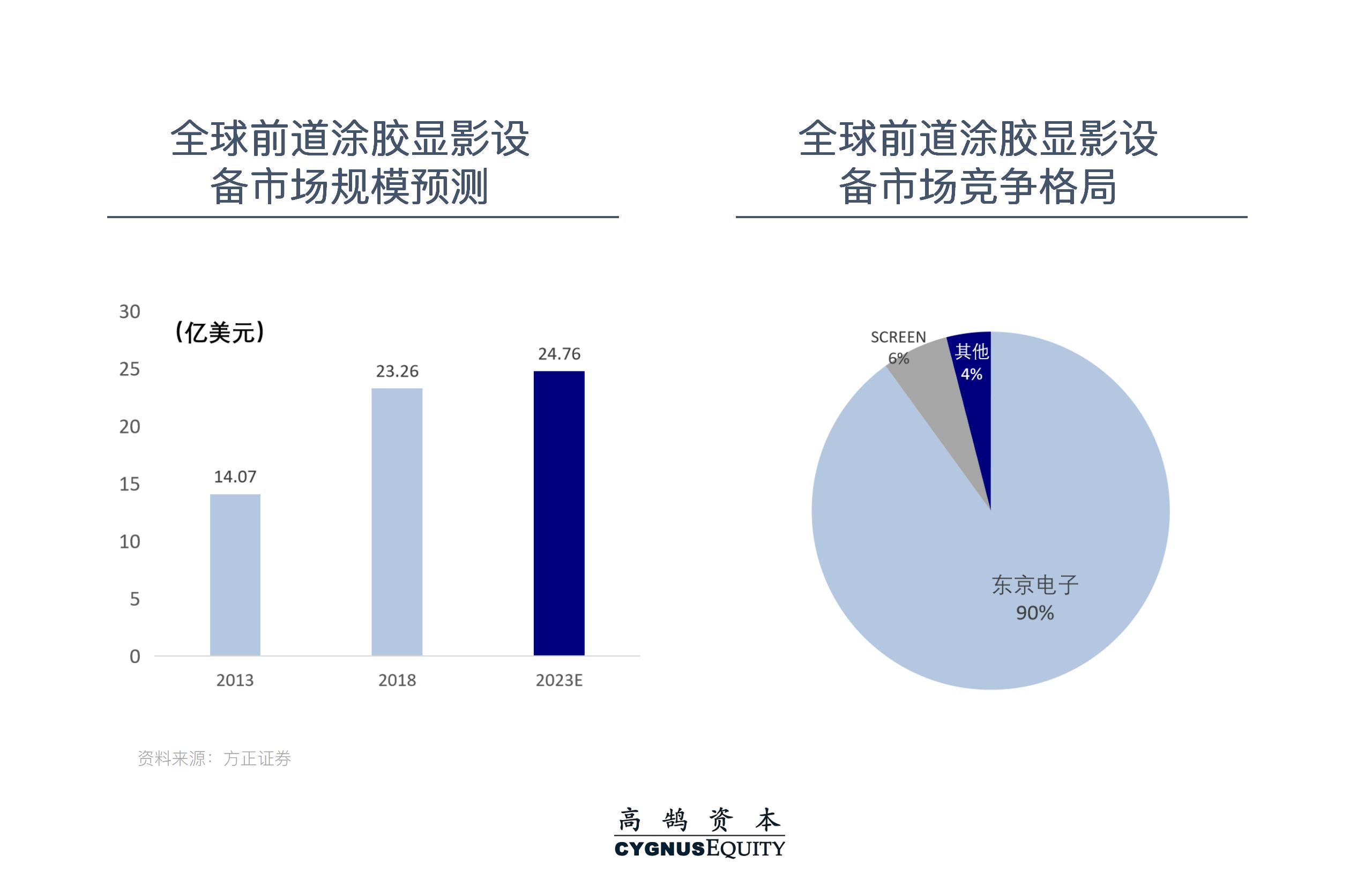

热涂胶显影设备包括涂胶机、喷胶机、显影机,是光刻工序中与光刻机配套使用的设备。全齐前道涂胶显影设备销售额由2013年的14.07亿美金增长至2018年的23.26亿美金,年复合增长率达到10.58%,预计23年市场规模约24.76亿美金。

全球涂胶显影设备被日本东京电子高度垄断,其全球市占率约90%,亟待国产替代。而涂胶机主要技术壁垒在于转轴的制备,高鹄团队建议关注具备转轴自研能力的相应国产创业公司。

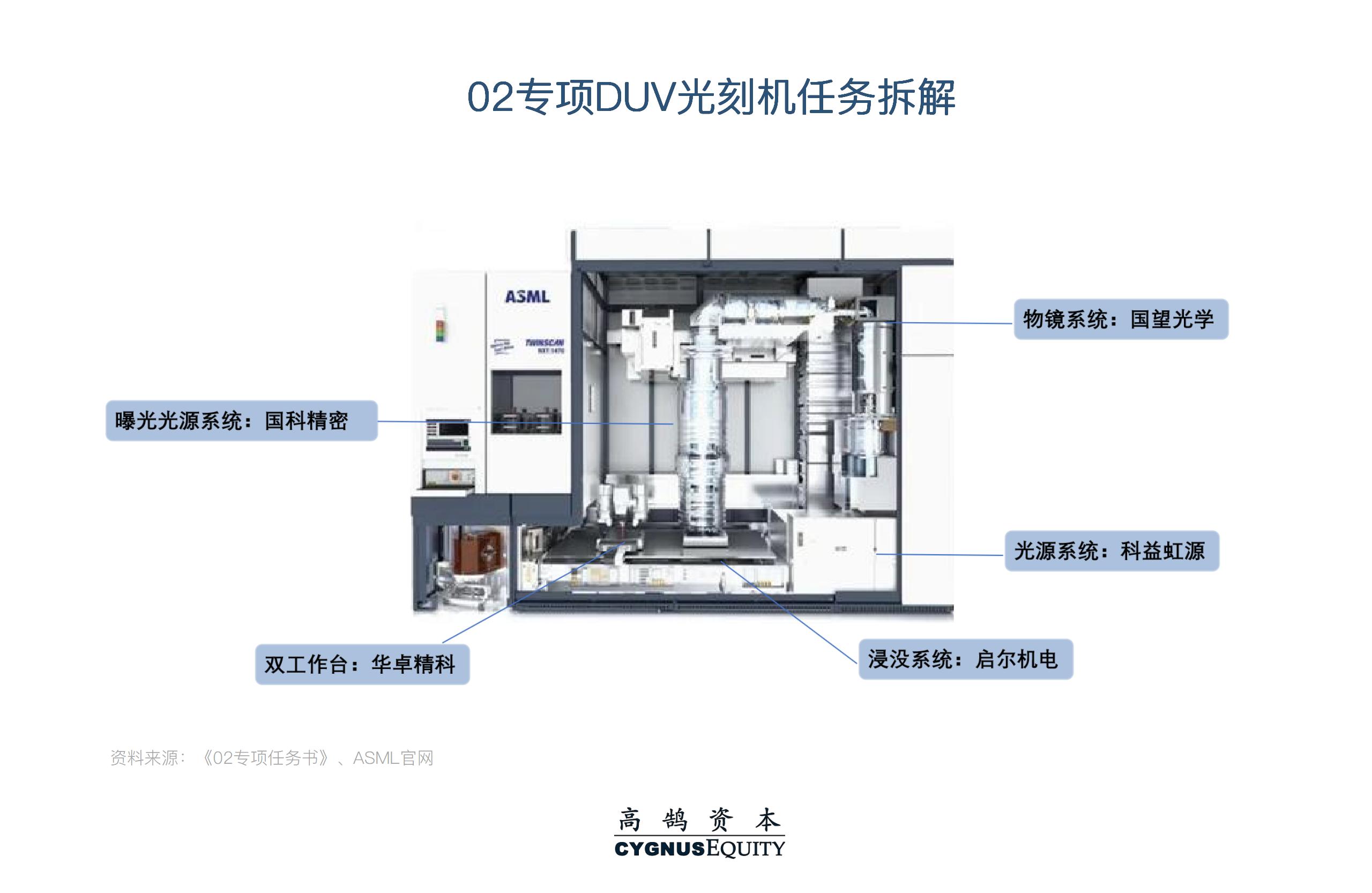

在02专项光刻机项目中,我国欲对标ASML现阶段最强DUV光刻机-NXT:2000i。以NXT:2000i为例,各个子系统拆分为:上海微电子负责光刻机设计和总体集成,科益虹源提供光源系统,国望光学提供物镜系统,国科精密提供曝光光学系统,华卓精科提供双工作台,启尔机电提供浸没系统。该等上游零部件创业公司都值得重点关注。

(三)刻蚀:日美厂商头部集中、国内头部公司地位形成

刻蚀是指通过移除晶圆表面材料,在晶圆上根据光刻团进行微观雕刻,将图形转移到晶圆表面的工艺。

刻蚀机技术发展趋势:

随着线宽尺寸不断缩小,片内刻蚀均匀性及工艺负载控制能力成为关键技术指标。

随着三维堆叠技术不断应用,对刻蚀形貌、粗糙度、深宽比和准直度有苛刻要求。

根据IRDS预测,5nm及以下节点有可能引入Ge、SiGe等新材料,相应的,对于Ge/SiGe器件的刻蚀提出要求。

而先进节点器件的栅介质层厚度往往在5nm以下,则对刻蚀机提出了原子层级的控制要求。

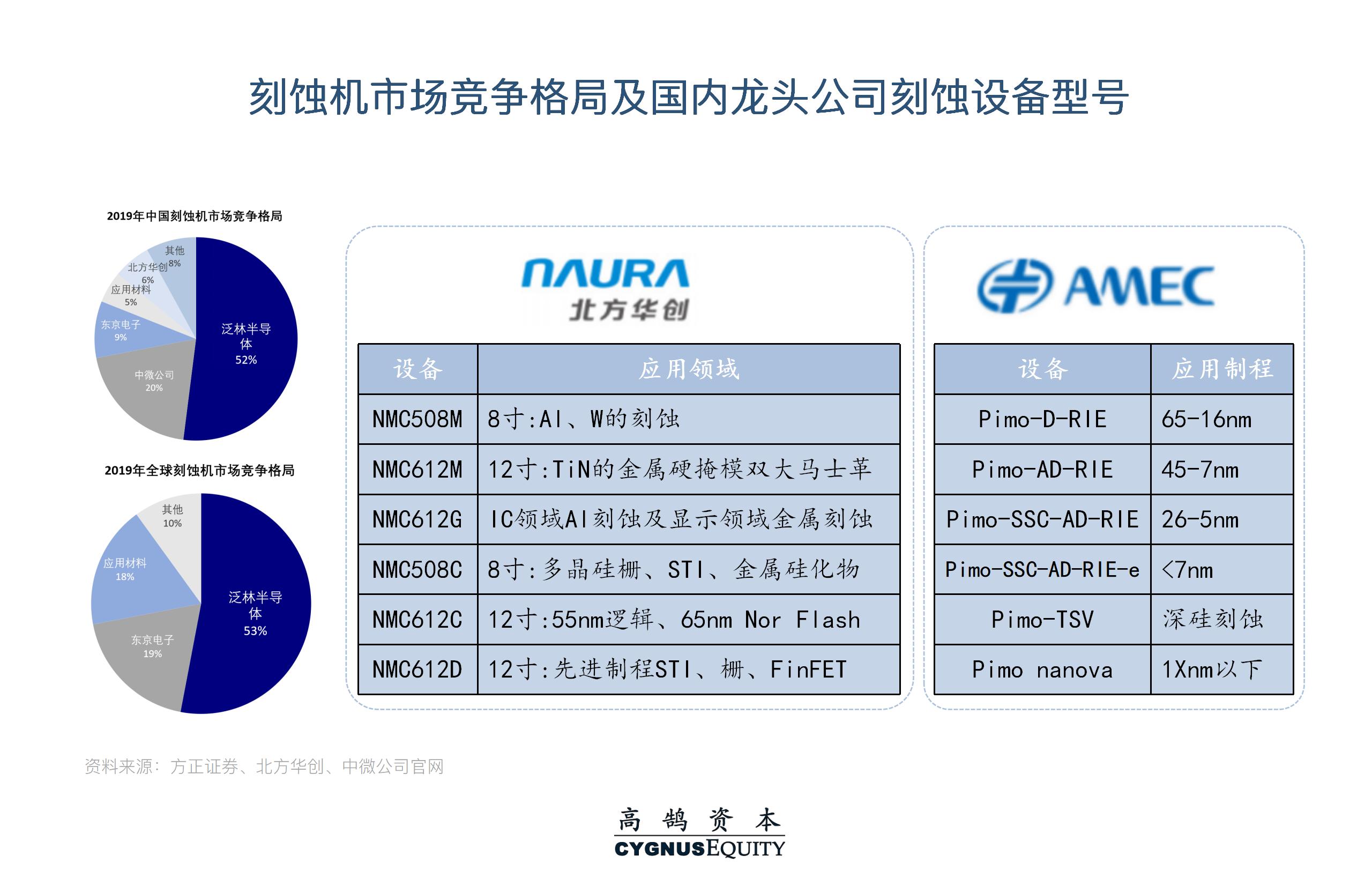

刻蚀机技术壁垒显著,全球刻蚀机市场的集中度高,长期被泛林半导体、东京电子、应用材三大巨头占据(占比90%)。在细分介质刻蚀机市场中,东京电子处于领先地位,市占率达52%,国内中微公司的市占率仅达到3%。

同时,国内刻蚀机市场,头部公司地位也已形成,留给创业公司的机会有限。中微公司占据20%的份额,仅次于国外的泛林半导体,北方华创占据6%市场份额。中微领军国内介质刻蚀,北方华创则领军国内硅刻蚀。

(四)离子注入机:低能大束流成为终极目标

离子注入机主要有两大技术参数指标:

剂量:离子剂量是单位面积硅片表面注入的离子数。当离子注入机中正杂质离子形成离子束,它的流量被称为离子束电流,单位是mA。离子束电流越大,单位时间内注入的粒子数越多。大束流有助于提升产量,但高均匀性很难达成。

射程:离子射程是离子注入过程中串通硅片的总深度。离子注入机的能量越高,杂质原子打入硅片越深,射程越大。

根据ITRS的要求,当器件节点<3nm,源漏接触电阻率需要小于1E-10量级。根据接触电阻率公式,界面处激活杂质离子浓度越高越有利于降低接触电阻率,低能能够保证杂质离子聚集在表面,而大束流则可保证一次注入衬底的粒子浓度更高。低能大束流离子注入机成为终极目标。

低能大束流离子注入机设备壁垒较高,国际IC注入机巨头美国应用材料公司也是通过收购Varian,才补全低能大束流离子注入机的版图,构成最全注入机产品矩阵。而我国设备类大厂在低能大束流注入机领域的市场占有率几乎为0。

高鹄团队建议关注国内具备低能大束流注入机自研能力的创业企业。

(五)热处理工艺:激光退火或为终极退火解决方案

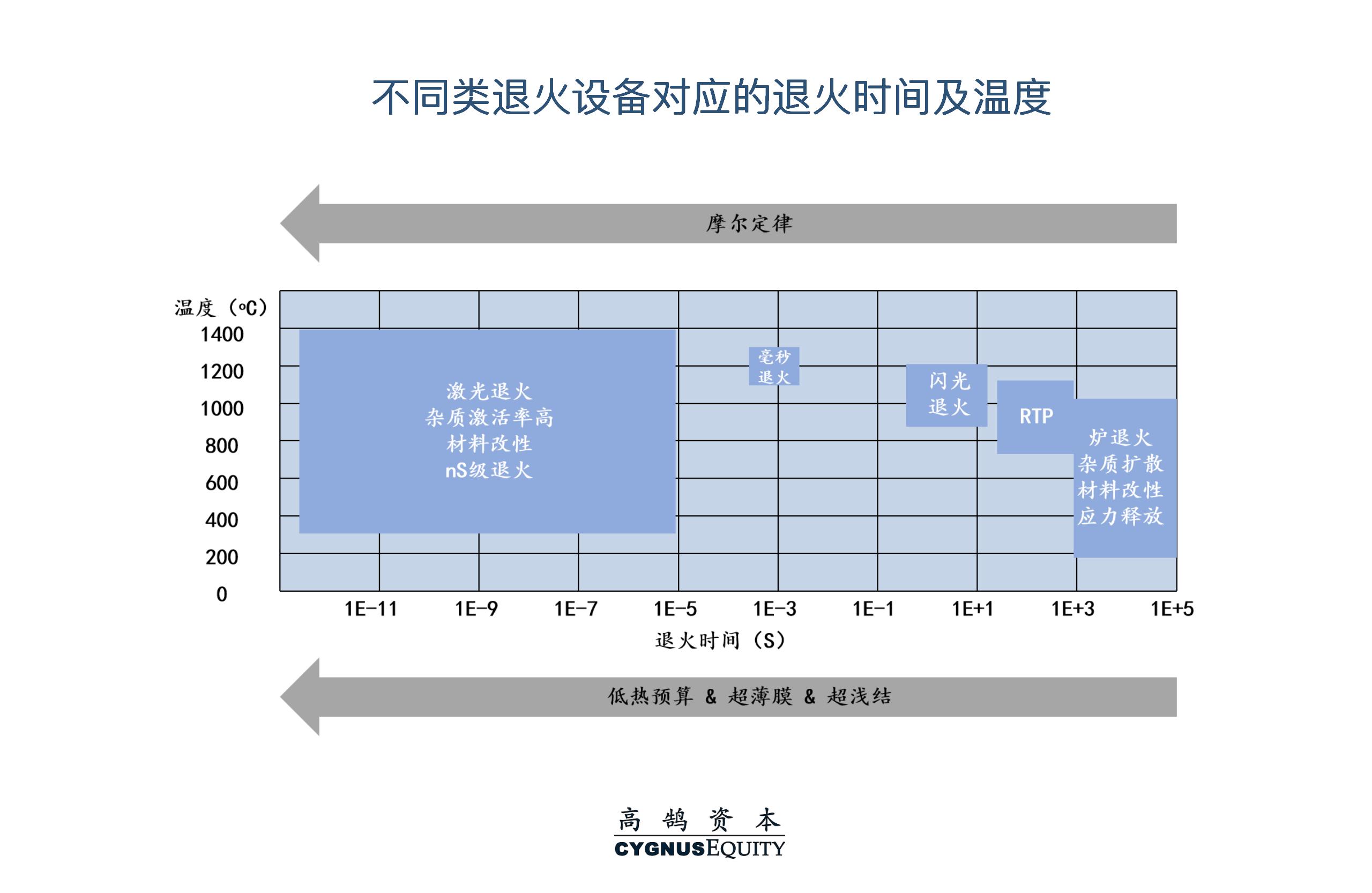

热处理工艺主要用在氧化、扩散、退火、合金几个半导体加工步骤中,其中退火工艺随着技术节点的减小,对于设备的要求变化最大。

退火工艺经过近60年的发展,针对于不同技术节点、不同应用,已有5类退火设备。

传统的炉退火工艺的退火时长在小时量级,常用于材料改性、应力释放等环节。但对于杂质离子,在小时量级时长的退火中,扩散距离过长,无法保证界面处激活杂质离子浓度及隔离区域的电学稳定性。RTP(快速热退火设备)应运而生,可以实现全片秒级退火,满足28nm及以上节点制程需求。但是对于更先进制成的逻辑器件,源漏接触电阻率要低于10-9甚至10-10量级,此时需要退火设备的退火时间更短,并且不破坏源漏区域外其他部分掺杂离子的杂质分布。虽然闪光退火可达到毫秒级别,但仍然无法满足定域退火的需求。而目前最先进的激光退火方式可以达到纳秒级别的定域退火,或为终极退火解决方案。

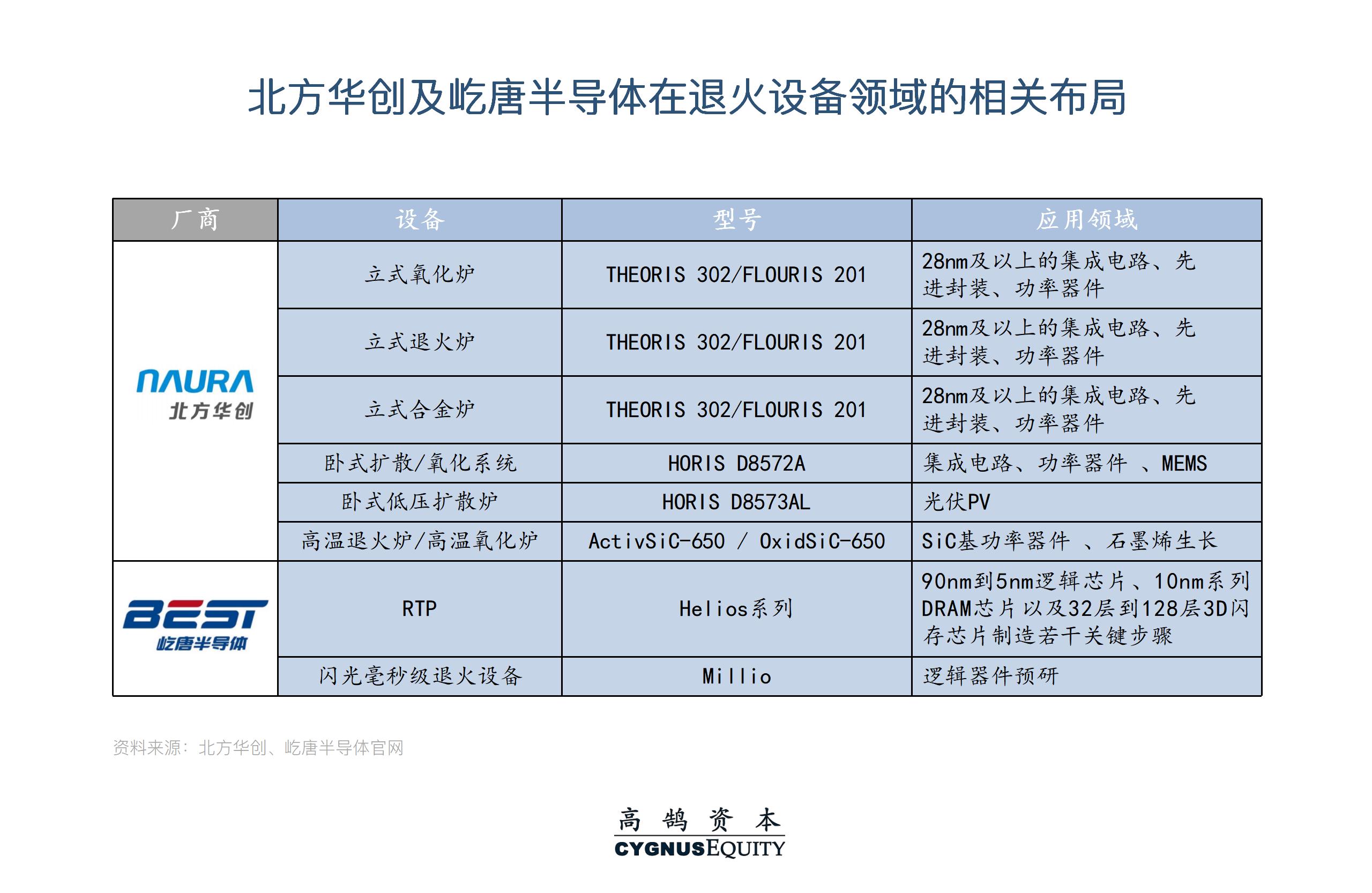

全球热处理设备市场呈寡头垄断格局,美国应用材料、东京电子、日立国际电气三大国际巨头厂商垄断了超80%的市场份额。国内厂商中,非激光退火类设备屹唐半导体市占率5%,北方华创市占率0.2%。激光退火类设备为新兴领域,具备自研技术实力、工艺理解能力以及量产能力的创业公司值得期待。

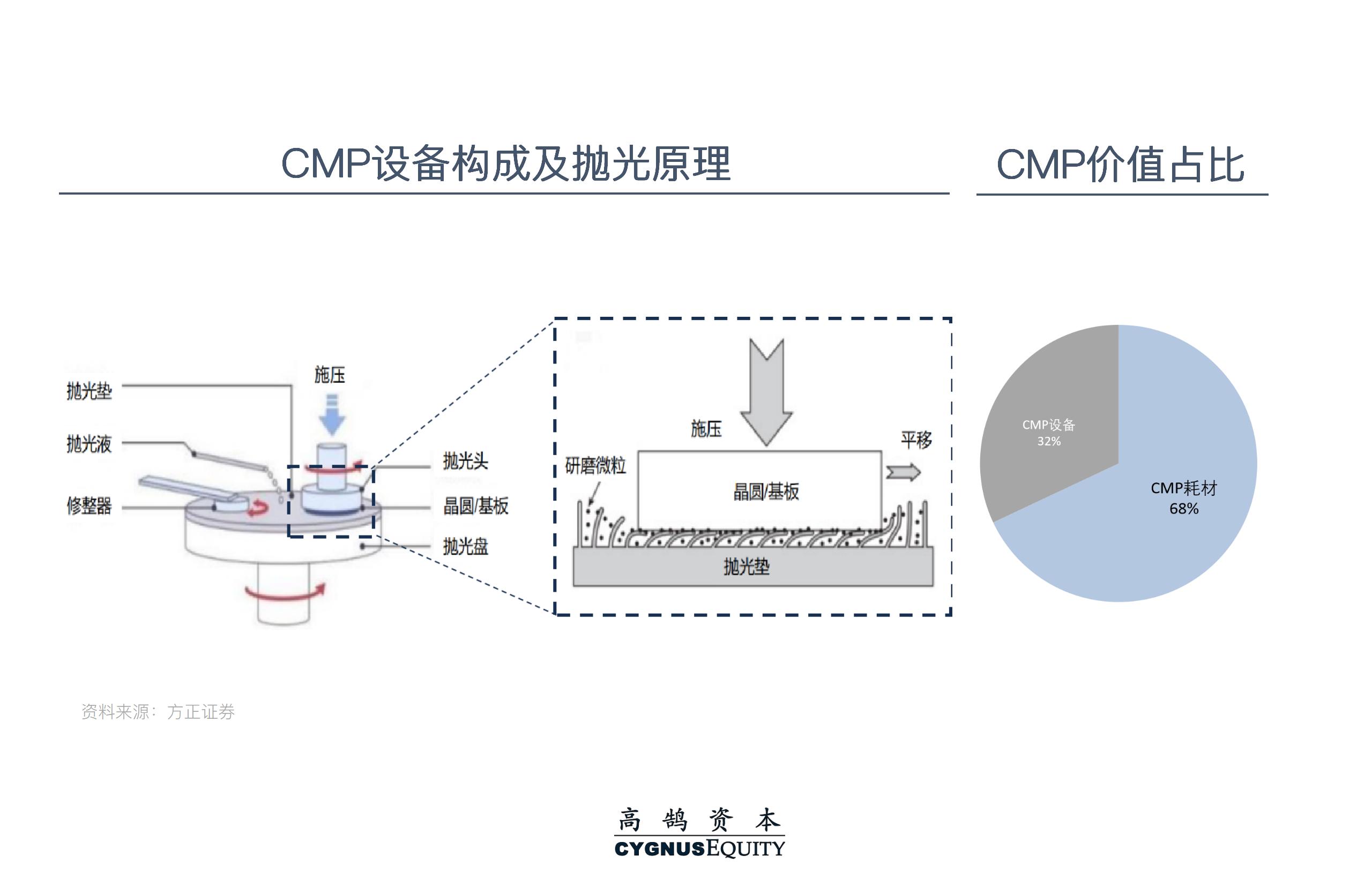

(六) CMP:先进制程+SiC抛光或为创业公司破局之道

化学机械抛光(CMP)是半导体集成电路制造前道工序和先进封装环节的必备环节,指用化学腐蚀及机械力对加工过程中的硅晶圆或其它衬底材料进行平坦化处理。CMP市场主要分为设备和耗材(抛光液、抛光垫),其中CMP耗材占接近68%,CMP设备为32%。

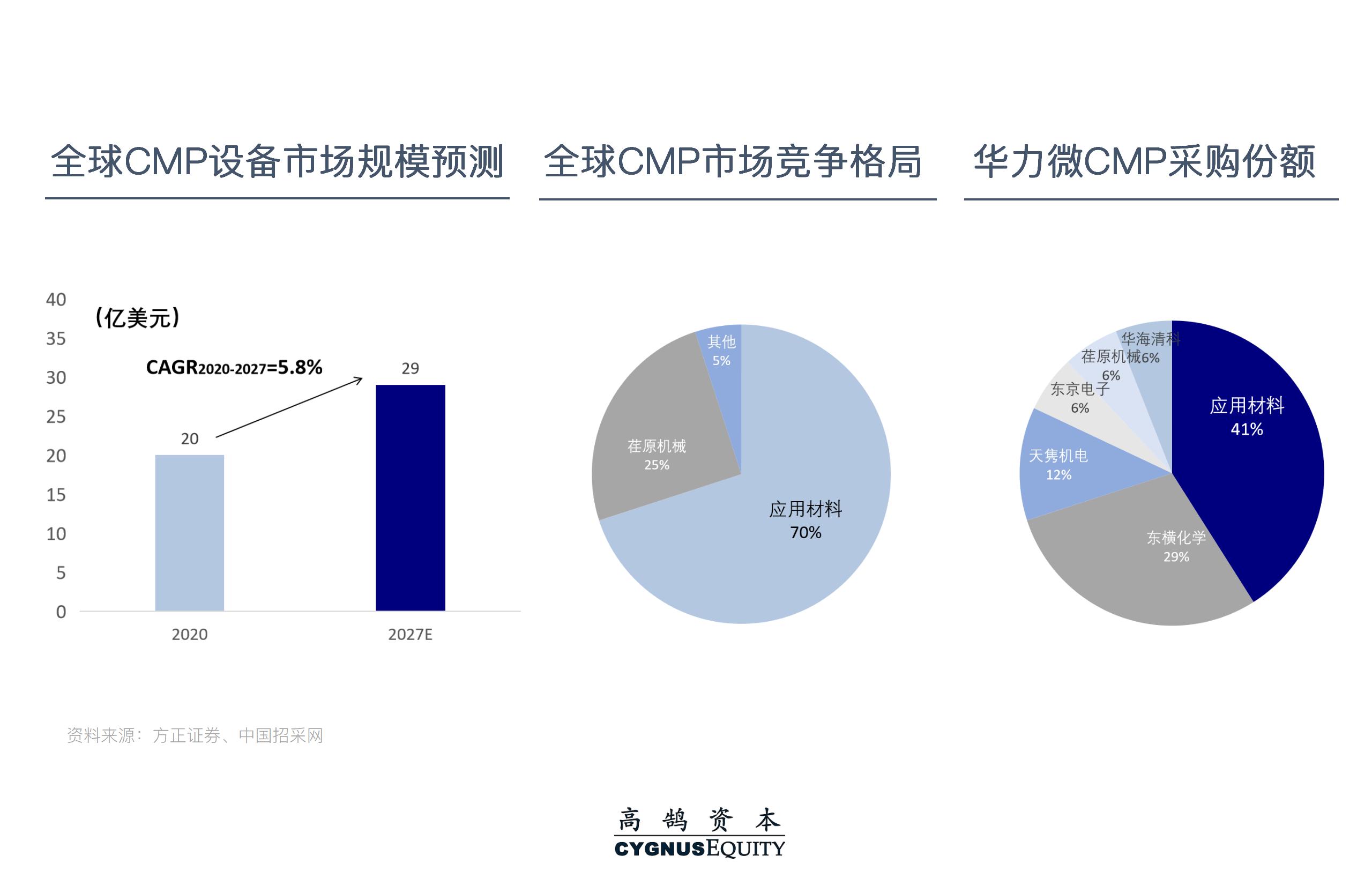

据Business Wire预测,2020年至2027年,全球CMP设备市场规模将从20亿美元增长至29亿美元,CAGR达5.8%。但全球CMP设备市场呈现高度垄断格局,美国应用材料一家独大,2019年市占率达到70%,而位居第二的日本荏原机械仅为25%。

CMP设备的国产化率约18%,目前主要以中低端产品为主,大部分高端CMP设备仍依赖进口。美国应用材料公司和荏原的CMP设备均已达到5nm制程工艺,华海清科的CMP设备则主要应用于28nm及以上制程生产线,14nm制程工艺仍在验证中,技术水平与两家巨头仍存在一定差距。

另外,由于第三代半导体碳化硅相较于硅禁带宽度和击穿场强更大,适用于功率器件。经预测,2027年全球碳化硅功率器件市场规模有望达62.97亿美元,2021-2027年CAGR达34%;其中汽车市场碳化硅功率器件规模有望达49.86亿美元,占比达79.2%。但是,由于碳化硅材料硬度大,针对传统硅基的CMP设备无法满足碳化硅器件制备过程中的抛光要求。美国应用材料公司的碳化硅CMP设备也还在预研阶段。我国或许具备在碳化硅CMP领域换道超车的机会。

(七)从通用性及国产化率看零部件国产化替代机会

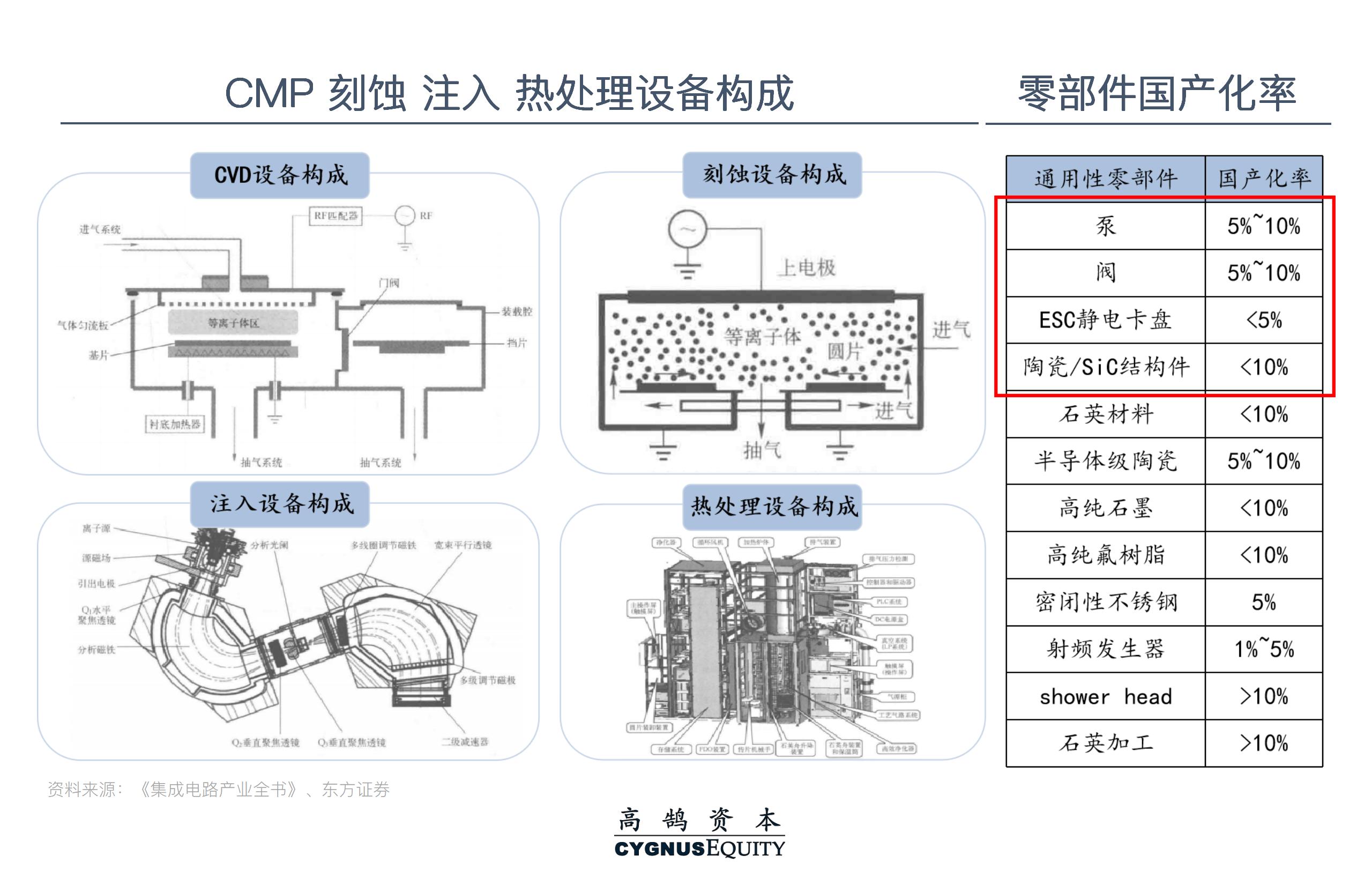

高鹄团队整理了CVD、刻蚀设备、离子注入设备、热处理设备的具体构造以及零部件的国产化率,从零部件通用性以及国产化率角度出发,分析了2023年值得关注的零部件种类为:真空泵、真空阀、ESC、结构件。

真空子系统包含用于真空获得、真空测量、真空检漏的零部件,用于半导体产品制造领域的代表性产品为干式真空泵。真空子系统市场规模约27亿美元,60%份额由欧洲生产商贡献。其中,前三大欧洲生产商——Edwards、Pfeiffer和VAT,贡献了全球55%的市场份额。

ESC可通过静电吸附作用来固定晶圆,确保晶圆不会发生翘曲变形,保证加工精度和洁净程度。目前普遍的静电吸盘技术主要是以氧化铝陶瓷或氮化铝陶瓷作为主体材料。ESC市场具有高度垄断性,主要由日本和美国等企业主导,包括美国应用材料、美国LAM、日本新光电气、日本TOTO等公司。前四大企业占据90%以上的全球市场份额。

超高纯陶瓷/碳化硅结构件是用于半导体氧化扩散设备中的炉管、立式舟、底座和挡板的重要零部件。要求在1000℃以上高温环境下仍能保持高硬度,并可将热量快速、均匀传导。目前90%的市场被日本特殊陶业、京瓷基团垄断。

二、量检测设备的国产化机会详解

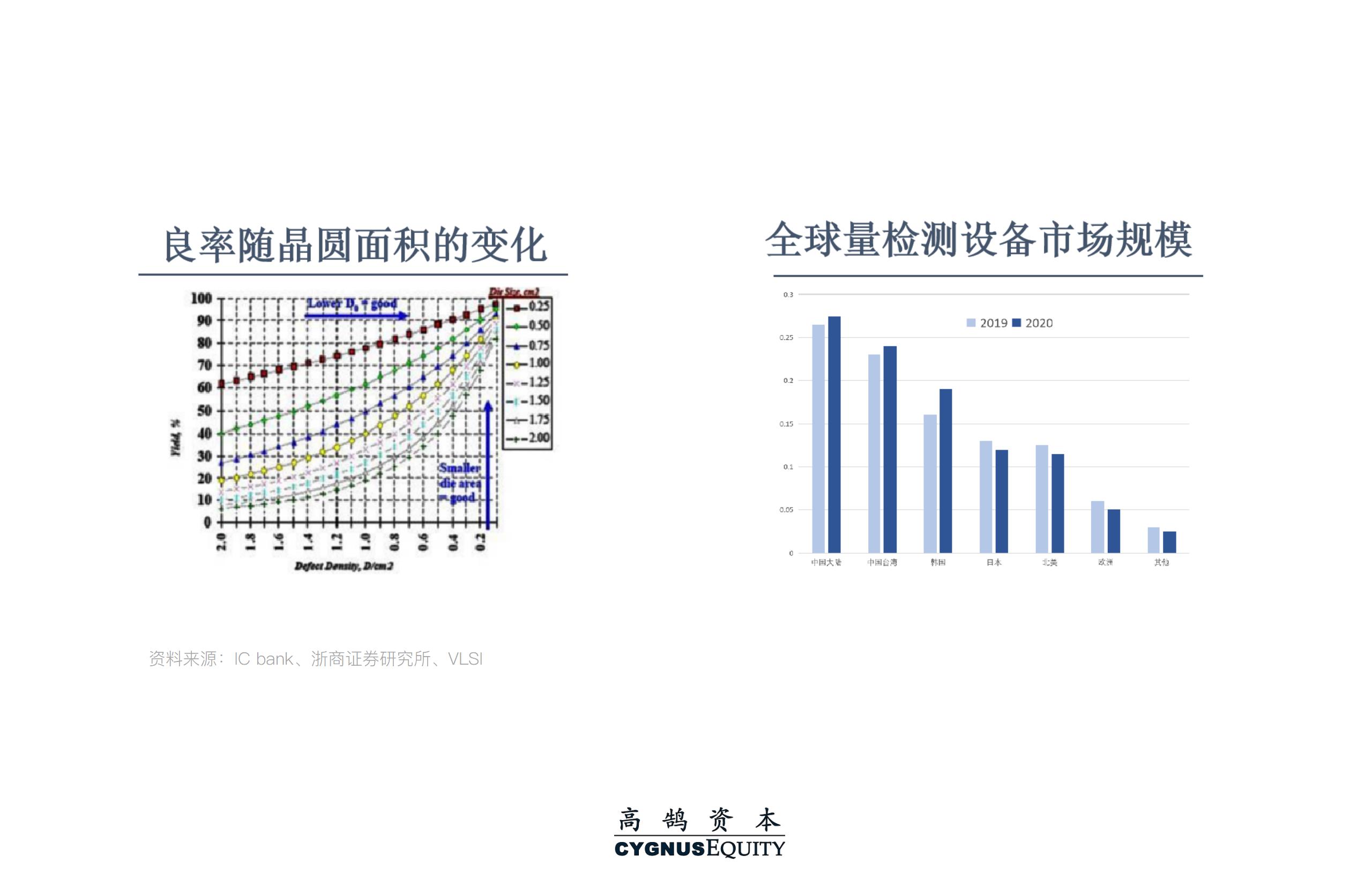

从技术路线原理上看,检测和量测主要包括光学检测技术、电子束检测技术和X光量测技术。三种技术的差异主要体现在检测精度、检测速度及应用场景上。结合三类技术路线的特点,应用光学检测技术的设备可以相对较好实现高精度和高速度的均衡,并且能够满足其他技术所不能实现的功能,如三维形貌测量、光刻套刻测量和多层膜厚测量等应用。根据VLSI Research和QY Research的报告,在2020年全球半导体检测和量测设备市场中,应用光学检测技术、电子束检测技术及X光量测技术的设备市场份额占比分别为75.2%、18.7%及2.2%,可以看出应用光学检测技术设备具有领先的市占率优势。

未来检测和量测设备的技术提升主要体现在三个方面:提高检测技术分辨率、加强大数据检测算法和软件的自主研发、提升设备检测速度和吞吐量。

分辨率:随着 DUV、EUV光刻技术的不断发展,集成电路工艺节点的不断升级,市场对检测技术的空间分辨精度也提出了更高的要求。未来设备制造厂商必须使用更短波长的光源以及更大数值孔径的光学系统,才能进一步提高光学分辨率。

软件与算法:在达到或接近光学系统极限分辨率的情况下,光学检测技术在依靠解析晶圆图像来捕捉其缺陷的基础之上,还需要结合深度的图像信号处理软件和算法,在有限的信噪比图像中寻找微弱的异常信号。然而目前市场上并没有可以直接使用的软件,因此,业内企业均需在自己的检测和量测设备上,自行研制、开发算法和软件。

吞吐量:半导体质量控制设备是晶圆厂的主要投资支出之一,因此设备的性价比是其选购时的重要考虑因素。质量控制设备检测速度和吞吐量的提升将有效降低晶圆检测成本,从而实现降本增效。

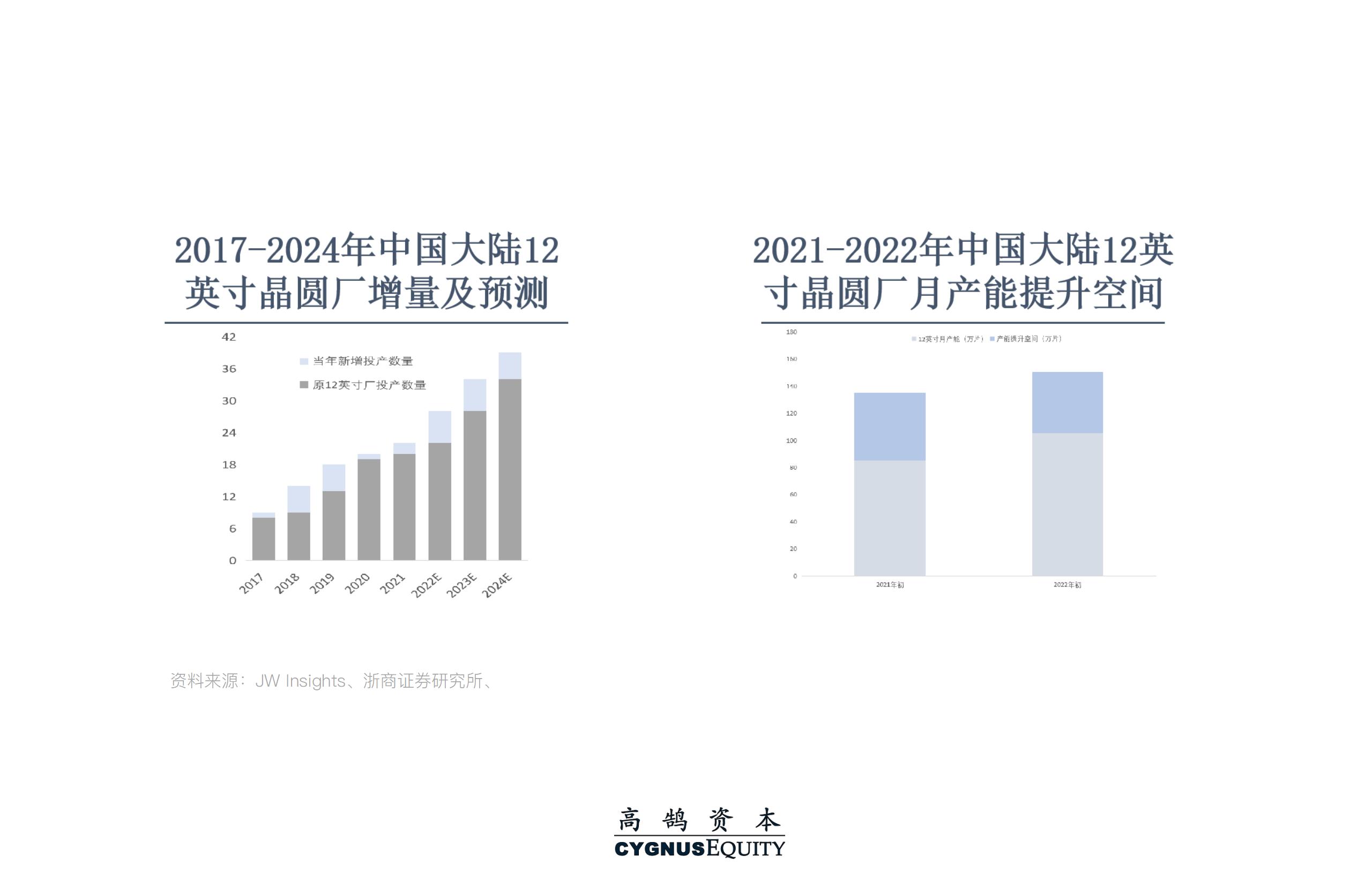

受益于晶圆厂扩张扩产,前道量测设备市场空间广阔。根据集微咨询统计,中国大陆共有23座12英寸晶圆厂正在投入生产,总计月产能约为104.2万片,与总规划月产能156.5万片相比,仍有较大扩产空间。据预测,中国大陆2023年、2024年每年将新增5座12英寸晶圆厂。

同时,晶圆面积增大的趋势下,对良率要求越来越严格,也增加了对量测及检测设备的需求。2016年至今,国内半导体设备和检测与量测设备市场快速发展,VLSI Research数据显示,中国大陆2020年市场规模超过21亿美元,五年CAGR为31.6%,再次成为全球最大的检测与量测设备市场。

经过多年潜心研究和技术经验积累,我国检测与量测设备行业实现较大突破,以中科飞测、上海睿励、上海精测为代表的的国产厂商开始发力,部分产品已经出现在中芯国际、长江存储、长电科技、华天科技、通富微电等国内主流集成电路制造产线,打破了在质量控制设备领域国际设备厂商对国内市场的长期垄断局面。

三、高鹄的赛道投资建议

(一)半导体设备及零部件

镀膜:线宽微缩化和结构3D化的趋势催生了成倍的镀膜设备需求

热丝CVD具备镀膜衬底温度低的特点,满足单片三维集成顶层器件镀膜的温度要求,或可颠覆现有其他镀膜设备。随着集成电路技术节点进入原子时代,ALD在镀膜设备中的占比逐渐提高,具备ALD设备自研能力及产品拓展能力的创业企业值得关注。

光刻:半导体工业皇冠上的明珠,光刻机关键零部件、材料值得关注

我国上海微电子光刻机整机同ASML差距较大,建议关注具备配套涂胶显影设备、DUV/EUV光刻胶、光源/物镜/浸没系统自研能力的创业企业。

刻蚀:国产化率高、大厂垄断性严重

国产市场被北方华创、中微公司垄断,该领域暂无市场/技术路线变动,创业公司机会较小。

注入及热处理:先进制程对接触电阻率的要求倒逼低能大束流注入机、激光退火加速国产化替代

根据ITRS规定,先进制程工艺的接触电阻率对源漏区域高掺杂、超浅结要求极高。因此,具备低能大束流离子注入机技术能力的创业公司及nS级激光退火原创技术的公司极具竞争力。

CMP:成熟制程设备已被大厂垄断

具备先进制程/SiC抛光研发能力的CMP整机/零部件厂商或将突出重围。

零部件:拥有低国产化率、高通用性零部件自研能力的厂商或将变身专精特新“小巨人”

真空泵、真空阀、静电卡盘等零部件国产化率<10%,且在半导体整机设备中通用性极强,拥有自研能力和大客户验证的创业公司值得关注。

(二)半导体量检测设备:中国维持全球半导体量检测设备第一大市场,相关公司生正逢时

东方晶源在等创业公司检测领域能够互补中科飞测、上海精测、睿励的能力不足,外加拥有大客户验证的公司,未来可期。

2023年是半导体设备挑战与机遇并行的一年:一方面,受美国出口管制的影响,2022 年中国半导体制造设备进口额同比下滑42.63%,直接影响了fab厂的扩产计划;但另一方面,中国大陆地区已成为全球最大的设备市场,目前各类设备的平均国产化率仅为13%,仍有极大的国产替代空间。高鹄半导体团队坚定看好半导体设备领域,将持续深耕产业链上下游,助力优质企业的投融资工作,致力于为中国半导体的发展贡献力量。