招商证券|银行 廖志明团队

简要

受息差缩窄及资本市场低迷等影响,2022年招行营收增速仅4.1%,同比回落明显;归母净利润增速达15.1%,主要是由于信用成本下行;加权平均ROE达17.1%,领跑上市银行。招行负债成本及财富管理优势明显,低负债成本造就高息差,2022年净息差2.40%,尽管同比缩窄但显著高于行业平均;2022年大财富管理收入490.5亿元,与营收的比值14.3%。受房地产及信用卡质量恶化影响,资产质量有所承压,2023年或改善。招行为高ROE的零售标杆银行,当前股息率达5%,我们维持“强烈推荐”评级,目标价44.2-51.6元/股。

摘要

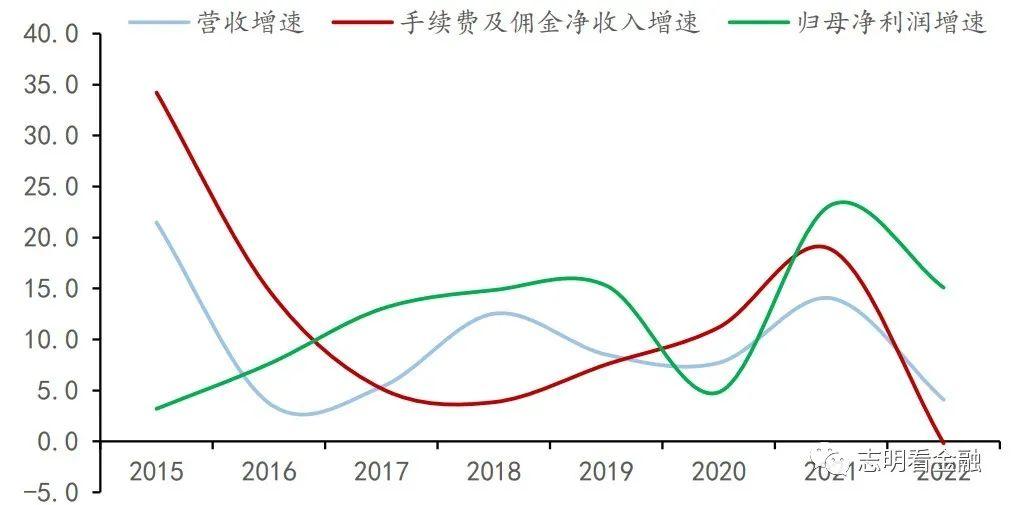

营收增速回落。2022年营收增速4.1%,同比大幅回落,主要是由于息差明显收窄及财富管理业务低迷导致手续费及佣金净收入增速大幅回落。2022年归母净利润增速15.1%,处于2015年以来较高水平,且较3Q22有所回升,主要是由于信用成本下降。2022年加权平均ROE达17.1%,领跑A股上市银行,2022年拟现金分红比例33.0%,对应当前股价的股息率达5.0%。

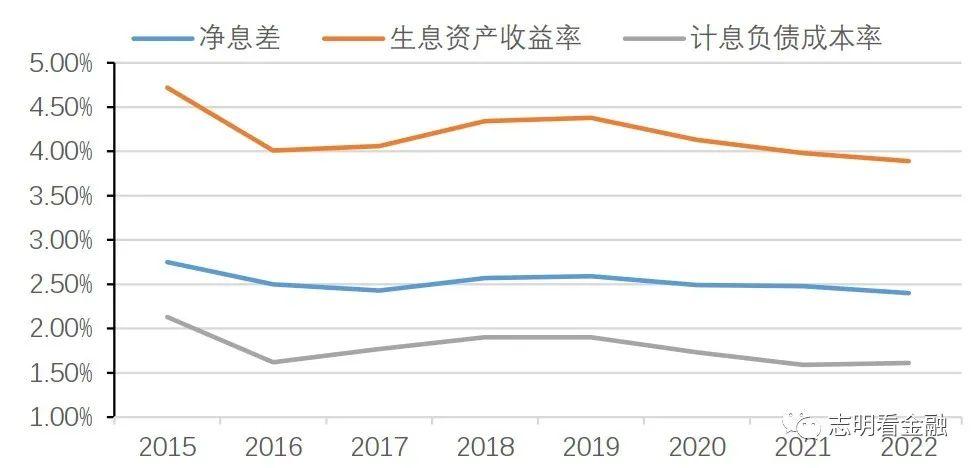

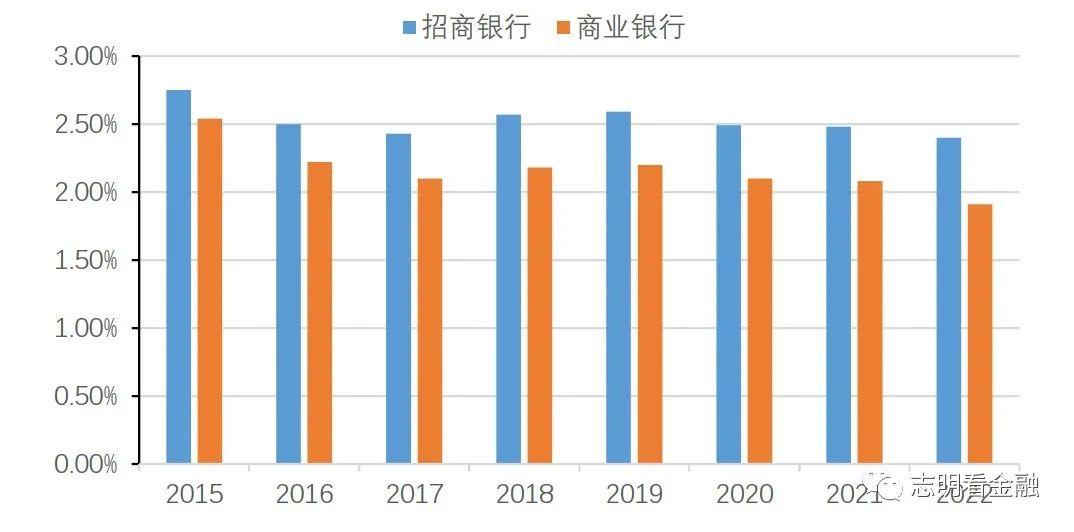

息差有所缩窄。2022年净息差2.40%,较商业银行平均水平高近50BP,同比则下降8BP。主要是由于近年市场利率下行及LPR下调,该年生息资产平均收益率同比下降9BP至3.89%。该年计息负债成本率仅1.61%,预计为A股上市银行最低,优势源于优异的客户基础,活期存款占比高且较稳定。

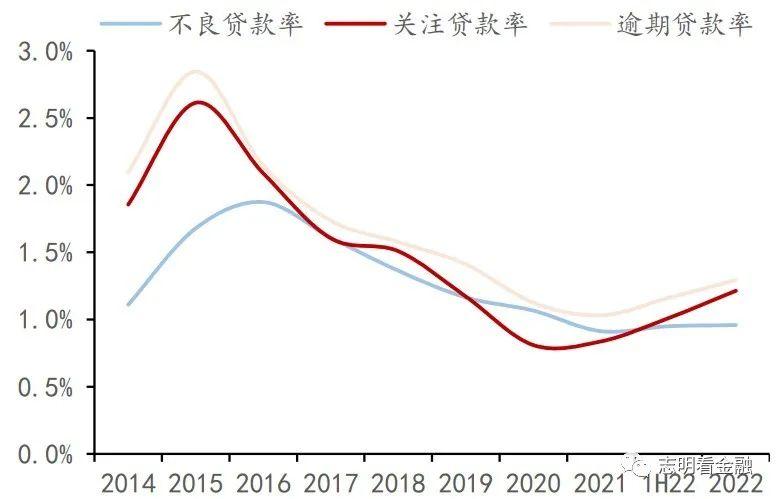

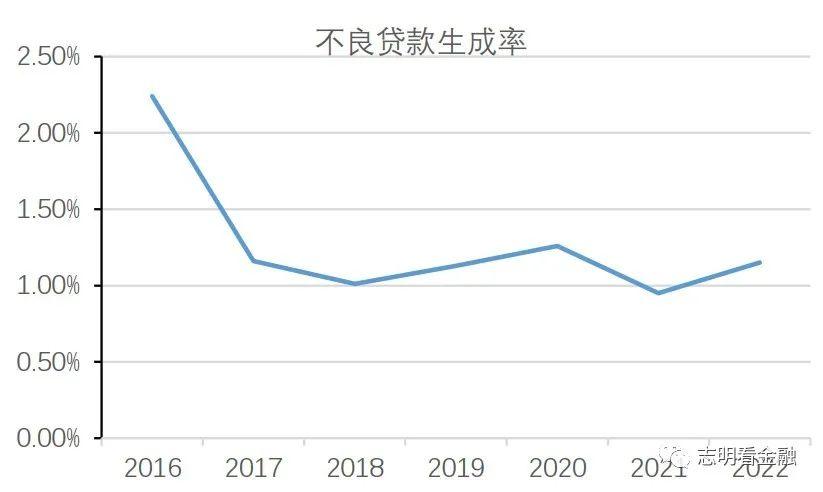

资产质量略微恶化。截至2022年末,招行不良贷款率0.96%,关注贷款率1.21%,逾期贷款率1.29%,均同比有所上升。2022年不良生成率1.15%,同比上升0.2个百分点,不良生成压力有所上升,主要来自房地产企业及信用卡贷款。2022年末招行本行口径房地产业不良贷款率3.99%,较上年末上升2.6个百分点。2023年资产质量或有所改善。

大财富管理收入有所下行。2022年招行大财富管理收入491.5亿元,与营业收入的比值为14.3%。2022年大财富管理收入有所下滑,主要是资本市场低迷使得基金代销收入锐减,此外信托代销收入大幅下降。随着股市回暖,2023年财富管理收入或将有所改善。年末零售AUM达12.1万亿,同比增长12.7%。

维持“强烈推荐”投资评级。招行为高ROE的零售标杆银行,当前股息率达5%,我们维持“强烈推荐”评级,目标价44.2-51.6元/股。后续股价表现有望受益于美债收益率回落带来北上资金重新净流入、地产销售回暖及财富管理业务改善。

风险提示:金融让利,息差收窄;财富管理发展低于预期等。

正文

1

营收增速回落,但盈利增速亮眼

营收增速回落。招商银行2022年营收增速4.1%,同比大幅回落,主要是由于息差明显收窄及财富管理业务低迷导致手续费及佣金净收入增速大幅回落。2022年营收增速较3Q22回落,亦有2022年底债市调整之影响。2022年归母净利润增速15.1%,处于2015年以来较高水平,且较3Q22有所回升,主要是由于信用成本下降。

图1:招商银行2015-2022年营收与盈利增速情况

资料来源:上市银行定期财报,招商证券

ROE高位平稳。由于盈利增长较快且分红比例较高,近年来招商银行ROE高位平稳。2022年加权平均ROE达17.1%,领跑A股上市银行,2022年拟现金分红比例33.0%,每股拟现金分红1.738元(含税),对应当前股价的股息率达5.0%。

图2:招商银行加权平均ROE高位平稳

资料来源:上市银行定期财报,招商证券

2

息差有所缩窄,但领跑行业

息差有所缩窄。招商银行2022年净息差2.40%,同比下降8BP。主要是由于2022年生息资产平均收益率同比下降9BP至3.89%,这与近年市场利率下行及LPR下调有关。招行2022年计息负债成本率1.61%,同比上升2BP,主要是由于存款定期化等影响,2022年招行企业活期存款平均成本率上升较明显。

图3:招商银行2022年净息差有所收窄

资料来源:上市银行定期财报,招商证券

招行负债成本优势显著,使得息差领跑行业。2022年招行计息负债成本率仅1.61%,预计为A股上市银行最低,负债成本优势显著。低负债成本源于优异的客户基础,活期存款占比高且较稳定。低负债成本造就招行较高的息差水平,2022年净息差2.40%,较商业银行平均水平高近50BP。

图4:招商银行净息差显著高于商业银行平均

资料来源:iFinD,招商证券

展望2023年,受2022年LPR大幅下调带来存量贷款重定价及按揭贷款提前还贷等影响,我们预计23Q1净息差将大幅承压。随着经济复苏,后续净息差有望企稳。

3

资产质量有略微恶化,不良隐忧较小,2023年有望改善

2022年资产质量略微恶化。截至2022年末,招行不良贷款率0.96%,关注贷款率1.21%,逾期贷款率1.29%,均同比有所上升。2022年不良生成率1.15%,同比上升0.2个百分点,不良生成压力有所上升。2022年不良生成压力主要来自房地产企业及信用卡贷款。2022年末招行本行口径(非并表的集团口径)房地产业不良贷款率3.99%,较上年末上升2.60个百分点。

房地产风险有所缓释。招行集团房地产相关的实有及或有信贷、自营债券投资、自营非标投资等承担信用风险的业务余额合计4633亿元,较上年末下降9.4% ;理财资金出资、委托贷款、合作机构主动管理的代销信托、主承销债务融资工具等不承担信用风险的业务余额合计3004亿元,较上年末下降27.1%。

展望2023年,随着房地产政策大幅放松及地产销售回暖,房地产不良风险有望下降。此外,由于防疫大幅优化,信用卡贷款不良压力有望下降。我们预计2023年招行资产质量将相对明显地改善。

图5:2022年招商银行资产质量有略微恶化

资料来源:招商银行定期报告、招商证券

图6:招商银行2022年不良生成率有所上升

资料来源:招商银行定期报告、招商证券

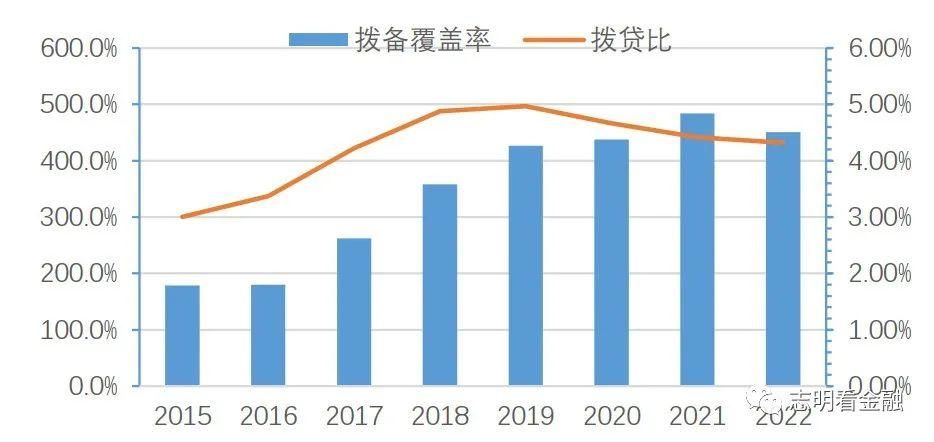

拨备水平较高。截至2022年末,招行拨备覆盖率467%,拨贷比4.43%,均同比有所下行,但仍然保持较高水平,风险抵御能力较强。

图7:招商银行2022年拨备水平略微下行

资料来源:招商银行定期报告、招商证券

4

财富管理收入有所下滑,但零售业务依然亮眼

大财富管理收入有所下行。2022年招行大财富管理收入491.5亿元,与营业收入的比值为14.3%。2022年大财富管理收入有所下滑,主要是受资本市场低迷的影响,基金代销收入锐减,此外主动压降融资类信托代销规模,信托代销收入大幅下降。随着股市回暖,2023年财富管理收入或将有所改善。

表1:招商银行2016-2022年大财富管理收入情况(亿元)

资料来源:招商银行定期报告、招商证券

深耕零售,多点开花,盈利能力突出。2022年零售业务税前利润941.8亿元,占比达57%。2022年末零售客户达1.84亿户,居股份行首位。财富管理业务的王者,2022年末私行AUM达3.8万亿元,居国内首位,零售AUM突破12万亿元,同比增长12.7%;该年大财富管理收入491.5亿元,占营收的比值14.3%。截至2022年末,零售存款达3.1万亿元,同比大增,与2022年理财净值波动加大及股市低迷等有关。

表2:招商银行2016-2022年零售银行主要指标

资料来源:招商银行定期报告、招商证券

信用卡业务的领头羊。招行信用卡业务起步早,发展快。2022年招行信用卡交易额达4.84万亿元,年末信用卡贷款余额8845亿元,为国内信用卡业务的领头羊。2022年招行信用卡业务收入达920.5亿元,同比有所增长,与营业收入的比值达26.7%。

表3:招商银行信用卡业务主要情况

资料来源:招商银行定期报告、招商证券

5

投资建议:强烈推荐,三大逻辑

三十余年厚积薄发,终成零售标杆银行。招行是目前资产规模最大的股份行,2022年末资产规模达10.1万亿元。招行2004年开始零售转型,2014年实施“轻型银行”战略转型,2018年以来探索数字化时代的3.0模式,构建大财富管理价值循环链,打造最好财富管理银行。董事会领导下的行长负责制是机制保障,保证了招行管理层及战略的稳定,为零售战略实施的根基。

金融科技赋能业务发展。招行信息科技投入持续增长,2022年达141.7亿元,营收占比达4.1%,赋能零售、对公等业务发展,剑指最强金融科技银行。

依靠零售业务,招行实现了“低负债成本-较高的息差-较好的贷款质量-盈利较快增长”的良性循环,ROE领跑上市银行,2022年加权平均ROE达17.1%。招行摆脱了“信贷扩张-资本约束-再融资-新一轮信贷扩张”的路径依赖,轻资本转型卓效显著。我们预测招行2023/2024年净利润同比增长12.1%/10.8%。

三大逻辑看多。1)随着欧美银行危机演变,美联储或提前降息,美债收益率已经大幅回落,北上资金或重新净流入。招行作为北上资金持股比例较高的标的,有望受益;2)地产销售回暖。零售业务业务主要是个贷与财富管理,地产销售回暖有望带动个贷需求改善;3)近期股市有所回暖,招行为财富管理的领头羊,2023年财富管理逻辑估值溢价或回归。

招行为高ROE的零售标杆银行,当前股价对应的股息率达5%,我们维持招商银行“强烈推荐”评级。我们给予招商银行目标估值1.2-1.4倍2023年PB,对应目标价44.24-51.62元/股。