21世纪经济报道记者 唐婧 北京报道

众所周知,普惠金融是世界性难题,根源在于小微企业贷款规模小、风险高、难度大等问题导致的融资难融资贵。但是,小微企业的活力又关乎经济发展的内生动力,占市场主体比重超过90%的小微企业,贡献了全国80%以上的就业,70%以上的发明专利,60%以上的GDP和50%以上的税收,因此普惠金融的发展质量是事关金融稳定和经济发展的大事。

2022年,我国普惠金融交出了一份靓丽的成绩单。3月中旬发布的《2022年中国银行业服务报告》显示,截至2022年末,中国银行业金融机构用于小微企业的贷款(包括小微企业贷款、个体工商户贷款和小微企业主贷款)余额达到59.70万亿元,其中,单户授信总额1000万元及以下的普惠型小微企业贷款余额为23.60万亿元,同比增速23.60%。

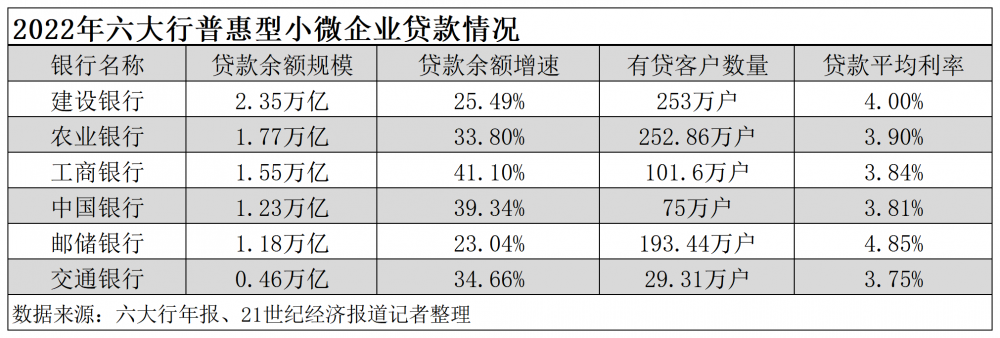

六大国有银行践行普惠金融成果如何?数据显示,2022年六大行普惠型小微贷款余额合计为8.54万亿元,较上年末增加了31.99%,在贡献普惠金融力量方面仍发挥着“头雁”作用。

头部优势已经显现

21世纪经济报道记者在梳理六大国有银行年报时发现,国有大行在服务普惠金融领域各有千秋,且头部的优势已经显现。

从贷款余额规模来看,截至2022年末,建设银行普惠型小微企业贷款余额规模位居第一,达2.35万亿元;农业银行以1.77万亿元的规模排在第二;中国工商银行以1.55万亿元的规模位居第三;中国银行以1.23万亿元的规模位列第四;邮储银行以1.18万亿的规模排在第五;交通银行则以0.46万亿元的规模排在末尾。

从贷款余额增速来看,六大行普惠型小微企业贷款余额同比增速依次为工商银行 41.1%,中国银行 39.34%,交通银行 34.66%,农业银行 33.8%,建设银行25.49%和邮储银行23.04%。

从有贷客户数量来看,建设银行的普惠型小微企业贷款客户数量最多,达253万户;农业银行252.86万户的普惠贷款客户数量紧随其后,排在第二;邮储银行普惠贷款客户为193.44万户,排在第三;工商银行普惠贷款客户为101.6万户,位列第四;中国银行以75万户的普惠贷款客户数量排在第五;交通银行普惠贷款客户仅29.31万户,排在末尾。

从贷款平均利率来看,2022年六大行投放的普惠型小微企业贷款利率均有下降。 截至2022年末,交通银行普惠型小微企业贷款累放平均利率仅3.75%,为六大行中最低;其它五大行的全年新发放普惠型小微企业贷款平均利率从低到高排序则依次为中国银行3.81%,工商银行3.84%,农业银行3.90%,建设银行4.00%,邮储银行4.85%。

其中交通银行普惠型小微企业贷款累放平均利率同比下降26BP,中国银行、工商银行、农业银行、建设银行全年新发放普惠型小微企业贷款平均利率同比分别下降15BP、26BP、20BP和16个BP。值得注意的是,邮储银行的普惠型小微企业贷款平均利率同比下降34个BP,为六大行中幅度最大,但仍显著高于同业。

综合来看,无论是普惠型小微企业贷款的余额规模还是有贷客户数量,建设银行都稳居行业的头把交椅。建设银行行长张金良在业绩发布会上也提到,建行开辟了“大银行”服务小企业的新路径,已经成为全球普惠金融供给总量领先的金融机构。另外,在今年 2月23日召开的中国银行业协会普惠金融工作委员会成立大会上,经过普惠委全体成员单位表决,中国建设银行当选普惠委第一届主任单位。

关于普惠金融取得领先地位的秘诀,张金良在业绩发布会上也有分享。他透露,建行建立了一套以数据为生产要素、以模型为主要生产工具的数字化线上普惠经营模式,内部大约有80%左右的业务都是纯线上的。这一点得益于国家大数据源的建设和供给,针对现在的纳税数据、社保医保、交易数据,国家层面都有非常好的供给。是“数据+科技”帮助我们取得了这样的成绩。

强化科技支撑、加强数据共享被视为进一步推动普惠金融高质量发展的重要抓手。在近日举行的中国银行业协会普惠金融工作委员会成立大会上,中国银行业协会党委书记、专职副会长邢炜表示,银行业机构下一步要重点围绕促进融资成本合理化、信贷可得最大化,提高差异化发展程度,善用科技手段释放数据价值,构建普惠金融服务健康发展长效机制等方面做好工作。

国家发展改革委财金司副司长赵怀勇在会上介绍,发改委会同银保监会等部门正在积极推广“信易贷”模式,旨在加快涉企信用信息共享,深化大数据开发利用,着力缓解银企信息不对称难题。“信易贷”模式,即依托全国信用信息共享平台,建立全国中小企业融资综合信用服务平台,以信用信息共享与大数据开发应用为基础,充分挖掘信用信息价值,在金融机构与中小微企业之间架起一座“信息金桥”。

截至2022年末,全国一体化融资信用服务平台网络已覆盖除西藏外其他各省(区、市),联通地方各级融资信用服务平台共计179个,支持银行业金融机构累计发放贷款16.6万亿元,其中信用贷款3.5万亿元。

还需注意哪些风险点?

不过,在“数据+科技”助力普惠金融高质量发展的过程当中,潜在的风险也不容忽视。中国银保监会首席检查官王朝弟近日在明珠湾金融峰会(2023)上表示,要让金融科技这一“关键变量”真正成为普惠金融高质量发展的“最大增量”,要高度重视数据安全。

王朝弟强调,安全无小事,金融数据安全事关国家金融安全、经济安全和国家安全,是国家安全的重要组成部分。银行保险机构要构建更加有效的保护机制,尊重消费者的隐私权,防止数据泄露和滥用,切实保障消费者个人信息安全。要加强数据信息安全管理,建立数据安全策略,进行数据风险评估,使用加密与权控技术,全方位加强金融数据信息保护,维护国家安全和金融稳定。

王朝弟还指出,要规范数据采集、使用,加快在数据确权、流通、交易、收益分配、治理等方面的制度建设,加大知识产权保护力度,严厉打击侵权、窃取、非法使用等行为。

除了数据安全之外,招联首席研究员董希淼对21世纪经济报道记者表示,近段时间以来普惠小微贷款利率下降得比较快,实际情况中还要警惕普惠小微贷款被挪用、被套用等现象,甚至还有一些银行过度依赖贷款中介来完成普惠小微贷款的任务,这也是之前银保监会开展不法贷款中介专项治理行动的原因之一。

值得一提的是,银保监会日前对中国银行、民生银行、渤海银行、建设银行、渣打银行(中国)等金融机构开出约3.88亿元巨额罚单,其中一项违规就是将其他贷款纳入小微企业统计口径等,导致小微企业贷款统计数据不真实问题。

在董希淼看来,商业银行尤其是大型银行发展普惠金融不应该用过低的利率去过度影响整个普惠金融生态,避免对中小银行的发展空间造成过大挤压。另外,也不建议下达过重的增长目标,避免商业银行在发展普惠金融的过程中因指标过重产生各种不合规、不合法的行为。可以考虑加大对首贷户的考核比重,引导银行更加科学和理性地去践行普惠金融,进而实现普惠金融高质量发展。

上海金融与发展实验室主任曾刚也告诉记者,当前普惠型小微企业贷款已经达到相当的规模,未来对规模的要求可以适度放松,把更多的关注点放在质量的优化上来,例如更加注重首贷户的拓展。大行可以利用资金和科技方面的优势,聚焦如何增加更多的首贷户,这也有助于降低大行对农村中小机构带来的竞争压力,农村地区的普惠金融市场可能也能够更加平稳有序。

“随着数字信息技术发展,数字金融已经成为银行重要的转型发展方向。后续需要继续巩固我国在数字普惠金融领域的优势,完善数字金融发展基础设施,鼓励商业银行利用大数据、云计算等新技术全面评估客户资信情况,更多推广线上申请审批,推出更多信用类贷款产品,更好地服务小微企业。” 中国邮政储蓄银行研究员娄飞鹏在展望下一阶段普惠金融发展方向时如是表示。