21世纪经济报道记者 杨志锦 上海报道

继内蒙古、天津之后,辽宁、重庆、云南、广西等省份也加入特殊再融资债券的发行行列。

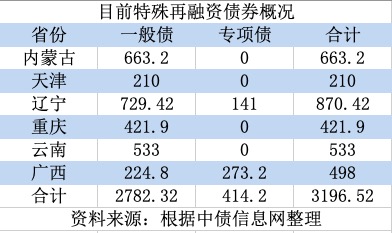

10月9日,辽宁、重庆、云南、广西披露发债材料显示,四省份拟发行用于偿还存量债务的再融资债券规模分别为870.42亿、421.9亿、533亿、498亿。市场将这类债券称为特殊再融资债,实际用途为偿还隐性债务。至此,内蒙古、天津、辽宁、重庆、云南、广西六省份发行规模约3200亿。

值得注意的是,辽宁此次还发行34亿新增专项债,但此次只披露了投向领域,并未像往常一样披露“一案两书”。

首发特殊再融资专项债

所谓再融资债券,根据财政部在《2018年4月地方政府债券发行和债务余额情况》中的定义:

再融资债券是发行募集资金用于偿还部分到期地方政府债券本金的债券。再融资债券即为“借新还旧”债券,是为偿还到期的一般债券和专项债券本金而发行的地方政府债券,不能直接用于项目建设。

在信息披露要求上,再融资债券要求披露所偿还原债券的名称、代码、债券简称、发行规模、票面利率、兑付日等信息。

2020年12月以来,部分再融资债券用途只是模糊表述为“用于偿还存量债务”。这类再融资债券也被市场称为特殊再融资债券,实际用途一般用于置换隐性债务。

特殊再融资债券又分为两类,一类是用于建制县区隐性债务风险化解试点的特殊再融资债券,于2020年12月-2021年9月发行,规模合计6128亿。

另一类特殊再融资债券用于奖励债务管控好的地区。2021年10月-2022年末,北京、上海、广东三省份合计发行了5042亿该类债券,用于置换隐性债务,助力三省份隐性债务清零。

辽宁省此次披露的发债材料显示,辽宁省拟在10月12日发行辽宁省地方政府再融资一般债券(九-十一期)、再融资专项债券(十二期),规模分别为729.42亿、141亿。

重庆市10月9日披露,拟在10月16日发行421.9亿再融资一般债。

云南省当日也披露,拟在10月16日发行533亿再融资一般债。

广西财政厅当日也披露,拟在10月16日发行再融资一般债券(十期)、再融资专项债券(十一至十二期),规模合计498亿。

募集资金用途方面,前述省份发行的地方政府再融资债券均用于偿还存量债务。意味着上述再融资债券均是特殊再融资债券。

记者了解到,发行特殊再融资债券置换隐性债务后,隐性债务减少的规模和政府债务余额增加的规模相等。这就要求地方政府债务余额低于限额,相应才有置换的空间。从当前看,此轮特殊再融资债券将更多利用一般债空间:一是一般债空间更大;二是专项债空间要为未来稳增长留有余地。

辽宁省财政厅数据显示,截至2022年末辽宁省一般债务限额7443.3 亿元,专项债务限额4275.2 亿元,同期一般债务余额6967.7亿元,专项债务余额4012.1 亿元。一般债、专项债余额和限额的空间分别为475.6亿元、263.1亿元。此次辽宁发行的特殊再融资一般债超过前述空间,应是中央对各地限额进行了回收再分配,其他省份也有类似情况。

今年7月24日中央政治局会议提出,要有效防范化解地方债务风险,制定实施一揽子化债方案。据记者了解,今年6月-7月地方已上报建制县隐性债务风险化解试点方案,目前监管部门已批复方案及额度,特殊再融资债券重启发行,可用于置换隐性债务,以缓释债务风险。特殊再融资债券额度将超过万亿,并向12个高风险省份倾斜,后续其他省份也将发行特殊再融资债券。

10月9日,内蒙古特殊再融资债(663.2亿,均为一般债,“23内蒙古债30”、“23内蒙古债31”、“23内蒙古债32”)已成功发行。其中“23内蒙古债29”用于偿还地方政府债券本金,属于普通再融资债券,其和特殊再融资债券“23内蒙古债30”的期限一致,二者的中标利率一致,全场倍数、边际倍数相差也不大。

此外,按照发债材料,天津市将于10月10日发行210亿特殊再融资债券,也是一般债。

此次辽宁、广西发行的特殊再融资债,不仅有再融资一般债,还有再融资专项债。从预算逻辑上看,主要看原债务投向的项目有没有收益,如果有收益则发再融资专项债,如果没有收益则发再融资一般债。但考虑到收益确定空间较大,地方也会结合其他因素综合确定债券发行类型。

根据《地方政府存量债务纳入预算管理清理甄别办法》,财政部门商有关部门对地方政府负有偿还责任的存量债务进行逐笔甄别。其中:

(一)通过PPP模式转化为企业债务的,不纳入政府债务。

(二)项目没有收益、计划偿债来源主要依靠一般公共预算收入的,甄别为一般债务。如义务教育债务。

(三)项目有一定收益、计划偿债来源依靠项目收益对应的政府性基金收入或专项收入、能够实现风险内部化的,甄别为专项债务。如土地储备债务。

(四)项目有一定收益但项目收益无法完全覆盖的,无法覆盖的部分列入一般债务,其他部分列入专项债务。

专项债未披露“一案两书”

和再融资债券用于偿还地方政府债券本金或存量债务不同,新增地方政府债券直接用于项目建设,新增一般债用于没有收益的项目建设,新增专项债用于有收益的项目建设。

新增专项债于2015年首度发行,当年发行规模1000亿。2016年、2017年,其发行额度分别扩张到4000亿、8000亿,2018年首度超过1万亿,2019年扩张到2.15万亿,2020年发行额度达到3.75万亿。2021年、2022年额度有所回落,但仍高达3.65万亿。2023年额度创出新高,达到3.8万亿。

在规模扩大的过程中,新增专项债的信息披露要求逐步完善,要求披露“一案两书”,即由专业机构编制《专项债券实施方案》,会计师事务所出具《专项债券项目财务评估报告书》和律师事务所独立出具的《专项债券项目法律意见书》。

比如辽宁省9月27日披露的专项债(二十二-二十四期)发行材料就有“一案两书”。

不过此次辽宁省披露的专项债(二十五期)发债材料并无“一案两书”,只是简单披露了投向项目情况:此次34亿专项债投向48个项目。评级报告也备注,辽宁省财政厅未提供募集资金项目分配金额及项目“两案一书”等材料。