南方财经全媒体记者 郑嘉意 北京报道

时间进入五月,A股五家上市保险公司已悉数完成一季报披露。据统计,中国人寿、中国平安、中国人保、中国太保、新华保险共实现营业收入6272.24亿元,同比微增1.06%;但同时,五家公司归母净利总计830.17亿元,同比降幅达9.16%。

从一季报披露信息及各公司业绩说明会高管发言情况看,各公司一季度净利承压主要由投资端业绩承压及理赔支出增加造成。

中国人保即回应称,公司短期净利出现波动,主要受三大原因影响——一是自然灾害造成的经济损失较多,据应急管理部公布的数据,一季度我国自然灾害造成的直接经济损失238亿元,为近五年同期损失之最;二是随着经济活动持续回暖、客户出行增长,车险出险率上升;三是公司权益类投资收益下降。

虽盈利能力整体承压,但就保险业务方面,各公司表现仍有亮眼之处。尤其寿险方面,五家保险公司寿险业务保费虽未有显著增长,但代表潜力的新业务价值增长明显。

其中,中国人寿2024年一季度公司新业务价值实现近年来最高增速,较上年同期重置后数据增长26.3%;人保寿险新业务价值可比口径下同比增长81.6%;中国平安寿险及健康险业务新业务价值可比口径下同比增长20.7%;太保寿险新业务价值同比增长30.7%。

投资端压力难消

2023年以来,各保险公司投资业务在利率下行、权益市场波动的大背景下普遍表现不佳,进而拖累净利。

记者统计发现,A股五家上市保险公司2023年总投资收益3844.70亿元,较上年同期下降15.2%。

具体而言,中国平安、中国太保、中国人寿、新华保险的净投资收益率分别下降0.5个百分点、0.3个百分点、0.23个百分点、1.2个百分点至4.2%、4%、3.77%、3.4%;总投资收益率分别上升0.6个百分点,下滑1.5个百分点、1.26个百分点、2.5个百分点至3.0%、2.6%、2.68%、1.8%。

关于净利润下滑的原因,保险公司普遍解释称,主要是受宏观经济环境变化及资本市场波动影响。时间进入2024年后,这一趋势并未改变。

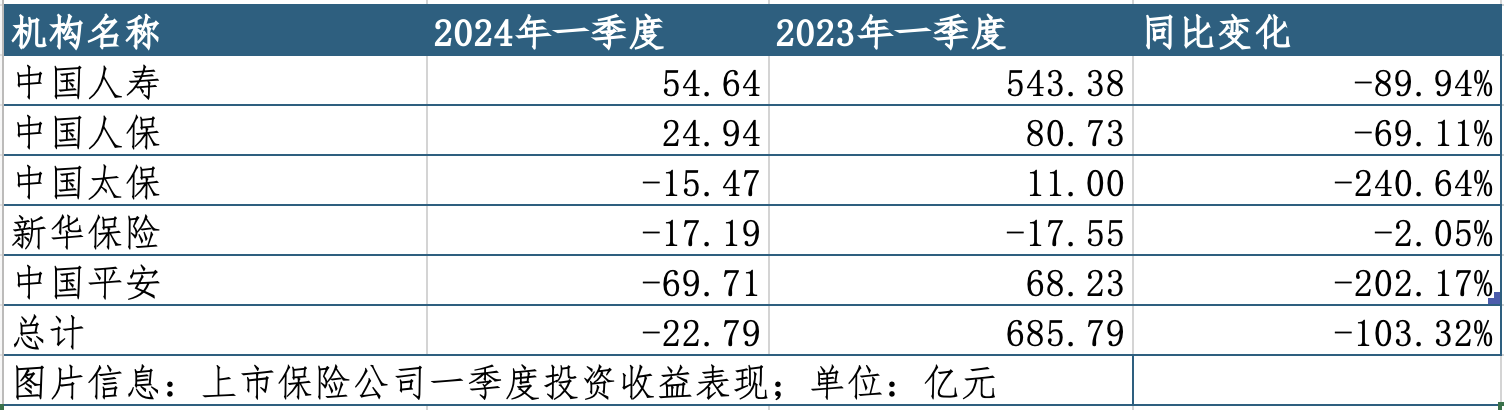

一季报显示,A股五家上市保险公司报告期内投资收益总计亏损22.79亿元,同比降幅达103.32%。

具体而言,中国人寿、中国人保、中国太保、新华保险、中国平安报告期内投资收益分别为54.64亿元、24.94亿元、-15.47亿元、-17.19亿元及-69.71亿元,降幅分别为89.95%、69.11%、240.64%、2.05%、202.17%。其中,新华保险已连续两年一季度投资收益为负。

从各公司投资收益率看,中国人寿报告期简单年化总投资收益率为3.23%,简单年化净投资收益率为2.82%,同口径同比下降0.1个百分点;中国太保总投资收益率为1.3%,同比下降0.1个百分点;中国平安年化综合投资收益率为3.1%,年化净投资收益率为3.0%。

中国平安在一季报中解释称,2024年第一季度,宏观经济逐步复苏,但国内有效需求不足等问题依然存在,推动经济回升向好的基础还需进一步巩固。

资产配置层面,中国平安坚持稳健风险偏好,优化穿越周期的十年战略资产配置,坚持长久期利率债与风险类资产、稳健型权益资产与成长型权益资产的二维平衡配置结构。

中国人寿副总裁刘晖则在业绩说明会上表示,公开市场权益组合收益有波动性,中国人寿在高股息股票方面已有一定规模,未来,仍将持续关注高股息股票策略;同时,将构建分散均衡的高股息股票组合,坚持分散化的配置,同时强化主动管理。

刘晖透露,2024年,公司一季度新增资金中,配置的存款、协议存款、债券等收益率在3%左右,配置的非标固收类资产收益率在4%左右。

面向未来投资环境,招商非银分析师郑积沙指出,新“国九条”已明确“优化保险资金权益投资政策环境,落实并完善国有保险公司绩效评价办法,更好鼓励开展长期权益投资。完善保险资金权益投资监管制度,优化上市保险公司信息披露要求”。

“一方面,这优化了投资环境,引导险资积极入市,鼓励保险公司在权益投资上放眼长远,构建稳健的投资组合,为资本市场提供长期稳定的资金来源。”郑积沙表示,“另一方面,强化了对保险公司绩效的透明度和监管力度,监管制度的完善将引导保险资金更加科学合理地配置,减少短期市场波动带来的影响。”

强化资产负债管理成行业“关键词”

投资端承压的背景下,进一步强化资产负债管理成为保险公司的“必修课”。

此前,在利率下行背景下,为避免高定价利率带来的利差损风险,2023年7月底,保险业全面停售预定利率高于3.0%的传统寿险、预定利率高于2.5%的分红保险,以及最低保证利率高于2.0%的万能保险。

同年8月,为保障长期可持续经营,国家金融监督管理总局依照《保险法》要求,向多家人身险公司下发《关于规范银行代理渠道保险产品的通知》,9月末发布《保险销售行为管理办法》,从前端对保险销售行为进行全面规范。

过去,基于乐观假设,保险公司之间的“内卷”体现在给客户的收益和给渠道的佣金双高。而“报行合一”下,“给客户的收益-给渠道的佣金-留给公司的价值”这一不可能三角的约束力愈发明显,资源使用效率低、费用空转的问题亟待改变。

对保险公司而言,一方面需要严控资源总量,另一方面需要优化资源结构和使用方式。

中国人寿总精算师侯晋在业绩发布会上表示,公司自一季度持续强化资产负债管理,推进形态多元、期限多元、成本多元的产品体系。具体而言,一是形态多元,在传统险、万能险以及分红险上都有新产品投放;二是期限多元,提供不同期限保险产品,总体上做好久期管控;三是成本多元,积极统筹保证利率成本和浮动利率成本。

侯晋表示,“当前环境下,我们主动压降成本水平,2024年,将坚持多元政策,积极优化全年负债结构,管控利率风险,提升业务盈利水平。对比来看,我们的久期缺口已经从2021年的5.2年缩减到2022年的4.7年,再进一步缩减到2023年的4.4年。”

人保资产总裁黄本尧也曾在2023年业绩发布会上表示,在2024年的投资策略上,公司将进一步加强资产负债管理。例如,强化资产负债的联动,提高投资端账户的精细化管理水平,积极支持长期国债,地方政府债的发行,进一步加大长久期的固定收益率资产的配置力度,缩小资负久期缺口,高度重视和防范资产负债错配的风险。

此外,中国太平董事会秘书张若晗也曾指出,应对低利率环境不是单纯的投资问题,而是资产负债管理问题。“中国太平把资产负债管理放在了更重要的位置,过去险企通常会通过负债驱动投资,目前已逐步转化成资产负债联动,避免在资产端过度积累风险。”

新业务价值高增

虽盈利能力整体承压,但就保险业务方面,各公司表现仍有亮眼之处。尤其寿险方面,五家保险公司寿险业务保费虽未有显著增长,但新业务价值增长明显。

当下,人身险已进入转型“深水区”。保费方面,中国人寿,平安人寿、健康及养老,太保寿险,新华保险,人保寿险及健康险共收入7508.79亿元,同比微降0.44%。其中,仅中国人寿、中国平安人身险业务实现正增长。

但若是不以保费为唯一参照,更多参考价值规模,A股五家上市公司在相关方面均有不俗表现。以新业务价值这一指标为例,该指标指新销售的保单预期未来产生的收益贴现到今年的价值,可反映人身险公司的经营能力和新业务拓展销售水平。

各公司一季报披露,中国人寿2024年一季度公司新业务价值实现近年来最高增速,较2023年一季度重置后新业务价值增长26.3%;中国平安寿险及健康险新业务价值率达22.8%,可比口径下同比增长6.5个百分点;太保寿险新业务价值达成 51.91 亿元,同比增长 30.7%;人保寿险新业务价值可比口径下同比增长 81.6%。

国君非银金融团队指出,2024年一季度,预计上市保险公司个险和银保渠道供需共振推动上市保险公司新业务价值实现较快增长。一是个险队伍小幅下滑,而客户旺盛的储蓄需求叠加人均产能持续提升推动新单;二是银保方面,“报行合一”下费用率显著改善推动价值率提升。