21世纪经济报道记者 邓浩 上海报道

今年开始,HFCs制冷剂正式实施配额管理,对产业链的影响正在显现。

从目前来看,制冷剂供需关系发生了极大变化,市场出清加速,集中度提高,龙头制冷剂公司利润不断增厚。

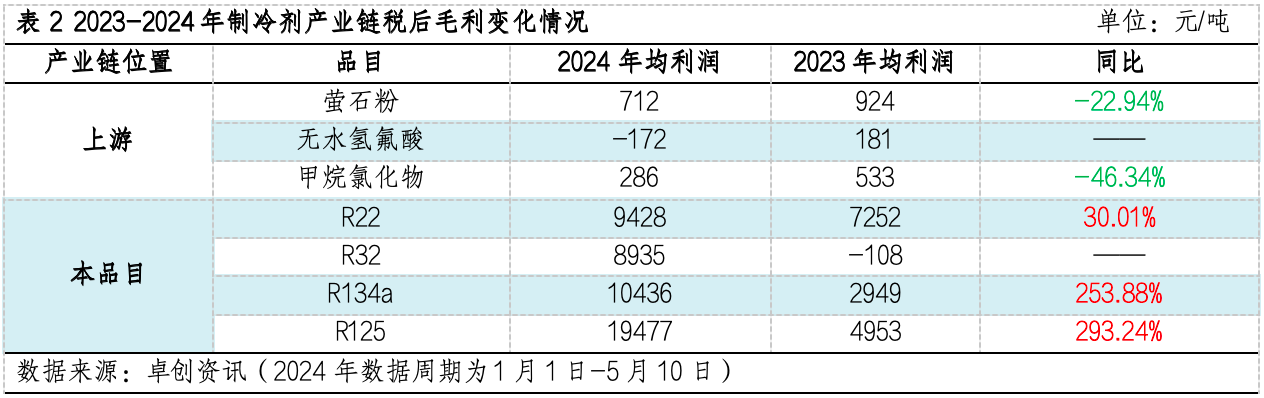

“制冷剂景气周期下,生产企业利润持续向好。从产业链维度来看,上游原料端利润有所收窄,而下游制冷剂端利润明显增加。”卓创资讯分析师张晓梅对21世纪经济报道记者表示。

供给大幅收缩推高制冷剂价格

制冷剂是制冷系统中的工作物质,基本原理是在系统的各个部间循环流动以实现能量的转换和传递,使得制冷机从低温热源吸热,向高温热源放热,实现制冷目的。

为了控制第三代制冷剂氢氟烃(HFCs)所产生的温室效应,《〈蒙特利尔议定书〉 基加利修正案》于2016年10月15日将氢氟烃(HFCs) 纳入《蒙特利尔议定书》的管控范围。

2021年4月16日,我国正式接受《基加利修正案》,加强HFCs等非二氧化碳温室气体的管控。按要求,中国需要在2024年把HFCs的生产与消费冻结在基线水平上, 从2029年开始逐步削减,到2045年实现在基线水平上削减80%。

今年作为HFCs制冷剂开始实施配额管理的第一年,由于供给极大收缩,制冷剂价格不断走高。

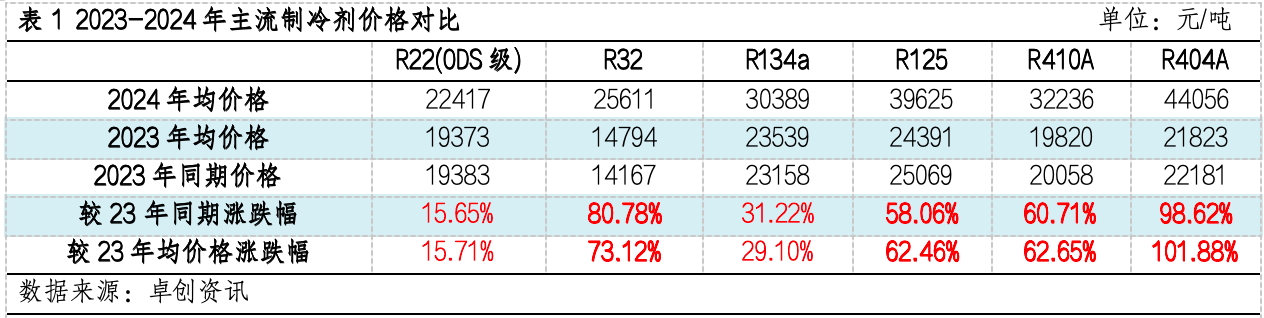

卓创资讯数据显示,截至5月10日收盘,以国内华东市场为例,监测的6个产品中4个产品价格较2023年同期、2023年均价格涨幅均超50%,其中制冷剂R404A年内均价更是较2023年均价格涨幅超100%。

景气周期下产业公司利润向好

“HFCs配额政策下供应受到强约束是支撑价格上行的关键因素。受HFCs配额基准年整体出口水平偏高影响,2024年HFCs整体外用配额占比在54.40%,而我国作为制冷设备第一大生产国,国内市场需求仍存稳中偏强预期,进而使国内市场供应偏紧预期逐步增强。”张晓梅分析称。

卓创资讯数据显示,截至5月10日,以国内华东市场价格为基准,测得制冷剂R22、R32、R134a、R125税后毛利分别在9428元/吨、8935元/吨、10436元/吨、19477元/吨,均较2023年均利润大幅增加。其中,制冷剂R32利润实现扭亏为盈,在2023年负利润基数下,2024年利润实现四位数增幅。

在张晓梅看来,“制冷剂景气周期下,生产企业利润持续向好。从产业链维度来看,上游原料端利润有所收窄,而下游制冷剂端利润明显增加。”

记者梳理相关上市公司财报,发现制冷剂配额较高的龙头公司今年一季度营收、净利都有明显增长。

巨化股份(600160.SH)董秘刘云华在业绩交流会表示,其第三代氟制冷剂今年进入配额制,产品价格经过多年持续下跌后合理性恢复上涨,是今年一季度业绩大增的主要原因之一。

三美股份(603379.SH)董事长兼总经理胡淇翔也在业绩交流会表示,“今年HFCs制冷剂开始实施配额管理,改善了HFCs制冷剂的供需关系。”

原材料窄幅波动影响或较有限

制冷剂上游最主要的原材料是萤石,近期由于矿山整治因素影响,整体供应偏紧,导致价格波动上行,这是否会影响下游制冷剂公司的利润?

“自2月份以来,国内萤石粉价格延续偏强运行。卓创资讯数据显示,截至5月10日收盘,萤石粉华东市场均价在3368元/吨,较2023年均3182元/吨的价格上涨5.85%。其中,供应偏紧是影响其价格的关键因素。”张晓梅表示。

不过在张晓梅看来,虽然短期受矿山整治、矿石紧缺等因素影响,国内萤石粉价格仍有偏强上行预期,但对制冷剂影响或较为有限。

“因制冷剂的直接原料无水氢氟酸行业产能仍持续扩张中,行业供应过剩局面凸显,企业间竞争加剧,在制冷剂产业链上原料端话语权稍显弱势,因此原料端窄幅波动对制冷剂产品利润影响或较为有限。”张晓梅认为。

刘云华也在业绩交流会回应称,“公司含飞源化工年采购萤石精粉约40万吨左右,单价涨1000元,将增加采购成本约4亿元。今年一季度公司萤石采购均价2848.06元/吨,同比上年同期上涨12.13%,季度环比下跌7.58%。从近6年的情况看,萤石价格处于2300至2800元/吨间波动。今年大幅波动的可能性较小。”