21世纪经济报道记者 李玉敏太原、北京报道

近日,有山西省晋中市多家民营企业向21世纪经济报道反映,为了化解原晋中银行股东的风险,该行时任高管要求多家民企通过贷款的方式获得资金,通过“受让股权+购买不良资产”的方式暂时“代持”风险股东的股权。

此后,原晋中银行风险爆发,原董事长等高管“落马”。2021年4月,原晋中银行等五家城商行通过新设合并方式设立了省级的山西银行。这些民企“代持”的股份已经大幅折价贬损,但是银行的借款却被要求按时还本付息,这一问题多次反映仍未解决。

21世纪经济报道记者就此致函山西银行核实相关情况及解决方案。山西银行在给本报的回复中也表示:“吸收合并是依据其有关协议、档案资料、会计资料等依法核定处理的。时任高管因违规违法被司法处理,无法核实其个人行为。在现存文书档案中,在2016 至 2018 年原晋中银行增资扩股期间,关于遴选股东及洽谈入股相关事宜,未发现‘代持’书面材料”。

多家民企称贷款入股银行

山西田森集团有限公司(以下简称“田森集团”)是总部位于山西晋中的一家以房地产开发为主的民营企业。

田森集团有关负责人近日告诉21世纪经济报道记者,2018年8月,原晋中银行董事长刘海滨多次登门,向田森集团实控人杜寅午提出,配合化解“山西德御系”在晋中银行的股金及贷款风险,协助晋中银行暂时代持“山西德御系”持有的晋中银行的部分股份,代持时间最长不超过6个月。刘海滨当时还表示,当地政府已经同意向原晋中银行增资扩股10亿元,资金到位后即可回购田森集团手中代持的原晋中银行股份。并以增加该公司在晋中银行的贷款规模和降低贷款利率为条件。

田森集团人士表示,“我们董事长考虑到晋中银行是晋中市本地银行,以及多年的业务合作关系,公司后续的发展需要晋中银行的金融支持,最终接受代持晋中银行股份”。

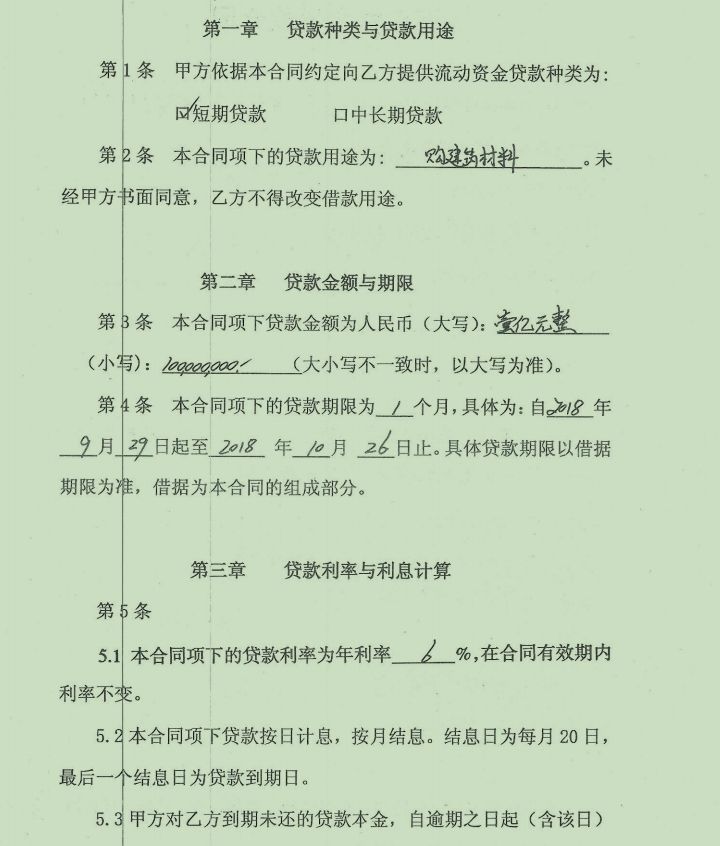

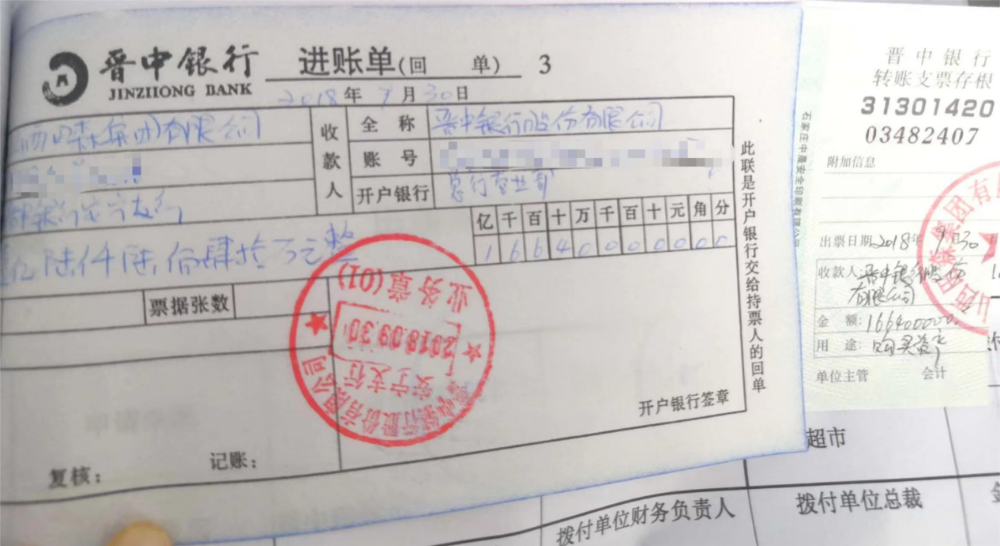

据田森集团人士介绍,2018年9月28日,在晋中银行原董事长刘海滨、行长李光等人的安排下,在没有贷前调查、审查的背景下,原晋中银行东顺支行向田森集团两家关联公司——晋中汇森置业有限公司和山西汉王装潢工程有限公司分别发放了1亿元、2亿元的流动资金贷款,贷款用途为购买材料,贷款期限从2018年9月29日—2018年10月26日。

据企业介绍,这3亿元的贷款需求是按照银行要求虚构的,且贷款并未有任何抵押,仅要求实控人和母公司田森集团提供担保。

2018年9月30日,贷款发放后,田森集团收到的资金直接转入原晋中银行的指定的2个账户,用于认购原晋中银行的股份及购买不良资产。

21世纪经济报道记者获得的一份《股份转让协议》显示,田森集团以每股1元的价格受让上海一企业持有的晋中银行12800万股。

田森集团人士表示,“我们从来没有见过对方的人,我们拿到协议时已盖好对方公章。”蹊跷的是,田森集团是受让对方股份,但是这1.28亿元的资金却是直接打入了“晋中银行增资扩股过渡户”。

对此,山西银行回复称,在增资扩股过程中,因部分转受让股东无法自行交割、账务处理的客观需要等因素,原晋中银行设置“过渡账户”进行交易。

在贷款入股的同时,田森集团还签署了一份《晋中银行股份有限公司投资人参与购买资产协议书》,约定根据增资扩股方案,需由投资人先行出资购买银行资产。双方的合同约定田森集团出资16440万元购买贷款资产份额及相应的利息债权。

不过记者也发现,这个合同中并未约定具体资产,也未列明债务人等,还约定购买的资产“并不对应资产中某一笔或多笔具体的贷款”。企业认为,这就是虚构的不良资产,目的还是为了购买股份化解风险。

山西银行在给21世纪经济报道记者的回应中表示,在 2016 年原晋中银行增资扩股过程中,增资扩股方案为投资人每认购一股的同时须另行出资部分款项,用于银行处置不良资产。该增资扩股方案获得了当时监管部门的审批,可算是通用做法。原晋中银行与投资人签订了《晋中银行股份有限公司投资人参与购买资产协议书》,投资人购买的不良资产,并不对应资产中某一笔或多笔的具体贷款。协议中原晋中银行已充分告知投资人参与购买资产的所有权归晋中银行所有。

当地另外一家民企有关负责人也向记者讲述了类似的操作,不过时间更早。据企业自行统计,当地通过贷款入股和购买资产的民企一共有7家。

改制后持股亏损超过90%

根据《商业银行法》,商业银行贷款应当对借款人的借款用途、偿还能力、还款方式等情况进行严格审查。《商业银行股权管理暂行办法》中也明确规定,“商业银行股东应当使用自有资金入股商业银行,且确保资金来源合法,不得以委托资金、债务资金等非自有资金入股”。贷款入股显示是违反了上述两个规定。

至于当时经办人等是否对贷款用于入股该行知情,21世纪经济报道致电其中一名经办人员,他表示“是按照正常贷款发放的”。至于其他问题,他都说“记不清楚了”。

至于银行当时是否知情企业入股为非自有资金,山西银行在给21世纪经济报道记者回复中表示,“经核实,在现存相关文档中,企业入股原晋中银行时均作出了入股资金为自有资金的书面承诺,原晋中银行基于企业提供的入股材料对其入股资格进行了审查”。

据民企负责人介绍,所谓的6月“代持”期限满了以后,企业多次找到原晋中银行董事长刘海滨要求退出其股份,归还股金贷款,同时找到晋中市政府、市金融办协调退出股份事宜。然而直至2020年6月30日晋中银行暴雷,原董事长刘海滨、行长李光被查,问题都没有得到解决。

至于代持事宜,多家企业主都表示:“没有书面的合同,也没有抽屉协议”,一直都是口头承诺。当时因为有正常的贷款往来,所以就同意了。

原晋中银行在中国货币网发布的2018年年报显示,截至2018年末,前十大股东中就有田森集团等民企股东,持股比例为4.2578%。

2020年12月26日原晋中银行召开全体股东大会,几家民企持有的原晋中银行股份也被置换为山西银行的股份,根据清资核产结果,折价比例超过70% 。

以田森集团为例,该公司原持有晋中银行1.29亿股股份,合并重组后折股持有山西银行3917.5万股股份。加上购买资产的1.64亿元和贷款的利息等,损失超过90% 。其他几家情况也类似。因此,这几家民企持有的山西银行股权一直未“确权”登记。

2021年3月,以原大同银行、原长治银行、原晋城银行、原晋中银行、原阳泉商业银行为基础重组成立山西银行。几家民企涉及的股金遗留问题移交至山西银行。

前述民企负责人告诉记者:“我们多方反映,至今仍未解决”。他认为,原晋中银行股权代持行为明显违规,且不是企业的真实意思表达,股权交易不真实,《股权转让协议》无效,该代持行为依法应予以撤销。另外,通过贷款的方式入股明显违规,且捆绑销售不良资产,事后也未交付资产。至今,相关的贷款利息仍然正常收取,利息已高达数亿元,已造成了民营企业自身的损失扩大,甚至已陷入生死存亡的经营困境,希望能够得到纠正。

至于此事的后续处理,山西银行表示,该行高度重视改革化险工作,通过三年多的持续攻坚,原五家城商行积累多年风险得到有效遏制和化解。山西银行也承认,目前田森集团及其关联企业贷款没有逾期。

此前,7家民企曾联合聘请律师向监管举报过,但是原晋中银保监分局给予的回复是“不予受理”。田森集团人士也表示,近期会继续向有关部门反映,期待能够得到妥善处理。