21世纪经济报道记者董鹏 成都报道 对于锂行业二季度的业绩表现,A股市场给予了积极反馈。

7月10日早盘,Wind锂矿指数涨幅一度扩大至4%,具备新增产能释放预期的西藏矿业触及涨停,赣锋锂业、永兴材料等多家头部公司大涨。

截至目前,该行业共有12家公司发布2024年上半年业绩预告。按照半年度业绩预告下限计算,二季度利润亏损总额为9.12亿元,较一季度的23.47亿元有所收窄。

从锂价表现来看,碳酸锂等主要锂盐产品二季度均价也实现了环比小幅反弹。对此,有机构认为,当前行业已经进入磨底阶段,后续锂价仍可能进一步走低。

是磨底,也是供给格局的重塑。

21世纪经济报道记者注意到,近两年新增产能以盐湖、矿盐一体化项目为主,比如紫金矿业与华友钴业等,同时雅化集团、盛新锂能也在着力提升自身原料供给能力。

对于行业而言,更多一体化产能的集中释放,将会拉低行业平均生产成本,缺少自有矿供给、成本较高的锂盐产能出清风险随之增加。

盈利差异明显

与去年大开大合的走势相比,今年上半年行业逐步归于平静。

其一,锂价波动幅度明显降低,市场均价围绕9万元~11万元/吨区间运行,去年同期则是从50万元/吨跌至18万元/吨。

其二,伴随着新增产能的投放,过剩矛盾愈发突出,包括上海有色网(SMM)等行研机构采集的社会库存、广期所注册仓单数量均呈增长状态。

其三,行业整体在盈亏平衡线附近运行,加之各家企业提锂路径、原料自给率等存在显著差异,业绩分化的特点依旧存在。

上述行业特点,决定了相关企业的经营趋势。

以最主要的变量为例,随着上半年锂盐均价的大幅回撤,其生产企业利润空间随之收窄,盈利能力同步下降。

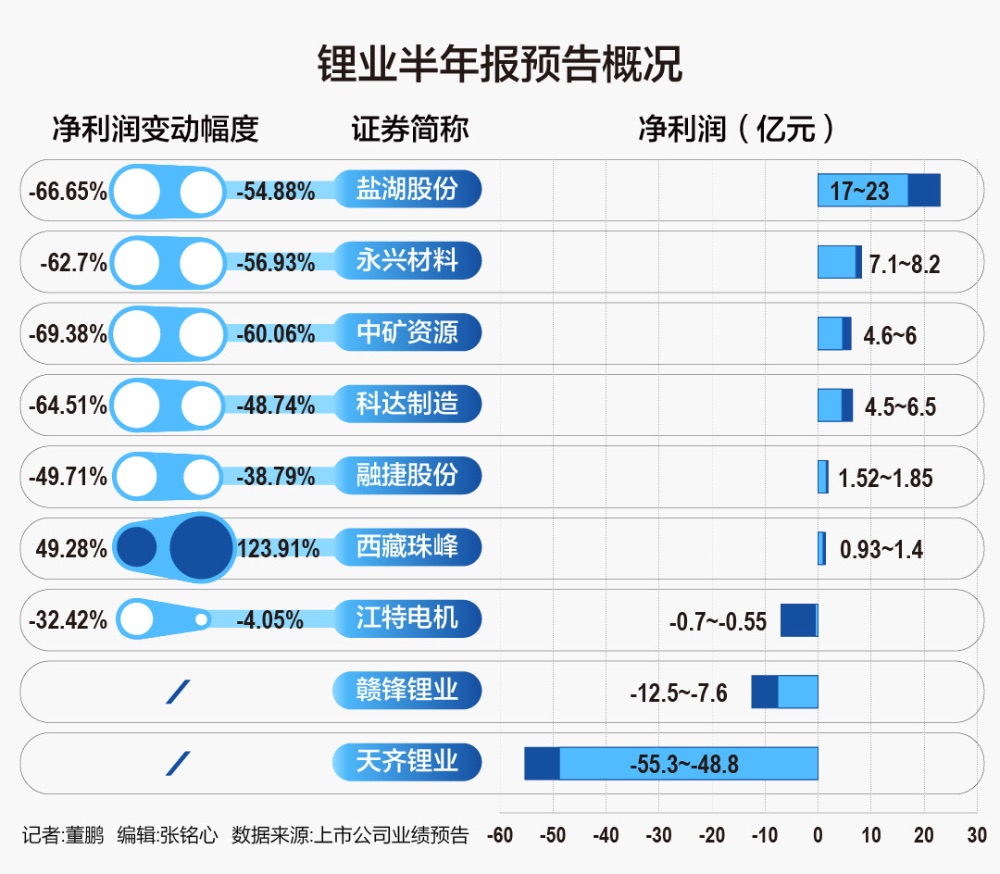

在上述12家样本公司中,除了吉翔股份、西藏矿业和西藏珠峰实现了同比增长,其余公司的预计净利润全部下降。

按照预告利润的下限计,赣锋锂业、天齐锂业上半年分别预亏12.5亿元和55.3亿元,利润同比下降121.37%和185.7%,成为业内亏损最多的两家公司。

究其原因,景气度下行冲击其主营业务的同时,这两家公司还受到了其他财务项目的拖累。

“公司持有的金融资产Pilbara Minerals Limited(PLS)股价下跌,产生较大的公允价值变动损失。”赣锋锂业指出。

需要指出的是,二季度锂业公司股价表现均不理想,PLS公司当期近15%的跌幅已经强于SQM、ALB等同行。

至于天齐锂业的大额亏损,则主要受到SQM公司11亿美元“补税事件”的影响,在后者上半年业绩下降的背景下,天齐锂业对其确认的投资收益随之下降。

也正是因为该事件在今年一季报已经有所体现,天齐锂业今年二季度的亏损幅度较一季度明显收窄。

相比之下,业务集中在国内的一体化企业、锂精矿生产商,上半年净利润虽然难免下降,但是依旧实现了盈利,比如盐湖股份、永兴材料、融捷股份等。

其中,盐湖股份上年预计盈利17亿元至23亿元,同比下降66.65%~54.88%。若排除补缴6.66亿元资源税等费用的影响,其利润规模会更高。

永兴材料属于国内云母提锂的头部企业,因其原料高度自给的特点,成本优势非常明显,上半年该公司预盈在7亿元以上。

需要指出的是,盐湖股份、永兴材料主营业务还涉及氯化钾和不锈钢,锂盐相关业务集中度明显低于“锂业双雄”赣锋锂业和天齐锂业。2021年到2022年的景气度上涨周期中,这类公司的业绩弹性亦不如天齐锂业等公司。但是,在2023年至今的下跌周期中,相对多元化的业务布局,却帮助公司摊薄了锂盐跌价的冲击。

价格高峰、投资高峰与产量高峰

对于过去几年的行业演变,格林大华期货研究所所长王凯近期总结为“价格高峰、投资高峰与产量高峰”。

三者互为逻辑关系,价格上涨吸引企业投资扩产,扩产带来充足供给,供给增加又对价格形成打压。

从上述角度来看,当前锂行业就处于产量集中释放阶段。综合多家机构测算数据,预计2024年全球锂资源过剩幅度在19.5万吨LCE左右,较2023年出现非常明显的增长。

这一供需矛盾决定了锂行业运行的大方向,在供需关系未出现实质性改变以前,锂价将继续在低位反复震荡。

只是,由于当前锂盐现货价格已经跌至9万元的较低价位,叠加下半年消费旺季的刺激,不排除短期出现阶段性反弹的可能,这可以从两个维度来观察当前市场预期。

一个是供需平衡表。东证期货更新的月度供需平衡表显示,今年碳酸锂过剩最严重的是6月(约2.64万吨),此后一直到今年10月,供需过剩都将处于阶段性改善的状态。

另一个是远期价格曲线。截至目前,代表今年7月价格的碳酸锂期货合约最新价在8.7万元,反映今年10月份价格预期的期货合约则超过9.1万元,显示出市场更看好下半年锂价。

值得注意的是,经过一轮完整的上涨、下跌周期过后,行业内部发生了明显变化,矿、盐一体化的趋势十分明确。

比如,此前原料依赖长协进口的雅化集团、盛新锂能,经过高价锂精矿的洗礼过后,近两年集体在非洲布局自有矿,来提升自身原料供应的稳定度,降低锂盐生产成本。

更为典型的中矿资源,原料自给率更是由2022年的21%迅速提升至2023年的86%,公司对锂价波动的抵御能力随之大幅增强。

新进入锂行业的企业,则是一开始便将目光放在了矿端,先拿资源、后建产能,比如紫金矿业与华友钴业。

2021年末,华友钴业宣布收购津巴布韦前景锂矿公司100%股权,后者核心资产为Arcadia锂矿;2023年6月,公司位于广西的5万吨电池级锂盐项目竣工,步入生产调试阶段。这两个项目的锂精矿、锂盐产能高度匹配。

紫金矿业同样如此,至今已经先后获取阿根廷3Q盐湖、西藏拉果错盐湖、湖南湘源锂矿等多个资源。根据其产量指引,今年公司锂产量预计2.5万吨LCE,2025年则将增加至10万吨LCE。

另据了解,部分新建矿盐一体化项目的成本可以低至8至9万元/吨,盐湖提锂项目更低,这类项目完全可以承受10万元左右的锂盐价格。

相比之下,缺少自有矿配套公司的锂盐产能成本则要高于10万元,不仅目前亏损情况十分普遍,接下来的经营和竞争环境还会更加恶劣,甚至不排除退出的可能。