文/黄末

6月6日,广汽集团董事长曾庆洪在“2024中国汽车重庆论坛”上呼吁,企业应着眼于长远战略而非短期竞争,“内卷”并非长久之计。当前包括广汽集团在内,汽车行业不少企业面临裁员问题。他建议,未来市场应该是多能源结构,在新能源汽车占有率达到 50%时,要研究推动“油电同权”措施,支持传统企业转型升级,均衡新能源与燃油车发展节奏。

在同一个论坛上,比亚迪董事长王传福则表示,“‘卷’是市场竞争,是自然规律,不必焦虑,只有积极拥抱、参与才能真正在竞争中走出来。” 王传福认为,在汽车行业,新能源汽车代替传统燃油车已是大势所趋,这背后是技术的革命,而技术革命的主要推动力就是创新,创新则需要强大的人才体系支撑。

两位大咖观点隔空“交锋”,引发行业对怕不怕卷、该不该卷、应该怎么卷的全面讨论,话题连续多日霸占行业热搜,正是汽车产业深度变革下,企业转型困与痛情绪的一次集体释放。

在增收不增利的大背景下,经销商面临的盈利、资金和运营三大压力在持续放大,业务转型更加迫切。为此,21世纪新汽车研究院针对经销商集团展开深度调查,寻找大变局下经销商的转型之路以及新汽车时代的厂商关系。

厂商以价换量增收不增利

乘联会数据显示,2023年我国乘用车零售2,169.9万辆,同比增长5.6%;2024年1-5月累计零售807.3万辆,同比增长5.7%。但在价格战全面席卷之下,上至主机厂,下到经销商,增收不增利成为普遍现象。

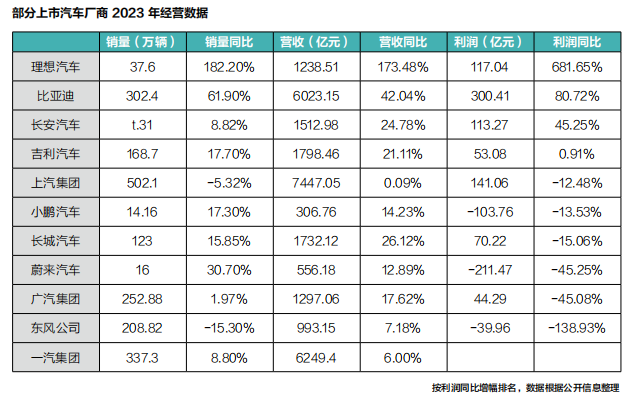

从数据来看,新能源车成长动力十足,优势明显,理想和比亚迪占据了增幅榜单的前两名,而排名靠后的则是以燃油车为主的传统车企。上汽、广汽、东风等公布净利润指标的大型汽车集团均出现两位数下滑,东风公司亏损近40亿元,一汽集团则没有公开利润数据。当然,新能源车企并非都表现优秀,小鹏、蔚来的销量和营收虽然同比增长,但利润增速仍未转正。而传统车企也并非全部表现黯淡,长安、吉利销量、营收、利润均为正增长。

上述利润大幅下降的传统车企中,目前合资品牌仍是“利润奶牛”,但其销量和价格却双双下滑,导致其利润下挫。反观其新能源业务,则仍处于战略投入期,研发、品牌、渠道等方面的投入还将持续加大,短期内新能源还将是“吞金兽”。基于这样的背景考量,今年3月份“两会”期间,国资委相关负责人透露,将对央企新能源汽车考核松绑,改变“一利五率”以利润增长为核心的考核方式,改为关注技术、市占率和未来发展的考核方向。

但让企业焦虑的是,价格战旷日持久,以价换量的打法已开始失效。根据乘联会统计,5月自主品牌零售98万辆,同比增长12%,而主流合资品牌零售49万辆,同比下降21%;豪华车零售24万辆,同比下降3%。以3月初上市的全新第九代凯美瑞为例,上市时其17.18万元的起步价刷新了主流B级轿车的购车门槛,被认为很有诚意,但短短三个月后在终端已出现全系3.2万元降幅。豪华品牌价格也大幅跳水,保时捷纯电车型Taycan终端优惠折扣最高达到40%,宝马i3降幅更是接近50%。

量价双跌之下,车企选择裁员的方式提高效能。自5月以来,广汽本田启动了规模上千人的大裁员,以“保证公司的可持续经营、加速战略转型”。2023年利润增幅位列榜首的理想汽车也未雨绸缪,选择缩编减员应对日益严峻的市场挑战,据传人员优化高达5600人。

经销商面临三大压力

主机厂商日子不好过,经销商自然也是同一寒凉。

中国汽车流通协会《2024年中国汽车品牌综合竞争力研究报告》显示,2023年仅有豪华品牌、自主新能源的毛利率超过5%,在扣除费用后,仅有豪华品牌的平均税前利润率为正值。但是结合汽车经销商的经营状况来看,即便是豪华品牌经销商,也已深陷增量不增收困局,盈利压力、资金压力和运营压力持续放大,业务转型也更加迫切。

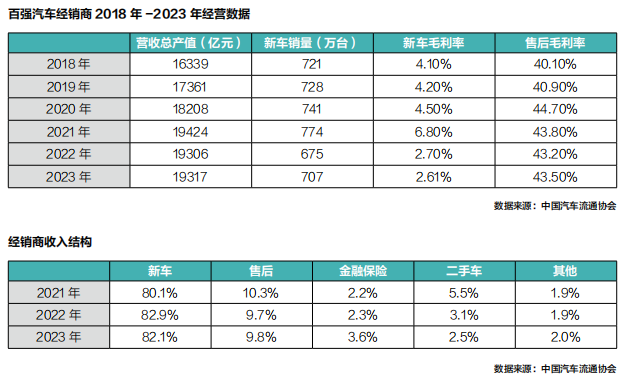

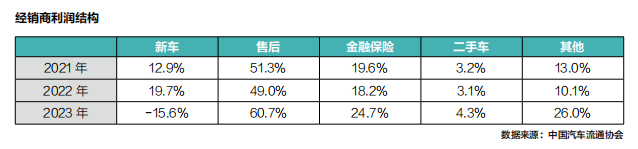

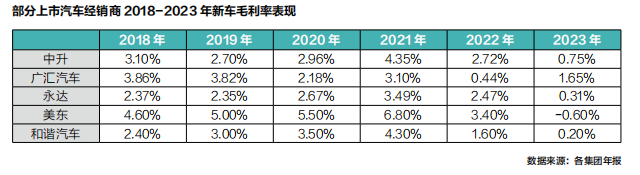

自2018年以来,百强经销商集团总营收持续走高,且整体收入结构无太大变化,新车销售仍是无可替代的“现金牛”,但2022年开始,新车毛利率出现断崖式下滑,2023年新车利润贡献为负,而售后、二手车和金融保险的利润增量无法弥补新车利润缺口,直接拖累盈利水平进入历史低点。

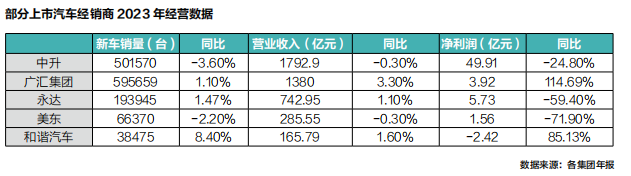

具体到汽车经销商集团,作为国内百强经销商集团排行榜第一的中升集团,2023年利润同比降约25%,永达、美东的净利润更是分别下滑59.4%和71.9%。广汇集团由于2022年的低基数(-26.69亿元),且从2022年开始对资产回报率不高的品牌门店进行清退,对低效、闲置资产进行处置,2023年扭亏实现利润同比正增长。和谐汽车虽然利润同比正增长,但仍处于亏损状态。

笔者选取的几家汽车经销商集团,豪华品牌网点占比均较高,新车毛利率表现却都惨不忍睹,其中美东汽车豪华品牌网点占比超过80%,2023年其保时捷、宝马、雷克萨斯销售收入分别占总收入的42.7%、31.8%、13.7%,但集团整体利润却同比下滑超过7成,新车毛利率同比下跌4个百分点至-0.6%,成为利润拉垮的主要原因之一。

售后业务成为经销商稳定经营大盘的压舱石。中升近六年售后服务毛利率表现基本稳定,美东持续增长,2023年更是实现53.7%的高毛利率水平,广汇、永达、和谐汽车微跌。

新车价格倒挂,卖得越多亏损越大,但卖少了,不但完不成主机厂任务、拿不到返利大红包,水平收入和售后基盘也会受到影响。在这样的运转体系下,经销商收益与销量规模深度捆绑。为了抢夺市场份额、确保不被挤下牌桌,2023年不少主机厂选择用高返利推动经销商追求高目标、高达成,经销商库存上升,存货周转天数普遍增长,连一向奉行低库存快周转以保持资产负债率、库存和现金流处于健康水平的美东汽车,2021年以来的库存周转天数也呈持续增长趋势。

车企与经销商矛盾升级

进入2024年,随着市场环境进一步恶化,“地主家”余粮也不多了,与主机厂的矛盾升级。

保时捷长久以来一直是无数中国男性梦寐以求的豪车。然而,随着其他豪华品牌国产化的推进,以及中国品牌新能源汽车的崛起,保时捷也被卷入了一场激烈的价格竞争。最为痛苦的不是车厂,而是那些因为保时捷大幅打折而无利可图的经销商,他们甚至出现了亏本销售的情况。

今年5月底,美东、新丰泰和百得利三家经销商联合起来向保时捷施压,要求调整今年销售目标,并对销售新车亏损进行赔偿或补贴,截止到目前已有65%的经销商加入抗议队伍,决定暂不提车。

随后,保时捷中国与全体授权经销商已发布了联合声明,称“共同面临着若干复杂的问题”,“在行业变革和转型期,主机厂和经销商只有更加紧密地合作并彼此支持,才能更好因地制宜地满足中国消费者需求,实现可持续的多赢发展。”

有业内人士认为,在汽车行业中,车企主机厂和经销商各司其职成为了整个行业中最重要的两环。但是,部分车企为了使账面上的销量数据好看以及减轻自身滞销车型的库存压力,时不时强行向经销商"压库",这不仅让经销商现金流告急还让其库存量超过预警。

2023年,一汽丰田为了为缓解经销商的经营压力,主动减产。在一封“一汽丰田致经销商伙伴的一封信”中,明确指出在2023年10、11月份已大幅下调生产的前提下,2023年12月到2024年2月份的生产继续向下调整。其中,2023年12月份配分向下调整到 6.6万台,2024年1月向下调整到6万台,2024年2月份配分向下调整到3.8万台。

“压力过大后,结果可想而知,经销商崩盘,车企失去一个重要的合作伙伴,消费者从对经销商的不信任慢慢转变为对车企的不信任,最终对品牌造成不可逆的坏影响。当下,不仅经销商要考虑转型的问题,车企也应该考虑与经销商的关系重构问题。”上述业内人士补充道。