21世纪经济报道记者武瑛港 北京报道

近日,微创医疗发布公告称,2024年上半年预计亏损大幅减少,预计净亏损约1.05亿美元至1.25亿美元,较上年同期减少亏损约43%至52%,预计经调整净亏损约6500万美元至7500万美元,上年同期经调整净亏损约1.86亿美元,同比减少亏损约60%至65%。

值得关注的是,公告显示微创医疗一直在尝试改善盈利能力,其中2024年上半年,根据项目的市场前景和投入产出效率,审慎评估及调整研发项目的优先级和资源投入,预计研发费用同比减少约38%至40%;同时严格控制及降低各项行政及运营开支,预计管理费用同比减少约14%至16%。

微创医疗进一步指出,目前执行聚焦主业的经营策略,2024年上半年还完成了数家非核心业务的出售,并主动关停若干尚处于早期阶段的研发项目。

一位医疗器械领域业内人士告诉21世纪经济报道,微创医疗一度处于“暴雷”边缘,一方面是受集采影响,跟资本的控制与操作没有很大关系。

“另一方面就是企业把摊子铺得太大,微创医疗就像是在高速公路上的一辆快车,速度太快,那么只要遇到一个小小的石子,就可能会翻车,更何况集采还是个不小的‘石子’,直接把主营业务的支架产品打到地板价,一开始可能比成本还低,在这个价格下,企业肯定经营困难,也会影响其他正在研发推进中的业务。”该业内人士表示。

“摊子铺得太大”

微创医疗的债务危机似乎暂时有所解除,6月12日,微创医疗发布公告称,已全部赎回及注销本金总额为7亿美元的2026年可换股债券,在此之前,4月5日晚,微创医疗宣布获得1.5亿美元可换股定期贷款融资,此外也正与多家金融机构沟通,预计获得超3亿美元信贷支持。

如何缩减研发和搭建营销体系,正是微创医疗当下面临的难题。

回顾微创医疗的研发费用,2023年上半年为1.87亿美元,与2022年基本持平,按照减少38%至40%,那么2024年上半年微创医疗的研发费用为1.12亿美元至1.16亿美元。

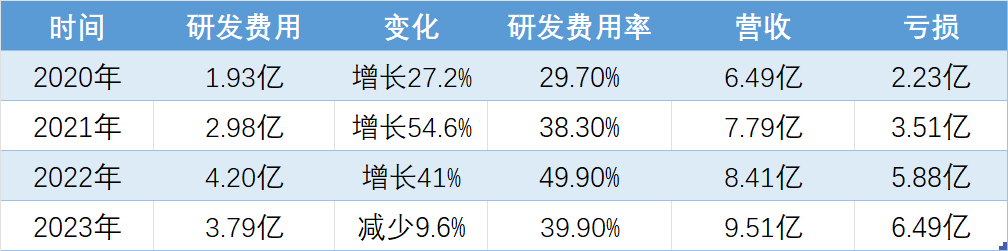

来源:微创医疗年报 21世纪经济报道记者梳理

据21世纪经济报道记者梳理,从2020年至2024年上半年,微创医疗研发投入超过14.02亿美元,折合人民币约101.4亿元,研发费用率均接近或超过30%,其中2022年达到49.9%,研发费用绝对值也达到顶峰4.2亿美元。且2020年-2022年研发费用均快速增长,2021年增速达到54.6%,到2023年虽然研发费用有所减少,但仍占营收39.9%。

与当前微创医疗挥刀“砍向”研发费用形成鲜明对比的是,微创医疗前首席技术官罗七一曾表示:“微创从成立之初就想得很明白,要做的是长期的事,只要能够生存,就想把有限的盈利投入到无限的研发中。创新力就是生命力。”

微创医疗目前的盈利能力似乎确实有限,2020年至2023年,微创医疗均是亏损状态,累计亏损18.11亿美元,折合人民币约131.0亿元,四年亏损叠加研发费用投入,共计232.4亿元。哪怕2017年-2019年利润为正,在利润最高达到2901万美元时,利润率也仅为3.7%。

在此情况下,据报道,在2024年股东大会上,微创医疗明确提到,在未来几年,2024年合计报表目标收入要到100亿元人民币左右,约亏损20亿元,2025年打平,此后增加10亿元至20亿元利润,以20%净利率计算,达到500亿元收入、100亿元利润,平均每年增长20~30%。如果做不到,就压缩编制并严控研发,在公司利润达到100亿元以前,会一直控制研发费用绝对额在20亿左右。

除了一直高企的研发费用,持续的并购与投资也是微创医疗“摊子铺得太大”的体现,尤其是2021年。

2021年5月,微创医疗旗下微创神通完成了对Rapid Medical的股权投资协议签署,联合数字财务投资人完成总计5000万美元的战略投资;2021年9月,微创医疗以1.11亿元收购科瑞药业45%股权;同年10月,以最高不超过1.23亿欧元的总价全资收购德国Hemovent GmbH拿下ECMO业务;同在10月,以3.72亿元交易对价收购阿格斯医疗技术有限公司38.33%股权,进而拥有阿格斯51%股权……

更加值得关注的是,2021年微创医疗还以5.9亿美元收购了上海华瑞银行股份有限公司13.8%股权,据报道,在2024年股东大会上,微创医疗正在讨论是否卖掉华瑞银行股权。

砍向哪些业务

除了近日微创医疗在公告中表示的审慎评估和调整研发项目的优先级,微创医疗还在上述股东大会上指出:哪些产品能贡献收入就做,确定性不高的产品不做。

那么在微创医疗当前的业务条线中,哪些板块的研发优先级可能会被下调,似乎较为值得关注。

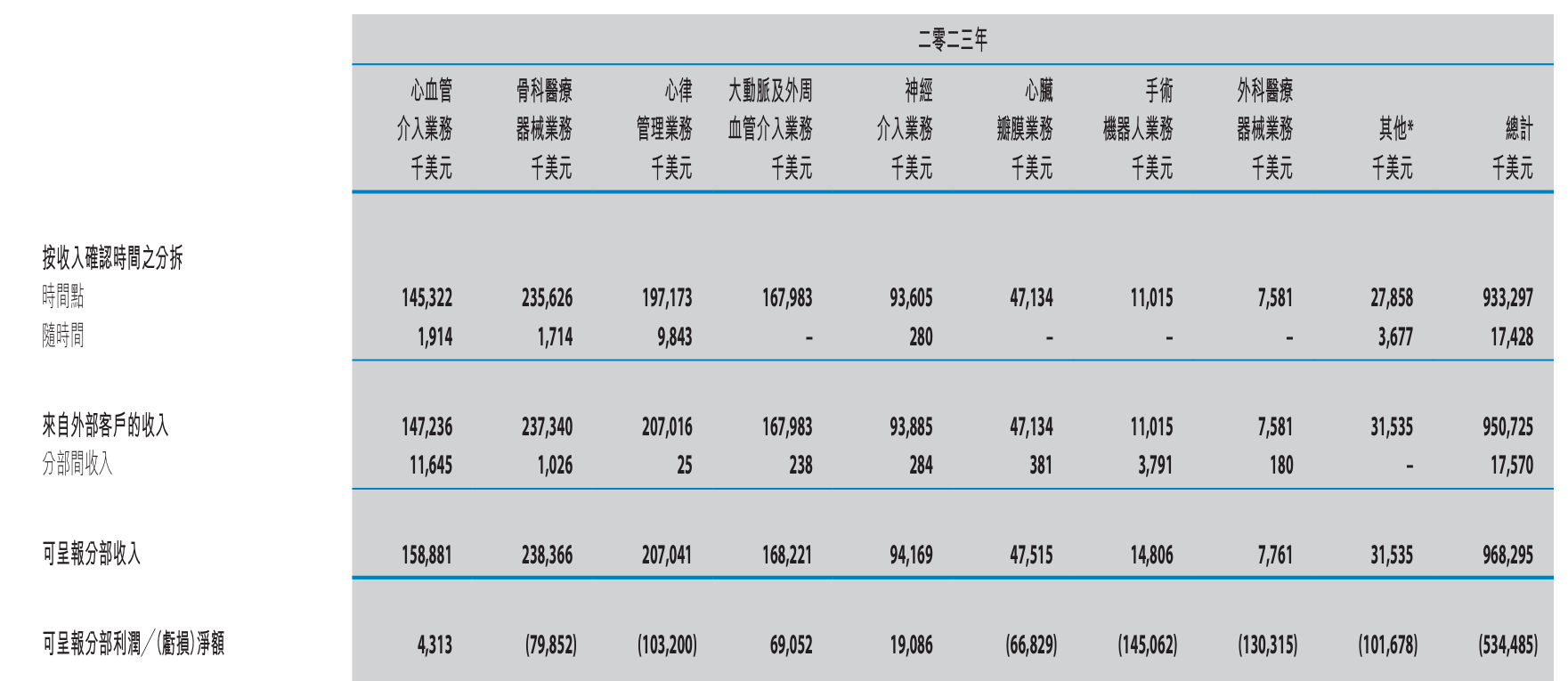

从2023年年报来看,微创医疗的各业务按收入由高到低分别为:骨科医疗、心律管理、大动脉及外周血管介入、心血管介入、神经介入、心脏瓣膜、手术机器人、外科医疗器械和其他业务,但是在9个业务中,6个均是亏损状态。

来源:微创医疗2023年年报

其中心血管介入遭遇集采,2020年集采后支架价格从均价1.3万元下降至700-800元左右,到2023年微创医疗该业务终于扭亏为盈,实现876.6万美元利润。

此前业内甚至一度认为集采后的支架中标价格可能低于成本,对此,一位介入领域业内人士向21世纪经济报道记者表示,其实很难评判集采后价格的合理与否。“一开始蓝帆医疗给出400多元的价格,相信是医保局没有想到的,整个行业也都觉得肯定很难盈利,现在提价之后,涨价的部分就完全是多出来的收入,以及微创医疗拿下了最大份额,每年一百多万条,市场份额直接翻倍,规模上去之后,一条700多块可能也能有所盈利。”

骨科也基本被集采全覆盖,2021年到2023年,人工关节、脊柱、运动医学类耗材分别平均降价82%、84%和74%,骨科创伤耗材也在28省联盟完成集采和落地,虽然2023年微创医疗的该业务全球营业收入有所增长,但仍然亏损7985万美元。

另外心律管理、手术机器人和外科医疗器械业务的亏损额均超过1亿美元。

其中心律管理业务占总收入比例达到21.8%,虽然2023年取得收入1620万美元,提升25.7%,但仍然亏损1.03亿美元,该业务同样在集采覆盖之下——2023年,广东省牵头的心脏起搏器类医用耗材联盟集采中选结果将全面落地执行,产品中选价格每台在7125元至17.297万元不等,最便宜的每台只需7125元。

手术机器人业务虽然2023年实现了1100万美元收入,增长258.4%,但是亏损1.45亿美元,占总营收比例1.2%的业务“贡献”了27%的亏损。微创机器人同样处于亏损状态,根据年报,2023年微创机器人实现营收1.05亿元,同比增长384.2%,但年内亏损高达10.23亿元。从2019年至2023年,微创机器人已累计亏损超过30亿元。

外科医疗器械则是以0.8%的收入占比“贡献”了24.3%的亏损,营收776万美元,但亏损1.3亿美元。微创医疗曾在股东大会上表示,争取在2024年一年内让长尾业务出表。不知外科医疗器械是否属于此类业务范畴。

虽然微创医疗尚未公开详细的研发缩减情况,但是微创系已在大范围裁员——根据药融云统计,微创脑科学2023年裁员495人,裁员比例85%居榜首。微创机器人员工人数从2022年约1200名减至2023年646名,几乎腰斩,员工成本从2022年6.1亿元降至2023年5.6亿元,仅下降8.4%,一定程度上说明是在年末突击裁员。微创医疗2023年末雇员8230人,比2022年末减少1205人。