货币政策,流动性

货币政策和流动性前瞻:9月下旬,随着一揽子支持政策的发布,股市情绪快速回暖,沪深股票市场成交放量。那么,居民入市如何影响银行间流动性?

居民入市对银行间流动性的影响可以分为两个维度:一是股债跷跷板效应,资金由货币基金、债券基金、银行固收理财等固收类产品流入股票基金、个股等,若固收类产品出现集中赎回,会出现阶段性流动性紧张和流动性分层加剧现象;二是银行负债结构转变,居民存款通过银证转账、申购基金转化为非银存款,即由一般性存款转化为同业负债,近年来增量资金直接购买个股的规模小于购买基金的规模。

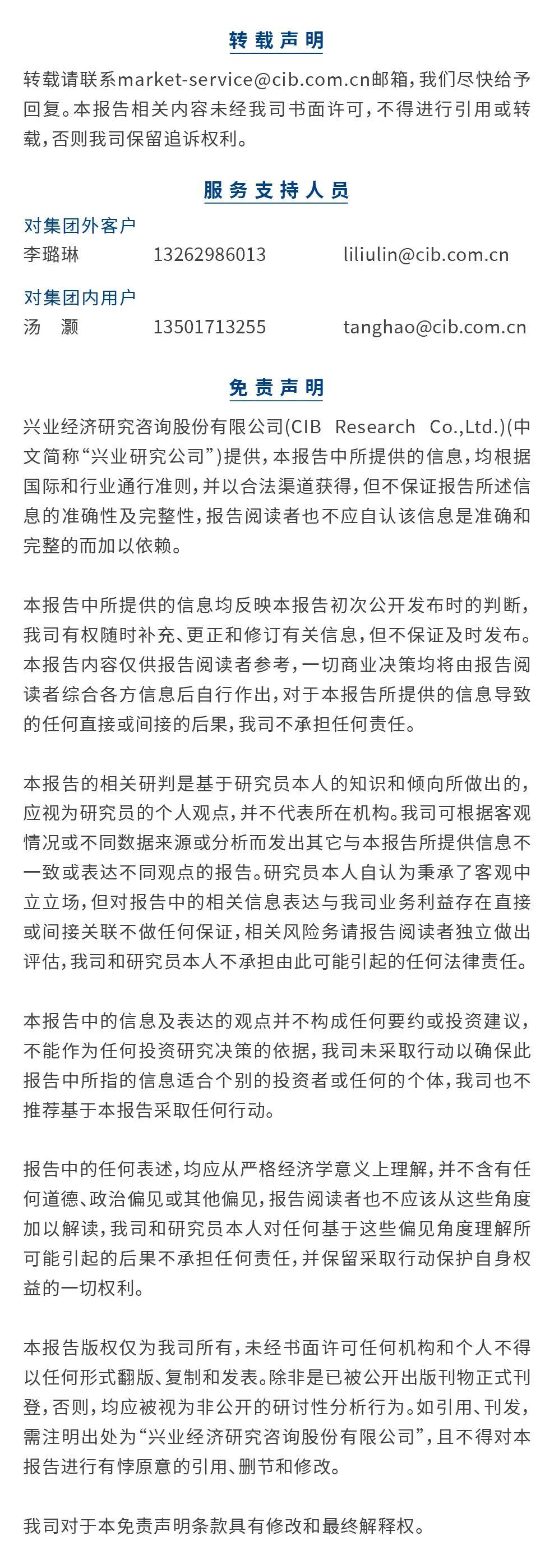

从本轮股市回暖对流动性的影响来看,基金产品所受影响可能大于银行理财,资金面短暂偏紧。9月27日至10月9日,公募基金累计净卖出现券4400亿元左右,部分债基产品公告大额赎回;而银行理财在上述时期仍延续净买入现券,交易行为表现较为稳健。跨季后前2个交易日,流动性分层高于季节性水平;至10月10日,流动性已转松。

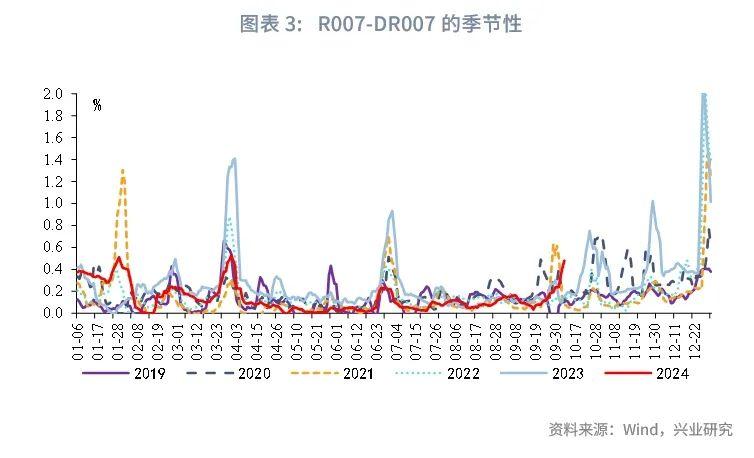

对10月流动性而言,尽管月初流动性偏紧,全月流动性总体有望保持平稳。降准落地后,大行回购净融出余额出现明显上升,银行间流动性供给较为充裕;10月新增专项债发行接近尾声,政府债供给压力明显减轻;从新货币政策工具的角度,证券、基金、保险公司互换便利提升了非银机构的融资能力,理论上也可以缓解非银机构特定情况下的流动性紧张。

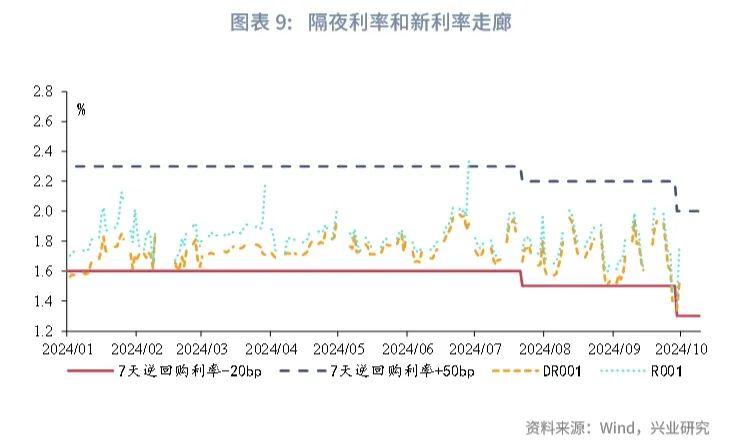

9月流动性回顾:9月末央行全面降息降准,跨季资金面保持整体稳定。9月DR007的中枢为1.79%,和8月持平。9月多数交易日,1年期股份行NCD利率保持在1.95%附近,月末短暂下行至1.85%附近,节后再度上行。9月政府债继续保持较高发行量,合计净融资接近1.5万亿元;9月央行净买入国债2000亿元。

10月流动性展望:预计10月LPR下调落地,政府债供给压力减轻,10月流动性有望保持整体平稳。预计10月政府债净融资5000亿元左右,政府债供给压力较9月明显减轻;需要关注10月人大常委会是否会批准新增政府债券额度。对于第四季度,关注后续存款利率下调对银行存款的影响,考虑到年内MLF到期规模较大,第四季度存在进一步降准的可能。

9月下旬,随着一揽子支持政策的发布,股市情绪快速回暖,沪深股票市场成交放量。2022年11月至12月,防疫措施优化后,股市上涨伴随着债市调整,银行理财和基金出现集中赎回,机构为应对赎回抛售债券,形成流动性紧张的负反馈。近期市场机构担忧上述场景是否会重现。

那么,股市情绪回暖,居民“跑步”进场,如何影响银行间资金市场?是否需要担心由于股市上涨引发资金面紧张?

一、居民入市对银行间流动性的影响

从历史上股市交易活跃时期和近期市场表现来看,股市对银行间流动性的影响主要通过以下两个维度:

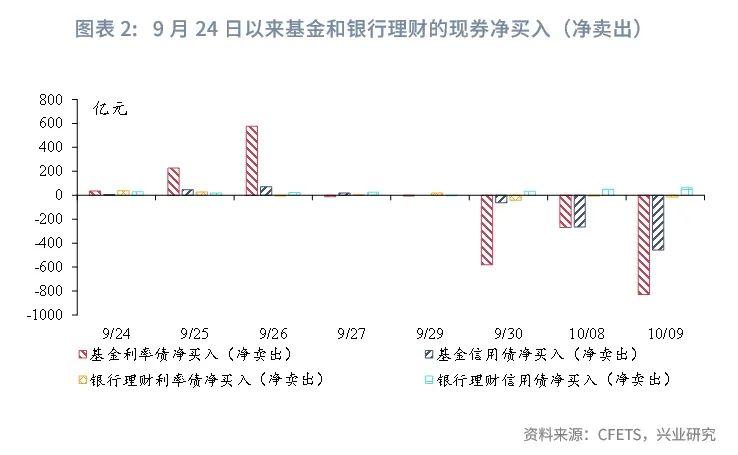

一是股债跷跷板效应,资金由货币基金、债券基金、银行理财等产品流入股票基金、个股,若固收类产品出现集中赎回,会出现阶段性流动性紧张和流动性分层加剧现象。从9月末至10月初的资管产品交易行为来看,自9月27日开始,基金产品连续5个交易日净卖出利率债,并在9月30日至10月9日连续3个交易日净卖出信用债,近5个交易日累计净卖出现券规模4400亿元左右,部分债基产品公告大额赎回;而银行理财在上述时期仍延续净买入现券,仅小规模净卖出1年期以内的短债和NCD。跨季后资金面通常转松,而10月前两个交易日,R007-DR007的利差达到30-60bp,高于季节性水平,DR007继续较7天逆回购利率高出20-30bp,显示银行间流动性偏紧。不过,到10月10日,银行间资金面已经明显转松。

二是从银行负债结构的角度,居民存款通过银证转账、申购基金转化为非银存款,即由一般性存款转化为同业负债。居民通过银证转账,将存款转入三方存管账户,在商业银行的负债端,体现为居民存款转化为非银存款;此外,如果居民使用存款直接购买股票基金,股票基金再将资金存放至商业银行,也体现为居民存款转化为非银存款。在股市上涨的时期,尤其是单月上涨幅度较大的时段,非银存款通常都会出现高增。以2020年为例,2020年3月末股市触底反弹,2020年4月,非银存款同比增长15.89%;2020年7月,上证综指单月上涨幅度接近11%,非银存款同比增长13.01%。

对比2015年和2020年的数据,近年来股市增量资金更多从股票基金流入股市、更少直接购买个股,因而直接观察基金交易行为变化对流动性较有参考性。从三方存管资金和股票基金净值的增长规模来看,2015年6月末,三方存管资金余额最高达到3.41万亿元,股票基金净值1.77万亿元,较2014年末分别增加2.21万亿元和0.46万亿元;2020年末,三方存管资金余额为1.66万亿元,股票基金净值2.06万亿元,较2019年末分别增加了0.36万亿元和0.76万亿元。

可以看出,由于股市上涨更多引发的是资金市场的结构性变化,股市上涨只有同时伴随着固收类资管产品出现“集中赎回-抛售债券”的负反馈时,才会引发流动性紧张。典型的是2022年11月至12月,股票基金净值上升2000亿元左右,而货币基金和债券基金净值合计减少1.3万亿元。而我们已经在此前9月3日发布的报告《从基金赎回看央行流动性支持的触发条件》中指出,当前银行理财的产品结构较2022年末已经更为稳定,同时银行理财更多持有现金类资产;如果基金出现大额赎回,央行及时提供流动性支持,也可以平息市场流动性紧张的负反馈。这可能也是9月下旬以来,银行理财的现券交易行为较为稳健的重要原因。

那么,考虑到银行间流动性的整体情况,10月流动性的格局如何?

从银行间流动性的供给来看,降准释放了1万亿元左右流动性,大行回购净融出余额出现明显上升,银行间流动性供给较为充裕。9月27日,降准50bp落地,释放流动性1万亿元左右。从降准后银行的回购净融出来看,大行净融出余额从3.5万亿元左右上升至4万亿元左右。

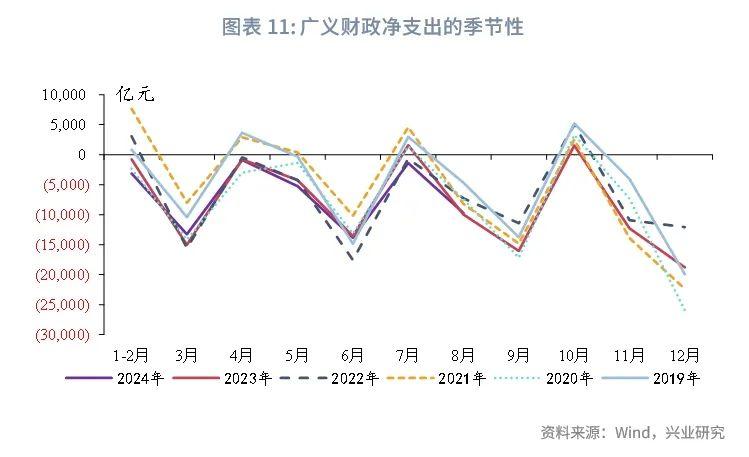

从财政因素来看,10月新增专项债发行接近尾声,政府债供给压力明显减轻。10月8日,国家发改委在国新办新闻发布会上表示[1],“督促有关地方到10月底完成今年剩余约2900亿的地方政府专项债额度的发行工作”;同时,预计10月国债发行规模在1万亿元至1.1万亿元左右,政府债合计净融资5000亿元左右,较9月政府债净融资1.5万亿元的水平明显下降。

从新的货币政策工具的角度,证券、基金、保险公司互换便利提升了非银机构的融资能力,理论上也可以缓解非银机构特定情况下的流动性紧张。10月10日,人民银行公告,决定创设“证券、基金、保险公司互换便利(Securities, Funds and Insurance companies Swap Facility,简称SFISF)”,支持符合条件的证券、基金、保险公司以债券、股票ETF、沪深300成分股等资产为抵押,从人民银行换入国债、央行票据等高等级流动性资产。上述工具不增加基础货币的投放,不过,通过“以券换券”增加了非银机构持仓资产的流动性,理论上增加了非银机构在银行间市场获取流动性的能力。

综上,尽管月初流动性偏紧,由于流动性供给充裕和政府债压力下降,10月流动性有望总体保持平稳。预计10月LPR下调将落地,后续存款利率也将跟随下调。对于第四季度的流动性而言,需要关注年内是否存在增发政府债券,同时关注存款利率下调对银行存款的影响,考虑到年内MLF到期规模较大,第四季度存在进一步降准的可能。

二、9月流动性回顾和10月流动性展望

2.1 9月流动性回顾

9月末央行全面降息降准,跨季资金面保持整体稳定。9月24日,人民银行宣布全面降息降准,7天逆回购利率和1年期MLF利率分别下调20bp和30bp。9月27日,降准50bp落地,释放流动性1万亿元左右。9月DR007的中枢为1.79%,和8月持平。9月末降息落地后,DR007一度回落至新的政策利率水平附近;节后前两个交易日,DR007再度上行至政策利率上方。9月多数交易日,1年期股份行NCD利率保持在1.95%附近,月末降息降准后,短暂下行至1.85%附近,节后再度上行。9月政府债继续保持较高发行量,国债和地方债合计净融资接近1.5万亿元。9月央行买卖国债操作继续净买入国债2000亿元。

2.2 10月流动性展望

股市回暖对月初资金面产生扰动,预计10月LPR下调落地,政府债供给压力减轻,10月流动性有望保持整体平稳。9月下旬以来,随着一揽子政策的推出,股市风险情绪明显回暖,债券基金产品出现大额赎回,10月前2个交易日资金面偏紧。预计10月政府债净融资5000亿元左右,政府债供给压力较9月明显减轻;10月8日发布会未回应年内是否有更多地方债发行,需要关注10月人大常委会是否会批准新增政府债券额度;若年内无更多国债和地方债发行,第四季度政府债剩余额度已经较少,随着后续加快形成实物工作量,广义财政支出将对流动性形成补充。

注:

[1]资料来源:国新网,国新办举行新闻发布会 介绍“系统落实一揽子增量政策 扎实推动经济向上结构向优、发展态势持续向好”有关情况,2024/10/8[2024/10/10],http://www.scio.gov.cn/live/2024/34923/tw/