21世纪经济报道记者 巩兆恩 报道

苦于宁德时代久矣,车企还要不要继续为宁德时代打工?

10月24日,宁德时代发布骁遥超级增混电池品牌,号称全球首款纯电续航400公里以上,兼具4C超充的增混电池,意图加码新能源车混动市场;加之不久前刚刚发布的超预期的三季度业绩,让市场再度看到“宁王”头部地位的稳固性。

占据国内动力电池装机量的“半壁江山”,万亿市值、千亿营收、百亿利润,宁德时代一骑绝尘,规模与盈利能力,都将二、三线动力电池厂商远远甩开,这一点无庸置疑。

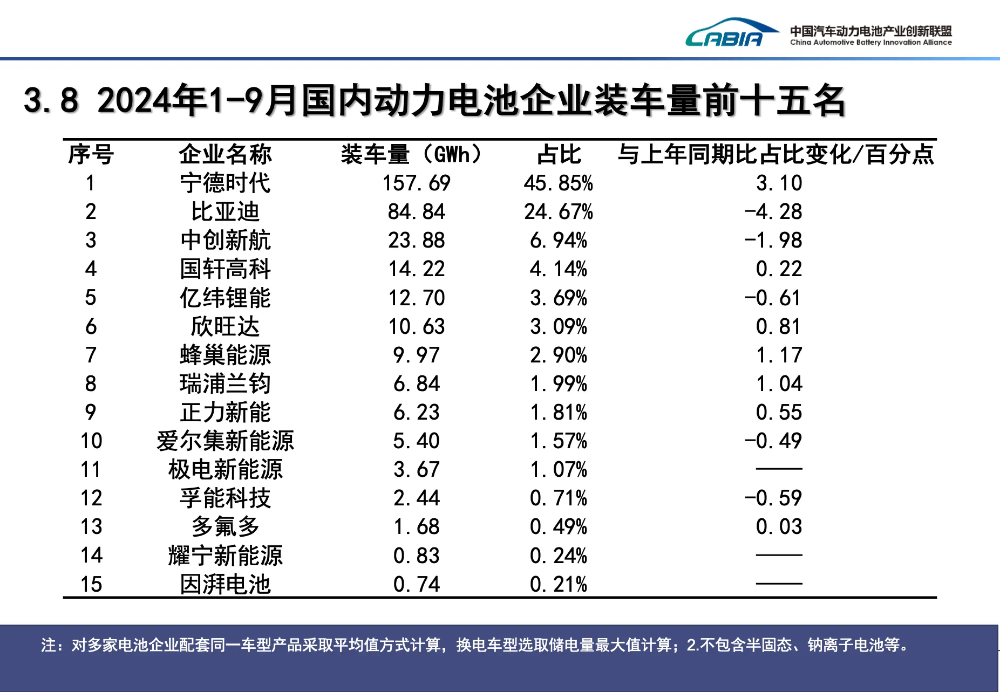

但看到头部效应的同时,也不应忽视尾部的变化。根据中国动力电池产业创新联盟数据,今年1-9月,我国动力电池装机量集中度有所下降,更多尾部厂商登榜完成装车,尾部格局悄然生变。

具体来看,“苦于宁德时代久矣”“不愿意为宁王打工”的车企开始发力,高调下场造电池后,如今成效初显,更多承载车企自研重任的电池厂商入局,并依托背后的车企迅速发育瓜分市场。

吉利领头,广汽现身

中国汽车动力电池产业创新联盟发布数据显示,今年1-10月国内动力电池企业装车量前十五名中,极电新能源作为新面孔现身,累计装车量达3.67GWh,市场份额实现从0到1的突破,其背后便是依托于吉利旗下电池厂商威睿公司。

公开资料显示,威睿公司在国内拥有四座工厂,分别位于衢州、杭州、宁波、枣庄。其中,四大生产制造基地之一的衢州极电新能源,从产能来看年产24GWh动力电芯、84万台套新能源电池包、121万套电驱、17GWh储能。目前主要向吉利旗下的高端新能源品牌极氪供货。

今年前9个月,极氪汽车共交付14.29万辆,同比增长81%,完成全年目标约62%,势头强劲。搭载极氪发展“快车”,为威睿带来份额上的提升,衢州工厂也是目前四大工厂中承担产能任务最大的工厂。

随着去年年底极氪开始采用自产电池,威睿衢州工厂生产的电动动力系统下线,包括800V平台下的电驱、电芯,以及备受关注的“金砖电池”。

在21世纪经济报道记者实地探访威睿衢州工厂的过程中,相关负责人介绍称工厂目前全程实现自动化生产管理,产线效率高达24PPM,平均每2.5秒可下线一颗电芯,位居业内第一,效率优先保证供给。

除电芯外,威睿所推出的800V 集成电驱系统,搭载在极氪 2024 年的全系车型上,也让极氪在保住整车毛利的过程中,有了更多的主动权。

同时,为极氪保量的同时,由于掌握了威睿一定的股权比例,电池厂商的规模壮大与份额提升,也为极氪贡献了一定的业务营收。

2023年,销售电池及其他零部件业务占据了极氪总收入的 28%,超过20亿元。按照威睿公司此前的规划,2025年要完成营收破千亿元的目标,倘若能如期实现目标,将有力推动极氪营收规模的进一步扩大。

目前,威睿全域自研自产的产品还广泛搭载于smart、领克、吉利银河、几何等多个品牌的车型上,高需求下也对其产能提出了一定的要求。

这也意味着,今年前三季度登榜装车量前十五排行榜后,依托“吉利系”的庞大体系,威睿公司、极电新能源有望继续上量,作为整车企业自研布局的动力电池厂商代表,追赶二三线厂商。

此外,脱胎于吉利零部件事业中心的耀宁新能源同样在榜,是承接吉利自研的“神盾短刀”电池电芯生产工作的生产基地。

车企集体入局的背景下,吉利的动力电池江湖抢占先机。

此外,广汽体系内的因湃电池现身,累计装车量0.74GWh。广汽埃安旗下因湃电池智能生态工厂去年正式竣工投产,产业链垂直整合逐渐成型。

“行业上、下游产业相对比较成熟,我们要采购相关的零配件也不像以前那么难,这种规模化给我们自主研发提供了很好的条件,埃安要坚持自主研发保证核心竞争力,否则会走向平庸失去差异化竞争优势。”广汽埃安总经理古惠南曾在接受21世纪经济报道记者采访时表示。

宁德时代当前绝对的领先优势无法否认,但随之更多“不想为宁德时代打工”的整车企业现身动力电池领域,得益于自身或将依托背后车企发育瓜分市场,如同比亚迪的弗迪电池,主要凭借着自供已进入行业两强的位置。车企布局下的动力电池厂商,初步上量后仍具备一定优势与潜力。

车企不愿“打长工”

与吉利、广汽相同,出于产能扩充与供应不足的焦虑以及降本增效的考量,为加强对汽车产业链的自主掌控能力,长安、上汽、蔚来、大众等多家整车企业都明确提出通过自研、自建、合建、入股等方式切入动力电池领域,开始后向一体化“造电池”和布局电池原材料。以加强对汽车产业链的自主掌控能力,为自身增加更多竞争“筹码”。

“汽车行业竞争正从单一的‘产品’竞争,转变为‘产品+生态’竞争,对于新能源车而言,电池是动力来源以及关乎生产制造成本的关键因素,也是未来新能源汽车行业竞争的核心和取胜关键之一。未来做新能源车的企业,要想有盈利,产业链能力非常重要,特别是电池产业,必须掌控在自己的手上。”有业内人士在接受21世纪经济报道记者采访时表示。

以睿威极电新能源为例,依托自身所推出的800V 集成电驱系统,压低成本,极氪便可在车型降价的同时,保住更多的利润空间,无需与外部电池厂商博弈或被迫接受产品溢价,根据目标自我降本,在激烈的新能源汽车“价格战”中便可掌握更多的主动权。

公开数据显示,动力电池在新能源汽车整车成本中的占比高达40%-50%。2021年开始由于核心零部件电池的原材料碳酸锂价格持续走高,动力电池整体价格也随之“水涨船高”,大幅压缩整车企业的利润。

广汽集团董事长曾庆洪曾直言“车企都是在给宁德时代打工”,引发讨论。

即便现阶段电池价格逐步回落,甚至受供需关系的影响裹挟在“价格战”当中,但始终作为上游企业的厂商依然将降本压力传导至整车企业。归根到底,新能源汽车最大比例的成本部分,自主权在第三方企业手中,而非车企自主控制。

这也让更多车企意识到,在新能源汽车竞争愈发激烈的环境中,发力技术和产品的同时,对汽车产业链的自主掌控能力也尤为重要,通过掌握上游核心底层技术,更好打造差异化技术、同时提高技术迭代速度,提升自身车型产品竞争力。

因此越来越多的主机厂开始后向一体化“造电池”转向,并建立电驱工厂,主机厂、电池厂对话语权的争夺也更加激烈。

压低成本的同时,有了自身保障后,车企也能够有底气提高自身对上游的议价能力,更好压价,加强成本管控。

与其说市场不愿意“宁王”独大,不如说各家车企不愿为宁德时代“打长工”。车企自研电池、整合电池厂成为大趋势,如今尾部已有部分企业迈过“成果检验初期”,开始装车上量,接下来动力电池市场或许还将有更多整车企业身影出现。