又一家A股上市公司加入赴港上市的大军。

近日,半导体存储龙头江波龙(301308.SZ)公告,公司筹划发行H股股票并在香港联交所上市。

这是12月宣布赴港上市的第五家A股企业。据不完全统计,今年以来,已有20家A股上市公司筹划赴港或分拆子公司赴港上市。

下半年以来,美的集团(000333.SZ)、顺丰控股(002352.SZ)、龙蟠科技(603906.SH)已成功在港股二次上市。而去年仅有1家A股上市公司在港上市。

值得一提的是,在赴港上市规划公布的当天,江波龙还同步表示,筹划16个月之久的可转债发行工作终止。

这一“止”一“行”的两份公告,不仅有上市公司的战略选择,亦反映出资本市场的环境变化。

今年以来,A股再融资规模大幅下降。Wind数据显示,截至12月23日,A股股权融资总规模为2,803.10亿元,同比下降74.12%,其中增发融资1677.58亿元,同比下降70.51%;可转债融资482.78亿元,同比下降65.11%。

“下半年以来,港股市场显著回暖,同时监管层不断出台政策,支持内地龙头企业赴港上市。对江波龙来说,半导体产业走出了下行周期,迎来强势复苏,公司需要通过港股融资强化国际业务布局,现在是一个很好的时间节点。”华南一家中型券商电子行业分析师对21世纪经济报道记者指出。

补流迫在眉睫

去年8月14日,江波龙发布了拟向不特定对象发行可转换公司债券的预案,计划募资不超过30亿元,用于收购SMART Brazil 81%股权、力成苏州70%股权和补充流动资金。

这份方案发布的当口,不仅是A股“8·27新政”的前夕,也是半导体产业的“低谷”。

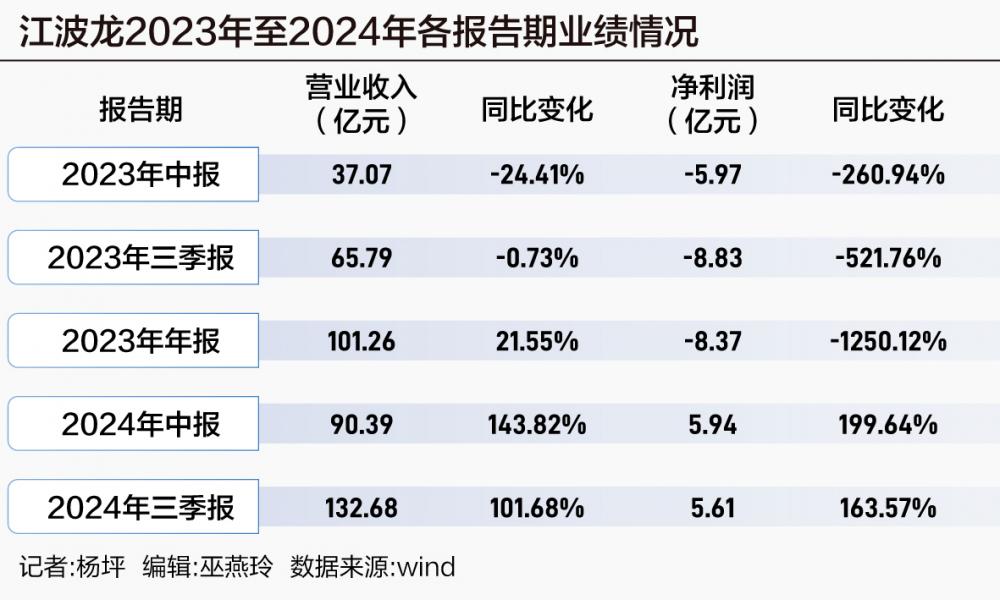

2023年前三季度,由于行业进入下行周期,存储市场规模萎缩等因素,江波龙交出了上市以来最差的财报——营业收入下降0.73%至65.79亿元,净利润下降521.76%至-8.83亿元。

2023年四季度虽有好转,但2023年全年,江波龙净利润亏损仍达到8.37亿元,扣非净利润亏损8.82亿元,经营净现金流净流出27.98亿元。同期,公司计提资产减值损失3.56亿元,占利润总额的33.67%。

今年以来,半导体产业逐渐走出低谷,江波龙也成功扭亏,业绩突破历史新高。

2024年上半年,江波龙完成营业收入90.39亿元,同比增长143.82%。公司实现归属母公司净利润5.94亿元,同比增长199.64%。

进入第三季度后,虽然SSD受益于企业级存储放量,江波龙延续营收高增长(2024年第三季度收入同比大增47.28%至42.29亿元),但下游消费电子复苏不及预期,嵌入式存储业务有所承压,江波龙单季度归属净利润亏损3683.80万元。

整体来看,相较2023年,江波龙还是顺利走出阴霾。更值得一提的是,9月以来,随着一揽子增量政策出台,江波龙的行情走势也明显回温,9月以来股价累计上涨27.61%。

基本面与市场行情的好转,有助于江波龙在二次上市中获得更好的估值。

就聚焦于公司的发展战略而言,赴港上市也是江波龙不得不做的选择。

今年的三季报,是江波龙首次突破了百亿营收的季报。尽管如此,由于高投入、高存货等特征,江波龙的现金流面临不小的压力。

截至三季度末,江波龙的存货规模已经突破了78.15亿元,占总资产的比例高达46.17%。今年三季度,江波龙对存货的可变现净值进行了充分的评估和分析,认为部分资产存在一定的减值迹象,计提存货跌价损失金额为3.20亿元。

近年来,江波龙还持续投入自研芯片,尤其是主控芯片的自主研发,但主控芯片的运用以及产品矩阵均在初期阶段,自研主控芯片业务尚无法对公司的业绩产生直接贡献。2024年前三季度,公司的研发费用为6.96亿元,同比增长74%。

2022年、2023年及2024年前三季度,江波龙的经营活动产生的现金流净额一直为负值,分别为-3.26亿元、-27.98亿元、-11.05亿元。

截至2024年三季度末,江波龙账面上的货币资金11.78亿元,交易性金融资产1.07亿元,合计12.85亿元,但同期公司的短期借款44.11亿元,一年内到期的非流动负债9.55亿元,补流已经迫在眉睫。

助力全球化布局

作为一家依靠收并购实现跨越式发展的企业,上市之后,江波龙对于投资并购依然“执着”。

早在2017年,江波龙就通过收购国际品牌Lexar,拓展高端消费类存储,在全球市场占据一席之地。

2023年,江波龙拟发行可转债募集的资金,大部分也计划用于收购SMART Brazil、力成苏州两家公司的股权。

由于可转债发行受阻,江波龙仍然用超募资金、自有/自筹资金收购了这两家公司。

2023年10月,力成苏州正式完成交割,并更名为元成苏州;2023年11月,SMART Brazil正式完成交割,并更名为Zilia Technologies。

收购时,两家标的公司均为亏损状态。据公告,2023年上半年,力成苏州实现收入1.8亿元;净亏损321.66万元。2023财年(2022年8月1日至2023年7月31日),SMART Brazil实现营收2.01亿美元、净亏损1038万美元。

2023年,江波龙因收购两家公司,形成8.69亿元的商誉。

不过,今年上半年,Zilia已经扭亏为盈,还计划生产一系列新型组件,包括DDR5内存条、LPDDR5、uMCP、UFS 4.0、第四代固态硬盘(SSD),以及先进内存模块等产品。

在11月与投资者的交流过程中,江波龙高管表示,Zilia的收购是公司加大海外市场开拓的具体举措,与Zilia的本地服务能力形成有机组合,能够为公司国际业务的中长期发展起到基础性作用。

眼下,存储市场正面临着AI需求持续高涨以及消费终端市场萎靡带来的产品需求分化,以模组等中下游环节为主的国内存储商们面临较大压力,海外业务成为江波龙们业绩增长的重要引擎。

近年来,江波龙的境外收入始终占到公司主营业务收入的七成以上。今年上半年,公司境外收入合计50.43亿元,同比增长71.01%,占总营收的比例为72.95%。前三季度,Lexar收入25.26亿元,已超越2023全年收入24.26亿元。

安永大中华区上市服务主管合伙人何兆烽认为,在新全球化背景下,A股企业赴港上市具有重要的战略意义,“A+H”两地上市,为企业进一步扩大了投资者基础和筹资渠道,提升国际投行和投资机构的研究覆盖。

“企业利用香港资本平台,可以更便利地进行跨境资金的筹集和运用,以满足企业在海外市场的业务拓展、投资并购需求,实现海外融资海外用,并为更好地开拓国际市场奠定关键作用。”何兆烽说道。

或吸引更多公司赴港二次上市

江波龙的案例,只是当前A股企业赴港二次上市潮的一个剪影。

“A+H”上市热度陡升,既有企业自身的业务拓展、融资诉求,也有着政策支撑。

今年4月,中国证监会发布五项资本市场对港合作措施,其中就包括支持内地行业龙头企业赴香港上市。

今年10月18日,联交所与香港证监会宣布将优化新上市申请审批流程时间表,对百亿市值的“合资格A股企业”赴港上市提供了快速审批时间表,即“合资格A股上市企业”提交完全符合规定的申请,香港证监会和联交所将分别只会发出一轮监管意见,在不多于30个工作日内完成监管评估。

近期,随着港股市场新股上市热度不断攀升,香港交易所也在酝酿多项上市机制改革,增加对全球发行人及投资者的吸引力。

12月19日,联交所刊发有关优化IPO市场定价及公开市场的建议咨询文件。建议包括放宽若干对公众持股量限制的规定、降低A+H股发行人在香港上市的最低H股数门槛、允许基石投资者相关证券“分阶段解禁”等举措。

其中,联交所拟降低A+H股发行人在香港上市的最低H股数门槛,至发售股份占该等A+H股发行人同一类别已发行股份(不包括库存股份)总数至少10%;或相关H股于上市时有至少为30亿港元的预期市值,并由公众人士持有。

“此举将吸引更多A股公司赴港上市。”汇生国际资本有限公司总裁黄立冲认为,现行15%的最低H股比例要求对总市值较大的A+H股公司形成了较高的资金压力,而10%的比例门槛,降低了这些公司对H股发行的资金需求,有助于A+H股公司更灵活地管理其资金筹措与资本结构。

同时,对H股上市时最低30亿港元预期市值的要求为大市值公司提供了上市可能,不需过多稀释股本或发行过多股份,也有助于进一步优化上市公司资本结构和投资者基础。

黄立冲解释,H股市值要求与公众持股要求结合,确保上市后能够形成稳定的公众投资者基础和流通市场,将为公司带来更多国际化投资者的关注。