21世纪经济报道 记者 刘婧汐 广州报道

12月23日晚间,绝味食品(603517.SH)公告称,由于公司发展战略和经营状况调整,本着维护股东利益、对股东负责的原则,综合考虑公司目前的实际经营情况、资金需求及业务发展规划,公司决定终止H股上市。

在此前的2023年3月6日,绝味食品公告筹划港股上市,彼时公司刚刚完成一轮定增,募集到11.8亿元。

12月24日上午,21世纪经济报道记者就此事询问绝味食品工作人员,对方表示:“这是考虑到整个市场情况所做出的决定,具体原因还以公告为准。”

12月24日上午,21世纪经济报道记者就此事询问绝味食品工作人员,对方表示:“这是考虑到整个市场情况所做出的决定,具体原因还以公告为准。”

从业绩表现来看,绝味食品今年以来收入滑坡,门店减少近千家,“卤味第一股”高光不在。从整个行业来看,近两年卤制品行业需求走低,头部企业业绩下滑、门店收缩已成常态。

或许对于当下的绝味食品来说,这确实不是一个冲击港股的好时刻。

高光不再

2017年3月在上交所上市之后,绝味食品曾有过一段快速增长的时期。

2017—2021年,绝味食品营收从38.5亿元增长到65.49亿元,净利润从5.017亿元增至9.81亿元,2021年2月,绝味食品股价达到峰值,曾超过百元/股,总市值超630亿元,也因此被市场称为“卤味第一股”。

2021年之后,绝味食品业绩开始呈现出增收不增利局面。

2022—2023年,企业营收分别为66.23亿元、72.61亿元,但其净利润却分别为2.35亿元、3.44亿元,下滑趋势明显。对此,绝味食品曾解释称,增收不增利一是因为加大了对加盟商扶持,导致销售费用增加;二是部分原材料成本上涨,对毛利率造成影响。

利润承压背景下,绝味食品使出了涨价策略。2022年初,绝味食品宣布全线提价约5%,而后又先后对鸭掌、鱿鱼、凤爪等热门品类价格进行7%-10%的上调。

价格变贵,使得绝味食品频频登上热搜,消费者直呼“吃不起鸭脖了”。同时期,以紫燕食品、周黑鸭为代表的强劲对手崛起,市场竞争愈发激烈。叠加消费者需求转变,卤制品整体需求缩水,绝味食品在困境中越陷越深。

2024年10月24日,绝味食品(603517.SH)发布了2024年第三季度报告。财报显示,公司前三季度实现营业收入50.15亿元,同比下降10.95%。其中,作为占总业务收入86.05%的业务大头,公司前三季度卤制食品销售实现收入42.2亿元,同比下降9.4%。

而2024年一季度至三季度,绝味食品已连续三个单季营收同比下滑,分别下降7.04%、12.35%和13.29%,为上市以来首次。

体现在门店数量上,2024年上半年,绝味食品于中国内地门店总数达14969家。相较于年初,公司在内地的门店总数15950家减少了981家。据窄门餐眼2024年12月24日更新数据,绝味鸭脖在营门店数为12397家,降幅进一步扩大。

绝味食品在半年报中坦言:“2024年上半年,行业变化给公司带来前所未有的压力”“伴随着宏观需求和消费环境的转变,公司开店策略正从‘跑马圈地’转向‘精耕细作’”。

12月24日,中国食品产业分析师朱丹蓬向21世纪经济报道记者表示:“对于绝味食品来说,在这个节点终止H股上市计划是一个明智的选择,公司现在最关键的是如何做好自身供应链的建设和如何做好产品的创新升级迭代。”

截至24日收盘,绝味食品报收每股19.16元,总市值119亿元,相较2021年股价最高点蒸发500多亿元。

(上市以来绝味食品股价变化,2021年达最高点后持续下降至今)

除因消费环境变化导致的需求下降、业绩承压之外,公司内部还接连传出投资失败、项目延期等消息。

绝味食品自2017年开始通过全资子公司深圳网聚展开产业投资布局,涉足卤味、轻餐饮、调味品及产业链上下游等领域,然而,这些投资项目大多未能实现盈利。2022年至2024年上半年,公司投资支付的现金累计达43.65亿元,合计亏损额超过2.13亿元。

截至2024年6月底,绝味食品对外投资标的总账面价值约26.5亿元,其中6个项目存在投资收回风险,涉及金额1.07亿元。

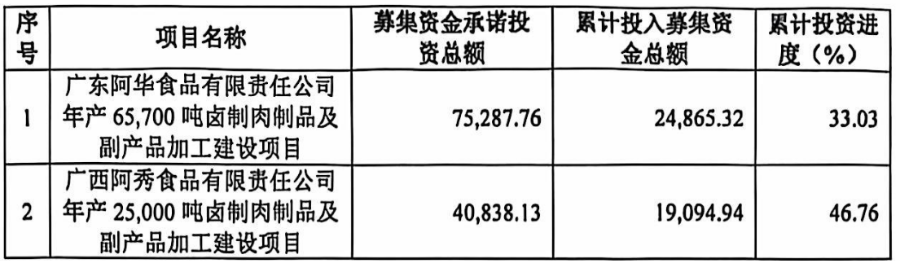

另外,2023年通过定增募集近24亿元资金用于建设包括广东阿华、食品广西阿秀食品在内的工程项目,均未如期完工。截至2024年9月30日,这两个项目的投资进度分别仅为33.03%和46.76%。

绝味食品解释,因“多次受地方封控政策的影响被迫中断,且近年来食品餐饮行业经历较大调整,行业整体需求较弱,公司现有产能尚有富余”。在此情况下,若按原计划推进在建工程建设,需要投入额外的建设成本,因此公司对上述募投项目募集资金的投入低于预期投入进度。

行业遇冷

不止绝味一家,业绩下滑、门店收缩,是目前整个卤味食品行业面临的问题。

从行业看,据Frost & Sullivan和红餐产业研究院的数据显示,近两年来卤制品行业增速明显放缓,2018-2023年年均复合增长率为6.42%,2023年市场规模约3180亿元。

从公司看,据窄门餐眼数据,截至2024年10月,卤制品门店数约为24万家,近一年净关店约2.3万家,门店整体收缩。

据周黑鸭2024年半年报,公司2024年上半年实现营收12.60亿元,同比下降11.0%,实现归母净利润3291万元,同比下降67.7%,门店数量从2023年底的3816家减至目前的3166家。周黑鸭在财报中表示,收入下滑系消费需求复苏弱、门店销售承压等原因所致。

据紫燕食品(603057.SH)2024年中期财报,今年上半年,紫燕食品实现营收16.63亿元,同比下跌4.59%;净利润为1.98亿元,同比增长10.28%。2023年年底,紫燕食品门店数为6205家,而截至12月24日,据窄门餐眼数据,紫燕食品拥有门店6222家,今年以来仅增加十余家门店。

这对比紫燕食品过去的开店速度明显放缓。要知道,在卤味赛道火热的2020年-2023年,其年度净增长门店数依次为848家、773家、535家、510家。

对此,朱丹蓬认为“中国卤味行业已经步入了一个高质量发展的节点,从追求数量转向提高质量。所以可以看到,以前以门店拓展作为增长点已经成为过去式,未来单店的销量将成为卤味市场可持续发展的核心要素。”

资本似乎也不再看好卤味赛道,目前行业内最新一起上市事件还停留在两年前的2022年9月26日,紫燕食品在上交所主板上市。而公开信息显示,近两年几乎没有卤味品牌在一级市场获得新融资。

曾几何时,腾讯、红杉中国、经纬创投等头部的一线机构纷纷躬身入局,先后投出盛香亭、热卤时光、卤味觉醒等卤味新品牌,一时风光无两。如今,行业却面临着“门前冷落车马稀”的局面,传统休闲卤味企业亟需重新思考发展路径。